Do boje za záchranu bankovních dinosaurů vyrazil v roce 2013 jeden z nich. Banka se tehdy jednou ze svých studií postavila proti tvrzení, že giganti na Wall Street mají levnější financování díky tomu, že stát jim implicitně, či dokonce explicitně (svými činy) garantuje pomoc v případě větších problémů. Závěry této studie jsou shrnuty v následujících dvou grafech.

Na první pohled se skutečně zdá, že GS trefil svůj hřebík na hlavičku: Náklad financování totiž není u velkých bank ani zdaleka soustavně nižší než u bank jiných. Je tedy vše jinak a velké banky jsou v této oblasti kritizovány neprávem? Možná, ovšem je také dost dobře možné se na výsledky studie dívat i jinak a pak je věc ještě horší. Nejdříve se ale podívejme na konkrétní obrázky.

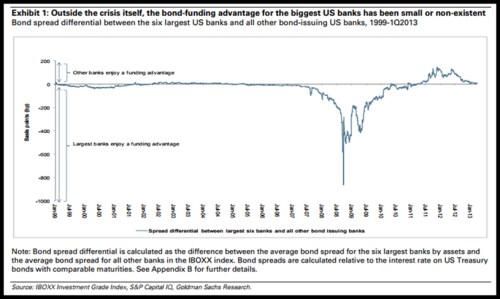

První z grafů ukazuje rizikové spready u dluhopisů velkých bank relativně k spreadům u celého bankovního sektoru. Pokud se křivka pohybuje pod nulou, velké banky si užívají ve svém financování výhody, pokud je nad nulou, nastává opačný případ:

Jak tvrdí GS, žádnou systematickou výhodu zde vystopovat nelze. Například v roce 2012 jsou velké banky dokonce v nevýhodě – jejich financování bylo dražší než u průměrné banky. Zároveň ale vidíme, že na vrcholu technologické bubliny a zejména v kritických letech 2008 a 2009 byla výhoda velkých bank znatelná.

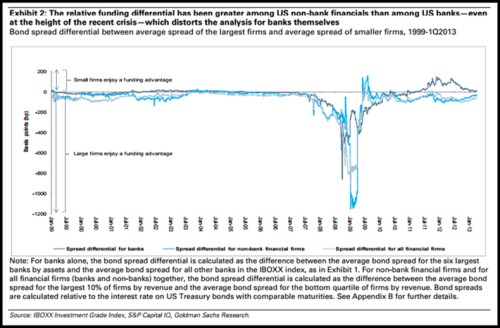

Druhý graf rozpracovává ten první. Stejnou metodologii aplikuje vedle velkých bank na nebankovní finanční instituce a finanční instituce jako celek. Z něj se zdá, že největší výhody na straně nákladu kapitálu se těší velké nebankovní finanční instituce (světle modře). Tato výhoda se přitom projevuje i v pokrizovém období včetně roku 2012, kdy velké banky naopak čelily vyšším spreadům.

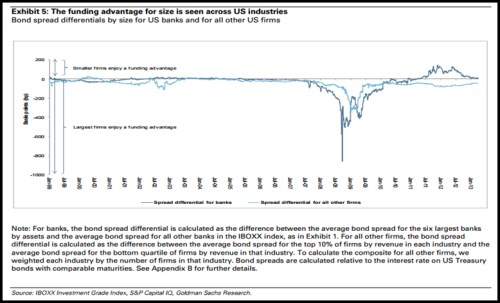

Poslední graf ukazuje úrokový diferenciál u nefinančních institucí. Zde vidíme, že pravidlo „větší má levnější financování“ platí mnohem častěji. Jednoduše řečeno, u nefinančních firem neplatilo pouze mezi lety 2004 – 2007.

Pokud tedy výše uvedené shrneme odzadu, dozvěděli jsme se následující: Obecně mají velké firmy levnější financování, platí to v nefinančním sektoru i ve financích. V číslech za finance jako celek jsou ale skryty velké rozdíly, protože u nebankovních institucí je efekt „větší/levnější“ silnější, u bank je naopak slabší. Mohli bychom tak vše shrnout s tím, že pokud se někde na nákladu kapitálu neprojevuje velikost, je to právě u gigantických bank. Vše je tedy obráceně, než se všeobecně tvrdí a bankám křivdíme. Nebo ne?

V první řadě je vztah mezi velikostí, státními zárukami/pomocí a nákladem kapitálu je jedním střípkem celkových problémů, které velké banky představují. Pokud ale zůstaneme u dnešního tématu, je tu ještě jedna možnost, jak se na výše uvedené dívat: Není vlastně možné, že náklad kapitálu je u bank skutečně znatelně snižován tím, že „jsou příliš velké na to, aby padly (TBTF)“. Ovšem tento efekt je u nich (a podle výše uvedeného jen u nich) více než vyvažován tím, jak jsou rizikové, nepřehledné, vnitřně nestabilní? Jinak řečeno, není možné, že situace je ještě horší, než se zdá na první pohled a velké banky jsou tak problematické a nebezpečné, že jim ani TBTF nedopomůže k tomu, aby měly soustavně nižší náklad kapitálu? Podle toho, jak se bouří sami akcionáři to nemusí být přehnaně kreativní teze.

Výše uvedené je pak plně v souladu s „akciovým“ pozorováním, že menší společnosti v delším období přináší svým investorům větší návratnost než společnosti větší. Důvod je jednoduchý – jsou z řady důvodů rizikovější. Tento „strukturální“ efekt je pak dobré doplnit cyklickým pohledem: V pokrizových letech si menší společnosti vedly svou návratností mnohem lépe než zbytek trhu. To ale spíše než odměnu za jejich obecně vyšší rizikovost odráželo pravděpodobně hlavně cyklické faktory. A připomeňme si, že už během roku 2015 začal tento segment akciového trhu jako dobrý předstihový indikátor blikat červeně.