Cardinal Health, Laboratories a Corp jsou nejhůře si vedoucími dividendovými aristokraty letošního roku (viz předchozí příspěvek). Cardinal Health, které jsem se věnoval minule, je na tom je z hlediska roční návratnosti nejhůře (asi -20 %), s asi -15 % ztrátami je za ní Corp i .

Abbott podobně jako Cardinal Health podniká v oblasti zdravotní péče a má za sebou 44 let soustavného zvyšování dividend. Letošní rok znamenal pro firmu poměrně výrazné změny v jejím produktovém portfoliu. Prodala totiž Medical Optics a měla by koupit Medical a Alere (druhá firma a následně i akvizice je trochu problematická kvůli nejasnostem v účetnictví). Nejistota ohledně těchto transakcí a obecná nejistota týkající se nyní zdravotnického sektoru v USA by pak mohly být hlavní příčinou toho, že akcie se letos zařadila do oné trojky nehorších aristokratů.

K negativnímu sentimentu mohlo přispět i to, že provozní tok hotovosti v roce 2015 klesl z 3,6 miliardy dolarů na 2,9 miliardy dolarů. Investice obvykle dosahují asi 1,1 miliardy dolarů. Což znamená, že firmě toho stále zbývá hodně na dividendy, ale pokud k tomu přidáme odkupy, dává celkem akcionářům mnohem více, než vydělá. Což je dlouhodobě neudržitelné.

VF Corp obléká své zákazníky do značek jako je The North Face, Vans, či Timberland. Maloobchod si v této oblasti nevede obecně nejlépe, proti tomu by ale měla stát snaha firmy o posun směrem k ziskovějším segmentům trhu, včetně sportovního oblečení. K negativnímu sentimentu mohlo i zde přispět i to, že provozní tok hotovosti v letošním fiskálním roce klesl z 1,7 miliardy dolarů na pouhou 1,1 miliardy dolarů.

VF ročně investuje něco mezi 300 – 330 miliony dolarů, takže akcionářům toho stále zbývá dost, nicméně i tato firma jim dohromady na dividendách a odkupech vyplácí ještě více. I zde tedy v budoucnu bude muset dojít k osekání odkupů (dividend velice pravděpodobně ne). Je otázkou, nakolik odkupy akciím dané firmy pomáhají (a jejich snížení, či eliminace škodí), ale o pozitivní faktor určitě nepůjde.

Poměr kapitalizace k volnému toku hotovosti z posledního vykazovaného roku je u na hodnotě 27, u na 31 a u Cardinal Health jen kolem 10. Zdaleka největší skepsi ohledně rizika a/nebo dalšího růstu tak mají investoři u poslední jmenované společnosti, naopak u se přes cenovou korekci roku 2015 a 2016 nedá hovořit o nějakém valuačním návalu skepse.

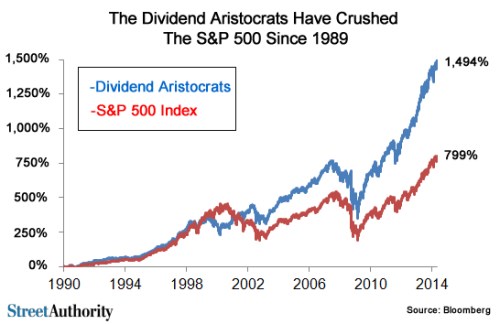

V minulém příspěvku jsem prezentoval srovnání návratnosti dividendových aristokratů a indexu SPX od roku 2006, podívejme se dnes ještě na trochu dlouhodobější obrázek. Základní sdělení je stejné, i když během technologické bubliny, či přesněji řečeno na jejím konci, odnesli aristokraté obrat na trhu více. Podle mne je také pravděpodobné, že aristokraté nejsou skupinou akcií, která by byla rizikovější než celý trh. Nevím, zda tedy jde o rizikově-výnosový oběd zadarmo, ale je jasné, proč je ze strany investorů tomuto segmentu trhu věnována taková pozornost: