Na trhu koluje řada úsloví o tom, jaký vliv má na trh Fed. Obvykle mají varující podtext a šíří je veteráni, kteří si prošli několika medvědími trhy a korekcemi. Avšak v podstatě všechna tato úsloví říkají, že Fed akciím dlouho pomáhá, ale najednou je vše jinak. Podívejme se v této souvislosti na několik lidí a příběhů.

Martin Zweig, který zemřel v roce 2013, byl respektovaným analytikem a investorem a často opakoval: „S Fedem se nebojuje.“ Zweig šestnáctého října 1987 v rozhovoru s Louisem Rukeyserem varoval před „okamžitým propadem trhu“. Následující pondělí k němu skutečně došlo a z Zweiga se stala hvězda, jejíž analýzy si udržovaly vysokou kvalitu.

Zweig tvrdil, že „monetární podmínky mají na ceny akcií enormní vliv“. Monetární klima a zejména směr sazeb, který stanovil Fed, byly podle něj rozhodujícími faktory pro další pohyb trhu: Pokud sazby rostou, je to pro akciový trh vývoj negativní, když klesají, jde o býčí impuls. Klesající sazby totiž snižují konkurenční tlak jiných investičních nástrojů. Zároveň snižují náklady půjček korporátního sektoru a zvyšují jeho zisky. S poklesem sazeb tak investoři tlačí ceny akcií nahoru částečně proto, že očekávají vyšší zisky. Opačný efekt se objevuje v případě růstu sazeb.

Zajímavý je i příběh Williama McChesneyho Martina. Ten byl v roce 1951 jmenován do čela Fedu poté, co jeho předchůdce Thomas McCabe dokázal pozvednout pravomoci americké centrální banky. Martin stál v čele Fedu až do roku 1970 a pod jeho vedením se hlavními cíli stala cenová a makroekonomická stabilita. Martin se domníval, že Fed by měl fungovat zejména jako subjekt, který v pravý čas ukončí párty na trzích. Používal rovněž známé přirovnání k míse s punčem. V jednom ze svých projevů uvedl i následující: „V oblasti monetární a úvěrové politiky mají preventivní kroky činěné s cílem bránit růstu inflace některé negativní dopady. Pokud by je neměly, nebyly by efektivní. Ti, kteří takové kroky činí, nečekají, že se jim za ně dostane potlesku.“

Edson Gould byl průkopníkem technické analýzy a na základě vývoje od třicátých do sedmdesátých let tvrdil: „Kdykoliv Fed zvedne sazby či požadavky na minimální rezervy třikrát za sebou, akcie s vysokou pravděpodobností prudce oslabí.“ Toto pravidlo je poměrně známé ve zkrácené verzi: „Tři schody dolů a pak pád.“ V současné době na něj ovšem trhy rozhodně nesází, protože po posledním zvýšení sazeb rostly.

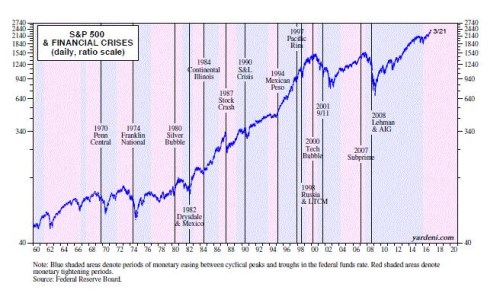

A co ukazují data? Index S&P 500 se na počátku fáze uvolnění monetární politiky obvykle odráží ode dna. V té době Fed sazby snižuje a trh obvykle roste až do konce fáze uvolnění a dokonce i v době, kdy Fed začíná sazby zvedat. Data dokonce nepotvrzují výše zmíněné rčení o třech zvýšeních a následném pádu. Zřejmé je ovšem i to, že fáze utahování monetární politiky nakonec končí slzami, protože často spouští finanční krizi. Následující obrázek shrnuje dlouhodobý vývoj indexu S&P 500 a vyznačeny jsou v něm významné finanční krize a problémy:

Autor: investor Ed Yardeni

(Zdroj: Yardeni Research)