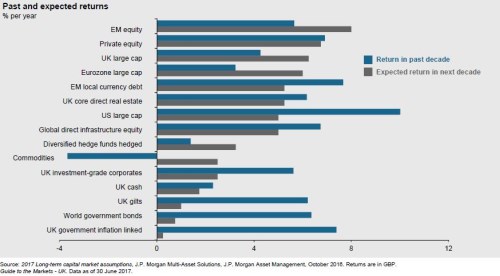

se s námi v čerstvém čtvrtletním přehledu dění na finančních trzích dělí o dlouhodobou očekávanou návratnost vybraných skupin aktiv. Ta je spolu s návratností dosaženou v posledních deseti letech (počítáno v librách) shrnuta v následujícím obrázku. Myslím, že pokud by se popsaná očekávání naplnila, investoři by mohli být spokojeni. Ale podívejme se nejdříve krátce na oněch posledních deset let.

Nejlépe na tom jsou s historickou návratností akcie velkých amerických společností (cca 10 % ročně). Na druhém místě jsou dluhopisy rozvíjejících se zemí (necelých 8 % ročně), následují fondy rizikového kapitálu a s inflací provázané britské obligace. Znatelně hůře na tom jsou akcie velkých evropských firem a hedge fondy, hluboko v záporu se nachází komodity:

JPMorgan odhaduje, že vládní obligace vyspělého světa na tom v budoucnu se svou návratností nebudou zrovna nejlépe. Příčinu asi nemusíme dlouho hledat – dlouhá desetiletí trvající pokles nominálních sazeb se v tom nejlepším případě nyní zastavuje, v tom horším (z hlediska investic do obligací) se otočí. Sazby pak začnou růst a ceny obligací klesat. Nicméně tvrdí, že celková návratnost světových obligací bude sice mírně, ale stále nad nulou.

Druhému, tedy tomu mnohem atraktivnějšímu konci pelotonu očekávané návratnosti, vévodí akcie. Rozvíjející se trhy by podle banky měly nabídnout asi 8 % roční návratnost, akcie velkých britských společností asi 7 % a akcie velkých kontinentálních firem o něco méně. Americké akcie jsou s cca 5 – 6 % očekávanou návratností až za nimi. A pokud bychom hledali největší obrat v návratnosti, našli bychom jej u komodit. Jejich očekávané posilování o 2 – 3 % sice není žádné terno, ale stále je to výhra ve srovnání s tím, co na nich investoři prodělávali v posledních deseti letech.

Pokud věříme, že trhy jsou rozumně efektivní a hovoříme o delším období, predikce návratnosti trhu by měla být „učebnicově“ jednoduchá: Současné ceny by měly být nastaveny tak, aby očekávaný vývoj (zisků, dividend a cen na trhu) generoval požadovanou návratnost. V USA se požadovaná návratnost nyní odvíjí od 2,3 % bezrizikového výnosu plus 5 – 6 % rizikové prémie. Dosahuje tedy něco kolem 8 %. V UK by to mělo být asi o jeden procentní bod méně, v eurozóně asi o dva méně. Rozvíjející se trhy mají vyšší bezrizikové výnosy i rizikovou prémii, měly bychom tedy od nich očekávat/požadovat více. Třeba takové indické vládní obligace vynáší více než 6 % a kdyby tamní riziková prémie byla ve srovnání s USA dvojnásobná, měli bychom od indických akcií požadovat v průměru více než 16 % ročně.

JPMorgan tímto systémem evidentně nepostupuje, což implicitně znamená, že trhy podle banky úplně efektivně naceněny nejsou (podle koho ale jsou?). Banka pravděpodobně vychází z očekávaného vývoje ziskovosti firem na jednotlivých trzích a z vývoje valuací. Graf nám pak v podstatě říká velmi jednoduchý, celkem rozumný a vlastně optimistický příběh: Od vyspělých trhů už tolik nečekejte, i když i ty stále nabídnou zajímavé návratnosti (s ohledem na to, kam až se během posledních let vyšplhaly). Pokud chcete více, musíte zariskovat a jít tam, kde valuace ještě nejsou tak našponované. Tedy na rozvíjející se trhy. A spoléhat se zejména na to, že je nepotopí možný nezvládnutý přechod na nový ekonomický model v Číně, monetární utahování v USA (a následně v celé globální ekonomice), nebo nějaká rozvíjející se černá labuť.

Budoucnost bude téměř jistě vypadat jinak než predikce od . Ale jako myšlenkový rámec pro přemýšlení o dluhopisech, akciích na vyspělých trzích a akciích na rozvíjejících se trzích jsou dobré.