Volvo chce do několika let montovat do všech svých vozů elektromotory a podle Chrise Bryanta z Bloomberg Gadfly by to mělo mít znatelný dopad nejen na ostatní automobilky, ale také na dodavatele dílů (viz „Volvo přechází na elektřinu. Kdo z toho bude těžit a kdo ztratí?“). Krátce řečeno, v kratším období by přechod na hybridy používající jak spalovací, tak elektrické motory měl být pro dodavatele dílů a součástek výhodný. Automobily totiž budou složitější a budou obsahovat více komponent. Jenže takový stav je dlouhodobě neudržitelný, nastane posun ke stoprocentním elektromobilům a do těch už se zase bude montovat mnohem méně součástek než do hybridů a dokonce i aut s tradičními spalovacími motory.

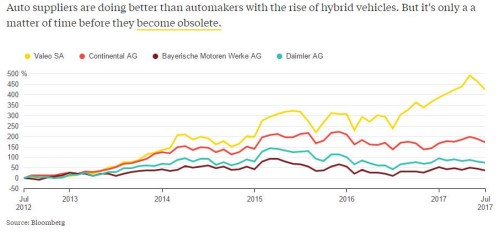

Pokud by se skutečně naplnil tento scénář, dodavatelé součástek by se vlastně staly takovou investiční pastí. Investoři by ve vidině hybridního boomu nakupovali jejich akcie, ovšem jen proto, aby následný posun k elektromobilům tržby a zisky těchto společností značně osekal. Myslím ale, že můžeme poměrně bezpečně tvrdit, že dlouhodobý výhled je hodně nejistý a trhy mu moc pozornosti nevěnují. A pokud by střednědobou budoucností byly skutečně hybridy, (někteří) dodavatelé součástek by si mohli mnout ruce. Na Bloomberg Gadfly to dokumentují následujícím grafem s vývojem cen vybraných dodavatelů a automobilek:

Graf by skutečně mohl implikovat, že zatímco dodavatelé se v budoucnu budou těšit zvýšenému odbytu a ziskům, automobilky ponesou tíhu vyšší složitosti a drahosti hybridů. Francouzská společnost Valeo by mohla být jednou z firem, které budou z hybridního posunu těžit nejvíce a cena její akcie si skutečně nevede zle. Podívejme se na tuto společnost detailněji.

Podle konsenzu na FT by tržby firmy měly v tomto a příštím roce znatelně růst. Konkrétně z 16,5 miliard eur v roce 2016 by se měly zvednout na 19,2 miliardy v roce letošním a 21,5 miliardy eur v roce 2018. Valeo soustavně zvyšuje i svůj provozní tok hotovosti, minulý rok dosáhl 1,9 miliardy eur, po investicích do provozu firmě zbylo asi 600 milionů eur (po celkových investicích byla na nule, ale akvizice provádí zatím spíše výjimečně).

Odkupy firma neprovádí, dividendy dosáhly 230 milionů eur. Pokud by tedy Valeo bylo dlouhodoběji schopno generovat na volném cash flow zhruba oněch 600 milionů eur a více, je tu velký prostor pro zvyšování dividend. Valeo by se mohlo samozřejmě vydat i cestou větších akvizic a dovolit by si to mohlo. Jeho rozvaha je ultrasilná, čistý dluh (rozdíl mezi dluhy a hotovostí) je cca na nule. Kdyby se firma například rozhodla zvýšit čisté zadlužení na dvojnásobek EBITDA, poskytlo by jí to další 3 miliardy eur zdrojů.

Pokud se tedy ztotožníme s elektricko-dodavatelským příběhem nastíněným v úvodu, máme tu před sebou firmu a akcii se zajímavým dlouhodobým výhledem, poměrně prudkým očekávaným růstem v kratším období a velmi hezkým současným fundamentem – silnou rozvahou a schopností generovat hotovost a zvyšovat dividendy. Zkazí to vše vysoká valuace?

Kapitalizace Valea dosahuje 15,44 miliardy eur. Pokud se odrazíme od 600 milionů eur volného cash flow roku 2016, ospravedlní tuto kapitalizaci například tříletý růst tohoto toku hotovosti o 15 % (poté postupný pokles růstu na 2 %). Trh tedy ve svých požadavcích úplně skromný není, ale o tom, že by nyní počítal s nějakou hybridní dodavatelskou bonanzou, se podle mne rozhodně hovořit nedá.

Na závěr se ještě podívejme na srovnání vývoje ceny akcií Valea s celým francouzským trhem a trhem německým:

Zdroj: Financial Times

Zdá se, že Valeo často funguje jako hodně zapáčená sázka na vývoj celého francouzského trhu (beta Valea dosahuje hodnoty 1,3). Po prezidentských volbách ve Francii se objevila řada optimistických akciových doporučení stojících na předpokladu, že pan Macron změní celou francouzskou ekonomiku k lepšímu a akcie se budou podle toho chovat. Na rozdíl od USA tu ale prezidentská rally rychle skončila. Jak ukazuje porovnání s DAXem, francouzský trh je už delší dobu tažen spíše celoevropskými tématy, v nichž bude pravděpodobně nadále dominovat ECB.