Pokud trochu poodstoupíme od týdenních, měsíčních, či čtvrtletních čísel, můžeme zavzpomínat na to, že před krizí roku 2008 se někdy hovořilo o takzvaném Velkém uklidnění. Tento termín pod sebe shrnoval snížení volatility řady ekonomických proměnných, ke kterému došlo zhruba od první poloviny osmdesátých let.

Následující graf jej popisuje vývojem čtvrtletního růstu amerického HDP. Zatímco do první poloviny osmdesátých let byla směrodatná odchylka této proměnné 4,5 %, následující období jí zmenšilo téměř na polovinu:

Zdroj: Money and Banking

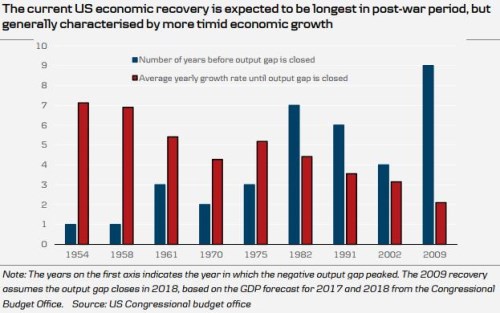

Pár let po krizi se zdálo být jisté, že období Velkého uklidnění definitivně skončilo a my jsme vpluli do dosti rozbouřených vod, které budou v rychlém sledu za sebou přinášet další recese a krize. Jenže ono se naopak ukazuje, že věci se postupně opět uklidňují a i když tempo růstu není nijak závratné, o to větší výdrž současná expanze má. Dokumentuje to druhý obrázek s vyznačeným počtem let nutných pro uzavření produkční mezery a průměrným tempem růstu během poválečných oživení. U obou proměnných je současná expanze dost výjimečná:

Byla tedy finanční krize roku 2008 a následné vlny jen přerušením plavby po vodách Velkého uklidnění? Nebo šlo o přelomový moment a situace se dlouhodobě posunula k vyšší volatilitě? Při hledání odpovědi je dobré si uvědomit, že my vlastně přesně nevíme, co ono Velké uklidnění vyvolalo. Je ale dost pravděpodobné, že přes všechnu kritiku centrálních bank za ním stojí naše lepšící se schopnost monetárně vyvažovat cyklus. A možná i politika fiskální, i když u ní už bychom otazníků našli asi mnohem více.

Pokud tedy za Velkým uklidněním stála naše lepšící se schopnost fiskálně a monetárně krotit cyklus, měli bychom asi být ohledně dalšího vývoje optimisty. Učíme se sice chybami, ale učíme se. Proti tomuto pohledu ale stojí několik pádných argumentů a většina z nich se točí kolem předpokladu, že „náboje již jsou vystříleny“. U fiskální politiky je důvod podobných tvrzení očividný: Vysoké vládní dluhy v řadě zemí, které jsou výsledkem nezodpovědného chování soukromého sektoru (který „musel“ být vládou zas a znovu zachraňován) i sektoru vládního (který není schopen spořit v době, kdy tak činit má). Je sice dost těžké určit, která země je již skutečně bez fiskálních nábojů (záleží na tom, kolik má aktiv, na poměru domácích a zahraničních dluhů, výši domácích úspor, atd.). Nicméně je jasné, že tolik nábojů, jako před několika desetiletími, již k dispozici skutečně není.

Podobné argumenty lze najít i na straně monetární politiky. Ta zase kvůli dlouhodobému strukturálnímu poklesu výnosů obligací a krátkodobých sazeb čelí tomu, že centrální banky už nemají kam své sazby snižovat v případě, že by bylo potřeba stimulovat. Centrální banky tak zkoušely programy nákupu různých aktiv, které sice nepřinesly takový úspěch, jak se možná čekalo, ale jsem přesvědčen, že jejich čistý efekt je pozitivní.

Přes to bych z čistě technického hlediska netvrdil, že centrální banky již náboje nemají. Tolikrát skloňované peníze z vrtulníků (které by mimochodem byly pravděpodobně férovější, než různá QE), jsou nábojem par excellence. Potenciál může mít i cílení nominálního produktu. U monetární politiky tedy podle mne na rozdíl od fiskální narážíme „jen“ na to, že doposud nepoužité nástroje jsou společensky a politicky nepřijatelné. V duchu našeho přirovnání tedy zde nejde ani tak o to, že by nebyla munice. Je k dispozici jen taková, kterou odmítáme použít.

Světová ekonomika nyní upaluje slušným tempem, oživení je navíc široce rozprostřené a vládne optimismus. Skutečným vítězstvím pokrizových záchranných prací by ale byl dlouhodobý návrat ke zmiňovanému Velkému uklidnění. Mimo výše uvedeného to ale asi hlavně předpokládá, že si sami pod sebou větev stability aktivně nepodřízneme. Pozoruhodná je v tomto smyslu například radost trhů z toho, že nový americký prezident chtěl deregulovat banky.