Investice mají tu pozitivní vlastnost, že stimulují poptávku i nabídku. Jelikož se pohybujeme v době, kdy v globální ekonomice rychle dochází volné kapacity, jde o vlastnost více než vítanou. Navíc se podle řady názorů zdá, že investice během pokrizového cyklu ještě neřekly své hlavní slovo. V podobném optimistickém duchu tu občas hovořím i já. Jak moc se ale na investiční kartu můžeme spoléhat?

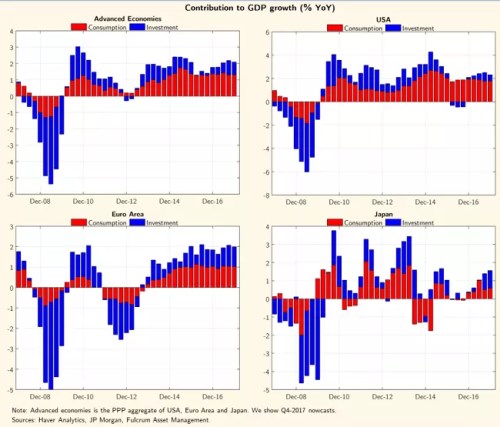

Následující grafy z dílny Fulcrum AM ukazují, jak od roku 2008 k růstu ve vyspělých zemích a také v USA, eurozóně a Japonsku přispívají spotřeba a investice. V USA příspěvek investic v posledních čtvrtletích (až na to úplně poslední) nabírá na síle (spotřeba postupně sundává nohu z plynu). V eurozóně investice s přestávkami sílí již delší dobu (spotřeba svým růstovým příspěvkem zhruba stagnuje), v Japonsku jsou investičně slibná poslední dvě čtvrtletí. Pokud by pak měl pokračovat trend nastavený ve vyspělých zemích jako celku v posledních 5 – 6 čtvrtletích, je zmíněný optimismus skutečně namístě:

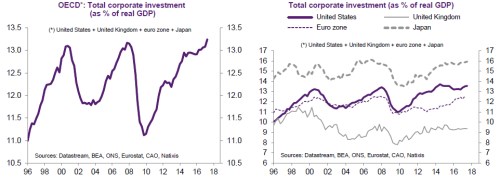

Natixis relativně optimisticky interpretuje i následující grafy, které ukazují vývoj podílu investic na produktu ve vyspělých zemích jako celku a také v USA, UK, eurozóně a Japonsku. Podle analytiků banky ještě nedosáhly investice nadměrných úrovní, a tudíž není pravděpodobná korekce, která po takovém bodu nastává. Mě se ale při pohledu na grafy zdá, že tu jde o diskusi typu „poloplná/poloprázdná sklenice" - ve vyspělých zemích jako celku a snad mimo specifickou Velkou Británii i v jeho hlavních součástech jsme na úrovni předchozích vrcholů. A historie ukazovala celkem jasně, kam vede další krok.

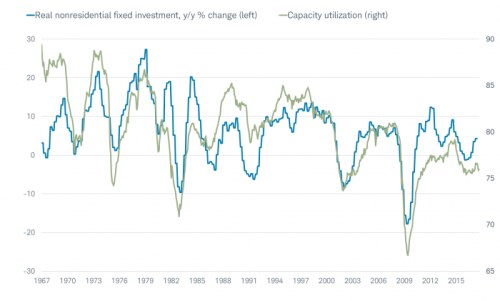

Rozporuplný signál pak na mě vysílá i následující graf, který tentokrát pozitivně interpretují analytici ze společnosti Schwab. Ti soudí investiční cyklus podle tempa růstu investic. A takové měřítko skutečně naznačuje, že růstová fáze cyklu ještě asi ke svému konci nedospěla (hovoříme zde o USA) a stále je investičně co dohánět. Jenže je tu ještě zeleně vyznačený vývoj volných kapacit. Podle selského rozumu bychom asi čekali, že využití výrobních kapacit a růst investic půjdou ruku v ruce – čím méně volných kapacit, tím více firmy investují do jejich rozšíření, do zvýšení produktivity, atd. (pokud zároveň cítí, že na trhu je silná poptávka). Graf tuto intuici notně podporuje, ovšem po roce 2009 přece jen vidíme vytváření nezvyklé mezery mezi chováním investic a využitím kapacit:

Pokud bych vznik a prohlubování oné mezery interpretoval ve výše popsané logice, tak firmy v pokrizových letech investovaly příliš s ohledem na to, jak nízké je využití jejich kapacit. A zejména vývoj v posledních čtvrtletích by naznačoval, že růst investic je přepálen a bude korigovat, protože využití kapacit se stále drží dost nízko. Pokud jsem ale správně pochopil Schwabovu úvahu, tak ta se na věc dívá opačně: Růst investic obvykle neklesá dříve, než dojde k výraznému zvýšení využití kapacit. A z tohoto pohledu je současný stav nízkého využití kapacit brán jako další důkaz toho, že globální ekonomiku pravděpodobně čekají investiční hody. Podle mě ale taková úvaha stojí na mylně předpokládané kauzalitě mezi vývojem poptávky, kapacit a investic.

Současný globální boom, jehož počátek je někde v polovině roku 2016 a jenž se přímo promítá na akciové trhy a i do naší ekonomiky, může stále pokračovat. Vedle silné poptávky si ale bude stále více říkat o další volné zdroje na nabídkové straně. Možná se ukáže, že jich tam je mnohem více, než naznačují naše tradiční odhady potenciálu (viz můj předminulý příspěvek). Ale rozhodující kartou budou asi nakonec investice, a to jak na nabídkové, tak na poptávkové straně ekonomiky. Šance na pozitivní vývoj tu je podle mě reálná, ale jak naznačuje výše uvedené, černobílý obrázek to ani zdaleka není.