I když na kurz dolaru nedávno dolehly komentáře amerického ministra financí a prezidenta Donalda Trumpa, na které potom reagoval šéf ECB Mario Draghi, americká měna oslabovala již řadu měsíců předtím. Jde o velkou změnu ve srovnání s obdobím 2011–2017, kdy hodnota dolaru prudce rostla. „Pokud dojde k podobným změnám, obvykle je namístě podívat se nejdříve na monetární politiku. Jenže tentokrát se zdá, že nám dostatečnou odpověď neposkytuje. Naopak spíše přidává na celkové nejasnosti,“ píše na stránkách Financial Times známý ekonom a investor Gavyn Davies.

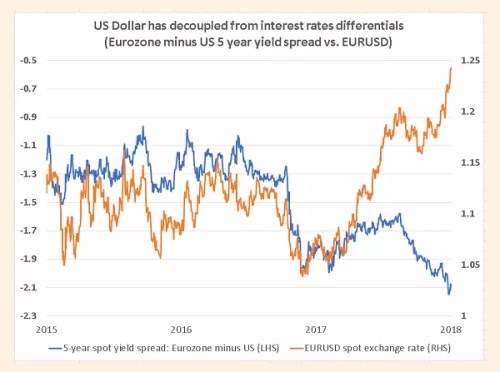

Dolar začal oslabovat ve chvíli, kdy Fed přidal ve zvyšování sazeb a začal snižovat svou rozvahu. ECB a Bank of Japan v té době k žádné změně politiky nepřikročily, sazby držely na nule. Chování dolaru k euru se tak zdálo být přesně opačné, než bychom s ohledem na relativní vývoj monetární politiky čekali. Narušení vazby mezi eurodolarem a rozdílem výnosů pětiletých amerických a evropských obligací ukazuje následující obrázek:

Objevila se tedy řada alternativních vysvětlení včetně odhadů, že dolar byl k euru nadhodnocen asi o 20 %. Následný pokles jeho kurzu by tak mohl být vnímán jako návrat k dlouhodobé rovnováze. K tomu můžeme přidat vysoký deficit amerického běžného účtu, který spolu s přebytky eurozóny působí jako brzda kurzu dolaru. Na významu tento faktor získal zejména poté, co oživení v eurozóně začalo přitahovat velký objem kapitálu. S podobným pohledem je spojen jen jeden problém: Tyto nerovnováhy existují již dlouhou dobu a není ani zdaleka jasné, proč by najednou měly získat na důležitosti.

Davies proto tvrdí, že je stále namístě považovat za rozhodující faktor relativní monetární politiku. Ovšem namísto jejího současného nastavení je lepší dívat se do budoucnosti. Sazby v USA se během posledních 12 měsíců zvedly o 0,75 procentního bodu, což je zhruba v souladu s tím, co Fed už dlouho plánoval. K tomu se ale nezměnily odhady toho, kam až sazby porostou, a trh tudíž snížil svůj odhad zbývajícího počtu zvyšování sazeb. V eurozóně došlo k úplně jinému vývoji. ECB sice sazby neměnila, ale trh dospěl k názoru, že až je začne zvyšovat, bude postupovat mnohem razantněji, než se očekávalo (bez ohledu na to, co Draghi nyní tvrdí).

Celou věc můžeme teď vnímat tak, že se Fed pohybuje směrem k předem jasně definovanému cíli, zatímco v eurozóně před rokem takový cíl neexistoval. V USA se tedy sazby vyvíjejí podle očekávání. V eurozóně ale došlo k významnému zvýšení růstových projekcí a následně byla přehodnocena i razance budoucího zvyšování sazeb. ECB sice stále hovoří hrdliččím jazykem o tom, jak se budou sazby vyvíjet do poloviny roku 2019. Trh ale stále více věří, že poté bude normalizace prudší, než se dříve čekalo.

Davies se tak domnívá, že oslabování dolaru není z této perspektivy žádným překvapením, rozhodující roli na měnových trzích stále hraje monetární politika, i když z pohledu na současný vývoj sazeb a výnosů vládních obligací to tak zřejmé není. Vývoj platební bilance či Trumpova politika mohou pohyby dolaru částečně vysvětlovat také, ale rozhodující roli nehrají. Až se trhy plně nastaví na silnější oživení v eurozóně a budoucí restriktivní politiku ECB, oslabování dolaru ztratí na síle. A dojít by k tomu podle Daviese mohlo již velmi brzy.

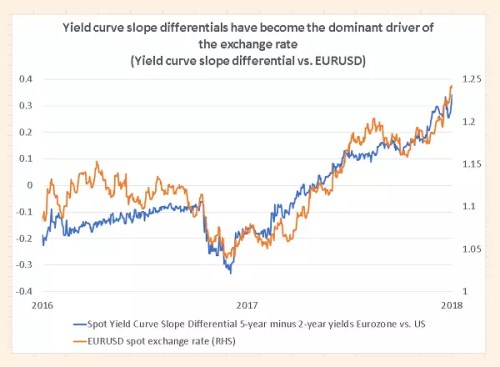

Druhý obrázek ukazuje vývoj rozdílu ve sklonech výnosových křivek v USA a eurozóně. Sklon křivky odráží očekávanou monetární politiku a podle Daviese se tak rozdíl ve výnosových křivkách obou ekonomik stal dominantním faktorem, který určuje vývoj kurzu dolaru k euru:

Zdroj: FT