Je to již delší dobu, co nejeden stratég doporučuje evropské akcie jako atraktivnější (tj. zejména valuačně levnější) alternativu amerických trhů. V minulém příspěvku jsem se věnoval tomu, zda eurozóna nyní prochází jen ekonomickým škobrtnutí (tudíž teze o oné atraktivitě obecně platí). Nebo jde o návrat strukturálních eurokoulí na noze (a teze se stává irelevantní). Podívejme se dnes na toto téma detailněji.

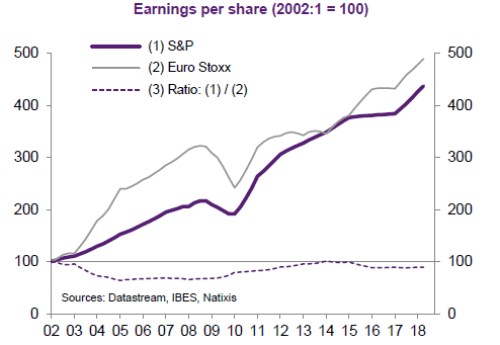

Následující graf ukazuje vývoj zisků na akcii u amerického indexu SPX a evropského EuroStoxx, výchozím bodem je rok 2002. Trend zisků v USA je celkem vyrovnaný, ránu dostal po roce 2008 kvůli finanční krizi a následnému ekonomickému útlumu. A poté po roce 2014, když přišla zisková recese amerického energetického sektoru:

V Evropě je křivka mnohem více rozházená (což je samo o sobě určitým varováním): Do roku 2009 byl růst prudší než v USA, vývoj po roce 2009 ale přinesl značný útlum a ještě v roce 2014 se zisky nacházely jen mírně nad předchozími maximy. Poté se Evropa našlápla, pokrizovou mezeru v růstu zisků poněkud dohnala a měřeno od roku 2002 má dokonce opět náskok. Ve srovnání s počátkem roku 2002 byl americký index na počátku letošního roku asi o 150 % výše, evropské akcie asi o 30 % výše. Jinak řečeno, dlouhodobý růst zisků je zhruba stejný, americké akcie ale posílily mnohem více. Což znamená jediné: Mnohem výše se dostaly jejich valuace, včetně násobku cen a zisků PE.

Výše PE a dalších valuačních násobků obecně závisí na očekávaném dlouhodobém růstu ziskovosti a na riziku. Čím vyšší je očekávaný růst, tím vyšší PE. Čím nižší riziko (přesněji řečeno požadovaná návratnost), tím vyšší PE. A naopak. Spolu s výše uvedeným by to znamenalo, že akcioví investoři soustavně hodnotí eurozónu jako znatelně rizikovější a s horším růstem než americkou ekonomiku. Což podle mne s ohledem na to, že jde o měnovou unii nedodělanou a křehkou, není nic překvapivého. Navíc se eurozóna nachází v patové situaci. Na jednu stranu nejde bez obrovských nákladů rozpustit, či zmenšit. Na stranu druhou jsou představy o jejím doladění tak rozdílné, že je těžké v něj vůbec doufat.

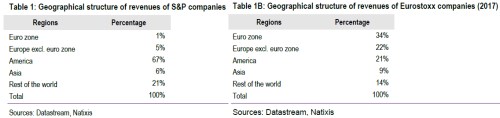

Podle této logiky je tudíž namístě očekávat, že evropské valuace budou dlouhodobě níže, než ty americké (pokud tedy černé labutě v Bílém domě nedokážou to, co se nepodařilo žádné jiné poválečné US vládě). Měli bychom pak být opatrní s přehnaným optimismem, jak co se týče růstu zisků evropských firem, tak potenciálu jejich valuace. Jenže je tu jeden detail, na který poukazuje například Natixis. Ten tvrdí, že zatímco americké obchodované společnosti jsou povětšinou zaměřeny na domácí trh, u těch eurozónských tomu tak není. Dokazuje to následujícími dvěma tabulkami, z nichž první ukazuje geografickou strukturu tržeb firem obchodovaných v USA a druhá geografickou strukturu firem z indexu EuroStoxx:

Americké obchodované společnosti generují v USA 67 % tržeb, firmy z indexu Eurostoxx v eurozóně asi polovinu. To je masivní rozdíl, který by znamenal, že trhy mylně penalizují evropské akcie v nesprávném domnění, že jsou úzce provázány se strukturálně problematickou eurozónou. V úvaze Natixisu ale podle mne trochu hapruje zbytek Evropy, kde firmy z eurozóny generují 22 % tržeb. Korelace mezi eurozónou a zbytkem Evropy totiž bude hodně vysoká a toto číslo bychom tak mohli přidat k oněm 34 %. Dostaneme se na 56 %, což je na „domácí“ trh stále menší exponovanost než v USA, ale rozdíl už není ani zdaleka takový.

Suma sumárum: Od roku 2002 si zisky evropských firem vedou dokonce o něco lépe než amerických. Evropské akcie ale penalizují nižší valuace – obavy, riziko, nejistota a horší dlouhodobá očekávání. Z části to může být penalizace pomýlená, protože eurofirmy jsou méně provázané s domácím trhem. Ale pokud vezmeme do úvahy významný zbytek Evropy, nebude tento efekt zase tak silný. Pokrizový vývoj ziskovosti už navíc vyznívá mnohem lépe pro USA (vyjma ziskové recese ropného sektoru). Stejně jako eurozóna se zdají být v určité patové situaci i evropské akcie. Na to, aby se z ní dostaly, by asi měnová unie musela soustavně ukazovat, že šlape. I kdyby její současný makrovývoj byl nakonec jen škobrtnutím, je tak trochu symbolické, že v celé globální ekonomice škobrtla právě eurozóna. A jsme zas u toho...