Jeff Currie z hovořil na Bloomberg Finance o tom, že přichází býčí trh na komoditách. Myslím, že v současném prostředí to nelze zrovna považovat za středněproudý pohled. Minulý pátek jsem se tu navíc věnoval poměru ceny zlata k mědi (a srovnáním s výnosy obligací) a pohled na tezi, kterou představuje pan Currie, může být zajímavým prodloužení tohoto tématu.

Hlavním protiargumentem na býčí trh na komoditách by asi byla současná pandemická situace. Pan Currie ale míní, že zde je třeba sledovat vývoj na celé planetě a ten je podle něj takový, že ve třetině světa se situace horší, v další třetině se ale lepší. A jeho hlavním argumentem pro onoho býka pak má být ne poptávková, ale nabídková strana trhu. Tedy to, že na řadě trhů existují nabídkové deficity (vyjma několika trhů se zemědělskými plodinami, ropa je pak speciální případ).

Ekonom zmínil, že GS již od roku 2017 hovoří o „pomstě staré ekonomiky“. Jde o zkratku, která má poukázat na to, že již roky se atraktivitě těším zejména technologický sektor a ekonomika „nová“. A do té také proudí kapitál, zatímco na tu starou se trochu zapomnělo. Což by podle komoditní teze zde prezentované mělo vést k nedostatečným investicím do těžby a zpracování komodit a následně k onomu nabídkovému deficitu. K tomuto odlivu kapitálu a nedostatečným investicím měla podle ekonoma přispět i pandemie také tah na ESG, tedy posun k firmám, které se snaží chovat zodpovědně k životnímu prostředí a společnosti.

Situace by se navíc měla podle GS změnit i na poptávkové straně a to díky mohutné vládní stimulaci v řadě ekonomik. Na příklad u mědi (o které jsem tu psal nedávno) by tato stimulace měla podle ekonoma svou velikostí převýšit efekt, který měl čínský boom na počátku tohoto století. K tomu se přidává slabší dolar a prý i obavy z inflace, které budou sílit tak, jak se bude ekonomika zvedat z útlumu.

Nejsem odborník na komoditní trhy, přesto bych si dovolil pár poznámek. Za prvé, pokud by skutečně přišel nabídkovou stranou tlačený znatelný růst cen komodit, šlo by o rozdání nových karet v celé globální ekonomice. Což by se mimo jiné mohlo projevit na přístupu k monetární politice, která před pandemií v podstatě „řešila“ slabost poptávky s tím, že nabídková strana globální ekonomiky je vlídná – působí sice dezinflačně, ale v tom pozitivním slova smyslu. Komoditní býk by sice pomáhal zvednout inflaci k cílům centrálních bank, ale tím horším způsobem. Jinak řečeno, nabídkový (!) komoditní býk pro investory je komoditní medvěd pro ekonomickou aktivitu. Vyjma speciálních případů, jako jsou komoditní exportéři.

Za druhé, často se hovoří o tom, že kvantitativní uvolňování a současná monetární politika nafukují bubliny na investičních aktivech. Pokud by ale byly hlavním nafukovačem, je otázkou, proč to doposud nefungovalo na komoditách. Tedy na aktivech, které bývají obyčejně zmiňovány jak nejlepší zajištění proti vysoké inflaci (která zase bývá poněkud unáhleně zmiňována jako nevyhnutelný důsledek stimulace). Já sám si to vysvětluji jednoduše – monetární uvolnění může bublinám pomáhat, ale hlavním faktorem není. Jím musí být nějaký příběh, respektive široce rozšířená iluze (ale uznávám, že touto iluzí může být teoreticky i pouhá příliš zjednodušená rovnice „monetární uvolnění = bubliny“, čímž se trochu zacyklíme).

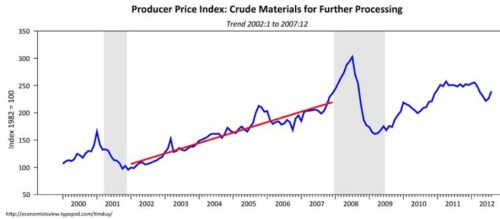

U příběhu monetární politiky a cen komodit je každopádně hodně vypovídající následující graf, který před lety používal Tim Duy na vyvracení tehdy rozšířeného názoru, že Fed svým kvantitativním uvolňováním živí bublinu na komoditách. Pokud jsme totiž brali v úvahu jen vývoj po roce 2009, mohli jsme skutečně rychle dojít k závěru, že kvantitativní uvolňování značně podporuje růst cen komodit. Pokud ale pohlédneme na následující graf, obrázek vypadá dost rozdílně – komodity rostly znatelně už předtím a po roce 2009 se jen vrátil utlumenější trend a to ještě znatelně posunutý dolů:

Zdroj: The Fed Watch

Ideální přitom je, pokud kvantitativní uvolňování skutečně zvedá ceny aktiv včetně komodit. Ale ne přes likviditu samotnou, ale tím, že zvedne ekonomickou aktivitu na potenciál

Za třetí, výše zmíněná teze v podstatě říká, že jsme se silně a rychle přiklonili k nové ekonomice a opomíjení té staré se projeví tím, že zdraží to, co nám dává. Pokud bychom se s tímto scénářem ztotožnili, můžeme uvažovat i nad tím, co by se stalo potom. Někde je možné, že by tento proces ještě zrychlil odklon od staré ekonomiky. Jinde je ale možné, že bychom se trochu zastavili, přibrzdili a věnovali patřičnou pozornost tomu, co bylo opomíjeno. Což by v případě komodit vedlo k dalšímu obratu v cyklu.