Náš akciový trh patří svými dividendovými výnosy k rekordmanům, na opačném konci spektra stojí dvojka Indie – Dánsko. Dnes bych se z tohoto „makro“ pohledu, prezentovaného a rozebíraného včera, chtěl přesunout na firemní úroveň. Podíváme se na naprosto typického zástupce toho, čemu se říká dividendová akcie – Vodafone. Na zajímavosti by této úvaze mohlo přidat, že akcie se nyní obchoduje kolem 108 pencí, ale Morningstar odhaduje její hodnotu na 194 pencí (Pozn. red.: hodnota opravena na správné pence). Dividendový výnos počítaný z očekávané dividendy podle Morningstar dosahuje nyní 7,6 %.

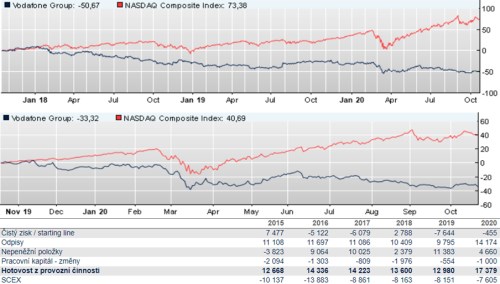

Krátký pohled na fundament a valuaci: Tržby Vodafonu klesly za poslední tři roky ze 46,5 na 45 miliard eur, provozní tok hotovosti se ale zvýšil a to z 13,6 na 17,4 miliardy eur. A jelikož firma snižovala investice, volný tok hotovosti FCF (to, co zbude po investicích pro akcionáře, splátky dluhu, popřípadě akvizice) vzrostl z 5,44 na 9,77 miliard eur ve fiskálním roce 2020. Dividendy přitom v letošním fiskálním roce klesly z 4 na 2,3 miliard eur, takže jsou hluboko pod FCF.

Pokud by firma i nadále generovala na FCF 9,77 miliard eur ročně (a to vše patřilo akcionářům), současná hodnota tohoto toku hotovosti by podle mých kalkulací dosahovala 184 miliard eur, tedy 165 miliard liber. Kapitalizace Vodafonu ale nyní dosahuje 28 miliard liber. A tato obrovská mezera spíše než na masivní podhodnocení titulu ukazuje, že výsledky a FCF fiskálního roku 2020 nejsou tím nejlepším valuačním vodítkem. K čemuž dospějeme i ve chvíli, kdy zjistíme, že pracovní kapitál tento rok generoval mimořádně mnoho hotovosti, firma navíc dala téměř 12 miliard eur na akvizice a, jak bylo zmíněno, výrazně snížila dividendu. Opřeme se při tvorbě nějakého vodítka o ní.

Pokud by Vodafone neustále vyplácel oněch 2,3 miliardy eur na dividendách, jejich současná hodnota dosahuje 43 miliard eur, tedy 39 miliard liber. Stále výrazně výše, než je současná kapitalizace. Konkrétně o 40 % (ona cílová cena od Morningstar je nad současnou cenou na trhu výš asi o 80 %). Ke svým kalkulacím přitom používám rizikovou prémii ve výši 6,3 % (Damodaran) a celkovou požadovanou návratnost 5,3 % (beta 0,8 - Zacks). Management přitom hovoří o tom, že firma by měla příští rok generovat FCF ve výši kolem 5 miliard eur (tedy vysoko nad výše zmíněnou dividendou). Dovede Vodafone udržet onu dividendu? To je, oč tu běží....Současná kapitalizace s uvedenými parametry implikuje, že by dividenda měla ročně klesat asi o 3 %.

Podhodnocená měna

Jak ukazují následující dva grafy, Vodafone nepatří rozhodně mezi skupinu akcií, o kterou se investoři přetahují. Za poslední tři roky oslabuje asi o 50 %:

Zdroj: Patria

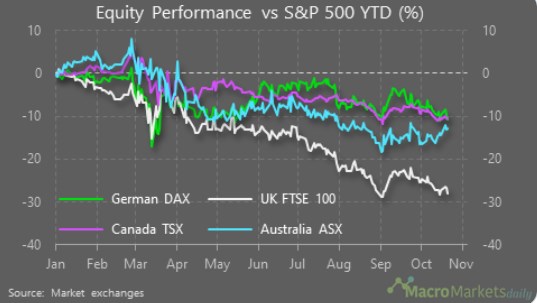

Investoři se přitom nepřetahují ani o celý britský trh:

Zdroj: Twitter

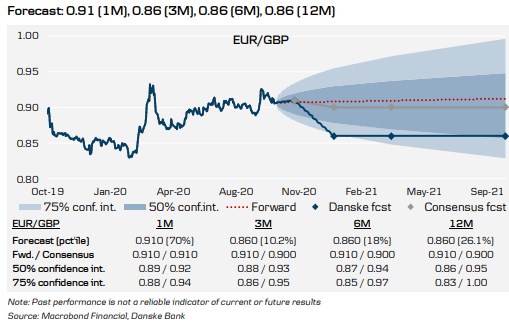

Důvody, které stojí za vývojem na britských akciích, se do značné míry pojí s brexitem. Jak popisuje Danske ve svém měnovém výhledu, britská ekonomika se po pandemickém otevření začala znatelně zvedat. Ale to už nyní může být zase trochu jinak. K tlaku na měnový kurz, který je při zvažování investic do britských akcií podstatnou otázkou, se pak přidává nejistota spojená právě s brexitem, velmi uvolněná monetární politika a velké obchodní deficity, které zvyšují citlivost libry na pohyby kapitálu. Libra se podle Danske celkově již nějakou dobu obchoduje jako cyklická měna a pokud by tedy měly ve světě opět vzrůst rizikové prémie, nahoru její kurz pravděpodobně nepůjde.

Danske ale dodává jednu podstatnou věc: Z fundamentálního hlediska je britská měna podle ekonomů banky výrazně podhodnocená a to právě kvůli současnému brexitovskému diskontu. Banka očekává, že v listopadu bude dosaženo dohody s EU o volném obchodu a tato očekávání se promítají do projekcí banky týkající se kurzu libry k euru (které se dost liší od konsenzu a přitom jsou stále nad odhadovanou férovou hodnotou, která prý může na základě PPP být až na 0,76):