Cena mědi na světových trzích by měla dost záviset na aktuální a očekávané ekonomické aktivitě. Čím vyšší aktivita, tím vyšší cena mědi (s oním důležitým „ceteris paribus“) a naopak. Podle některých názorů tak může být tento kov zajímavým indikátorem dalšího vývoje v ekonomice. A není sám. Podobně se můžeme dívat na ceny akcií, výnosy dluhopisů, či cenu zlata. Co když to dáme vše dohromady?

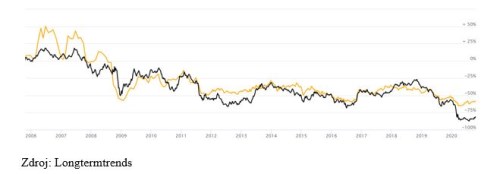

V následujícím grafu je oranžově vyznačen poměr ceny mědi k ceně zlata. Od roku 2006 měď relativně ke zlatu trendově zlevňuje – na „zakoupení“ jednoho kilogramu mědi je třeba stále menšího množství zlata. Pokud bychom kov žlutý viděli jako (vnímané) bezpečné útočiště a kov nahnědlý jako aktivum, kterému prospívá boom, bezpečí a celkově přívětivé prostředí, budeme pokles křivky interpretovat jako přesun k méně přívětivému prostředí. A naopak.

Zdroj: Longtermtrends

Graf mě zaujal hlavně proto, že s oním poměrem měď/zlato zajímavě koreluje vývoj výnosů dlouhodobých vládních obligací. Co ty říkají o ekonomickém prostředí? Pokud ekonomika prochází boomem a silným růstem, investoři nechovají k obligacím takovou náklonnost, jejich ceny mají tendenci korigovat a výnosy růst. Pokud naopak hrozí dezinflace, či deflace, poptávka po pevně úročených instrumentech roste, s tím i jejich cena a výnosy tudíž klesají.

Pokud jsou dané obligace ještě navíc považovány za bezpečné útočiště, je tento mechanismus ještě násoben. Do toho všeho mohou vstupovat a také vstupují centrální banky, které ale nemění popsaný směr, případně „jen“ jeho sílu (vyjma vážné chyby v jejich politice). Pokud tedy v grafu vidíme pokles výnosů a zároveň pokles poměru měď/zlato, je to pohyb intuitivní odpovídající výše uvedenému: Ekonomická situace a/nebo výhled se horší, investoři nakupují vládní obligace, nakupují zlato, nemají zájem o měď. A naopak, lepší výhled bere atraktivitu zlatu a obligacím a naopak zvýhodňuje průmyslový kov.

Rozevřené nůžky

Na konci grafu vidíme, že nůžky mezi oběma křivkami se značně rozevřely. Pokud se ztotožníme s výše uvedenou interpretací, tak buď jsou dluhopisoví investoři nyní ohledně dalšího vývoje příliš skeptičtí (jako tomu bylo po roce 2012). Nebo jsou komoditní investoři příliš optimističtí (jako po roce 2007). Je tu ale třetí možnost související s oním „ceteris paribus“ - například na Macromarkets se domnívají, že zavádějící je nyní cena mědi, protože nyní panují problémy na nabídkové straně jejího trhu – cena je kvůli nim výše, než by byla s ohledem na situaci v globální ekonomice.

Já jsem tu nedávno vyjadřoval určitou skepsi k tomu, jak dobrým vedoucím indikátorem „Dr. Copper“ skutečně je. Opatrní bychom pak podle mne měli být i při interpretaci pohybů ceny zlata. Z jednoduchého důvodu: Tento kov je považován za bezpečný přístav proti inflaci a také bezpečný přístav proti všemožným dalším problémům. Určité pnutí tak může nastávat ve chvíli, kdy tyhle další problémy působí deflačně, protože jedna „ruka“ trhu by měla zlato tlačit nahoru, ale druhá dolů.

Funguje to až do chvíle, kdy to nefunguje

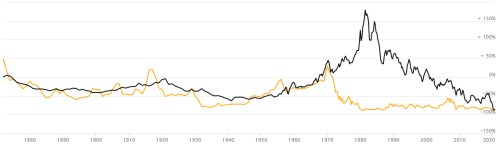

Předchozí řádky nás přivádí k tomu, že podobné korelace, či dokonce závislosti mohou být zajímavé, někdy ku pomoci, někdy ale spíše zavádějící. Druhý dnešní graf ukazuje to samé, co první, ale od roku 1870. Vyznívá již mnohem méně „korelačně“, a to zejména kvůli velkému odtržení sedmdesátých let. Proč toto období vše rozbořilo?

Příčinu nemusíme asi dlouze zkoumat. Rostoucí inflační tlaky vedly k prudkému růstu výnosů vládních obligací tak, jak bychom čekali. Nešlo ale o klasický ekonomický boom, ale o posun ke stagflaci, kdy ceny rostou, zatímco celková ekonomická aktivita trpí. Ceny zlata relativně k mědi tak prudce rostly a žlutá křivka se nám „atypicky“ vydala prudce dolů.

Zdroj: Longtermtrends

Celkově tak během sedmdesátých let šlo o opačné odtržení obou křivek, než jaké pozorujeme letos. A to nás může dovést k otázce: Co je opakem stagflace? Pro dezinflační, či dokonce deflační boom, pokud je mi známo, výraz neexistuje. Což ukazuje na to, jak výjimečný by to byl jev (historicky i z teoretického hlediska). Nabízí se boomdeflace. Ta by byla dalším, alespoň teoretickým vysvětlením oněch nůžek 2020.