Upadající odvětví by mohlo přinést dividendové žně. Na první pohled to může znít nesmyslně, ale před několika měsíci zazněla tato teze od Sankey Research ve vztahu k ropným firmám. Podmínkou je „jen“ to, aby tyto firmy šly cestou takového řízeného zániku. Tedy aby omezily své investice a to, co ještě stihnou vygenerovat, vyplácely akcionářům. Může se to týkat ještě jiných velkých odvětví? Je to sice spíše finance fiction, ale možná automobilek.

1 . Ropa i auta?

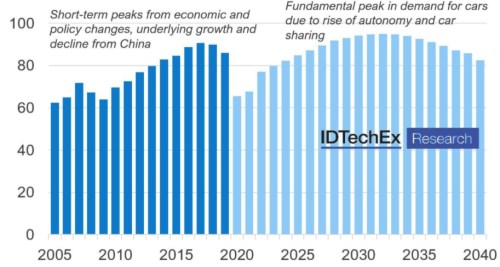

Minulý týden jsem v souvislosti s pohledem na akcie ukazoval následující graf od IDTechEx. V něm nacházíme dva projektované poptávkové vrcholy. Ten první je dán cyklem – vývojem v roce 2020 a tím, jak by mohlo vypadat oživení z něj. Ten druhý je strukturální – podle IDTechEx bude poptávka po autech kulminovat někdy po roce 2030 a pak půjde dolů kvůli (či díky?) autonomnímu řízení a sdílení. Pokud by se takový scénář naplňoval, nemuselo by se o řízeném dividendovém úpadku uvažovat jen v souvislosti s ropnými firmami, ale v souvislosti s automobilkami. Ne proto, že by nastal posun k elektru a některé z nich by to nezvládly. Ale proto, že bychom v zase ne tak vzdálené budoucnosti poptávali méně aut bez ohledu na jejich pohon.

Zdroj: Twitter

2 . Jak se rýmuje úpadek a dividendy:

Když před časem Paul Sankey hovořil o tom, že ropné společnosti budou čelit systematickému propadu poptávky, dodával, že by měly snížit investice a orientovat se na výplatu dividend akcionářům (viz Sankey: Budoucnost ropných firem a velká výplata dividend). Připomeňme si v této souvislosti jednu podstatnou věc: Existuje řada růstových firem, které někdy negenerují ani pozitivní provozní tok hotovosti. Z velké části proto, že musí investovat do svého pracovního kapitálu – rostoucí tržby se pojí s vyššímu zásobami a/nebo pohledávkami a vyšší provozní závazky to vše neufinancují.

K tomu se u rychle rostoucích firem samozřejmě přidávají investice do dlouhodobějších aktiv, ať již hmotných, či nehmotných. Není tak překvapivé, že takové firmy začnou akcionářům generovat hotovost až ve chvíli, kdy tempo růstu klesne. Ona ropná dividendová teze stojí v podstatě na obrácení celého mechanismu – zmenšující se firmy by mohly po nějakou dobu generovat docela dost hotovosti proto, že by naopak klesal jejich čistý pracovní kapitál a CapEx – investice do dlouhodobých aktiv. Teoreticky by mohlo dojít i k tomu, že nejvyšší dividendy by byly díky tomuto efektu na čas vyplaceny v době, kdy má firma/odvětví to nejlepší dávno za sebou.

3 . Bez alternativy:

Paul Sankey byl k tomu, že ropné firmy popsanou cestou skutečně půjdou, skeptický. Tvrdil, že jejich vedení je zvyklé na mohutné investice a nebude ochotno firmy řízeně zmenšovat. Ropné společnosti mají navíc určitou únikovou cestu a tou je zelenání. Tedy možnost přesouvat se od fosilních paliv k obnovitelným, zeleným energiím. Touto cestou se snaží jít , za jeho protipól můžeme tomto ohledu považovat . Co kdyby ale nastal automobilový vrchol tak, jak o něm hovoří výše zmíněný graf?

Automobilky asi nemají jednoduchou alternativu v případě, že prostě dojde k poklesu poptávky po vozech kvůli tomu, že je třeba budeme více sdílet. Sám tomu v tuhle chvíli moc nevěřím, ale pokud by k tomu skutečně došlo, byla by u automobilek za nějakých deset dvacet let (podle grafu) otázka dividend ze zmenšování také relevantní. A i když je toto stále spíše ona finance fiction, téma hodnoty a upadající firmy je relevantní i za jejími hranicemi. Klíčovým prvkem je v něm přitom výše sazeb. Téma pro zítřejší úvahu.