Morningstar na svých stránkách nově hovoří o několika firmách, u nichž se prý dá čekat posilování jejich konkurenční výhody a pozice. Vybral jsem AutoZone, tedy prodejce automobilových náhradních dílů, náplní a součástek. Chování akcie této firmy je již řadu měsíců docela pozoruhodné: Pokud dáme stranou propad z počátku loňského roku tažený celkovým vývojem na trhu, tak si akcie již více než rok drží docela stabilní úroveň, bez ochoty pohnout se nahoru, či dolů. Ani valuační příběh není bez zajímavosti.

1. Kapitalizace implikuje pokles. Začněme svým způsobem od konce: Kapitalizace AutoZone dosahuje 27 miliard dolarů. Beta akcie je na hodnotě 0,88 a měla by tak být o něco méně rizikové, než celý trh. Požadovaná návratnost podle mých výpočtů dosahuje cca 6,3 % a firma za posledních 12 měsíců na volném toku hotovosti vydělala 2,5 miliardy dolarů (v roce 2019 1,63 miliardy). Pokud by dokázala neustále vydělávat to, co za poslední rok, současná hodnota tohoto toku hotovosti by podle mých hrubých kalkulací dosahovala 49 miliard dolarů, tedy o 80 % více, než je kapitalizace.

AutoZone nevyplácí dividendu a volný tok hotovosti se nemusí všechen dostávat k akcionářům (zhodnocovat pro akcionáře). Nicméně pokud jej budeme považovat za vodítko, tak současnou kapitalizaci by podle mých kalkulací ospravedlnilo, pokud by oněch 2,5 miliardy dolarů ročně klesalo o 7,5 %, do deseti let by se tak dostalo zhruba na polovinu. Rok 2020 byl ale pro výjimečný, ale i kdyby firma vydělávala standardně jen 1,56 miliard dolarů jako v roce 2018, stále by současná hodnota tohoto toku hotovosti byla o něco nad kapitalizací.

2. Opravuje se, tuní se, čeká se růst firmy: Zain Akbari z Morningstar tvrdí, že AutoZone těží ze své silné značky a celonárodní sítě, má vysoký standard služeb a dobré produkty prodávané pod vlastní značkou. Jeho velikost mu poskytuje nákladové úspory a může těžit z konsolidace trhu. Společnost vedle silné pozice u firemní klientely expanduje v lukrativnějším segmentu DIY, čemuž pomohla pandemie. A dosahuje vysoké návratnosti kapitálu pohybující se v posledních letech kolem 28 %. Klienti prý u ní oceňují její služby a firma tak nemusí tolik konkurovat cenovými pobídkami.

Pokud se podíváme třeba na MarketScreener, zjistíme, že pro následující roky je projektován jak růst tržeb firmy, tak růst zisků. Nejde o žádné rakety, třeba EBITDA by se měla zvýšit z 2,8 miliardy dolarů roku 2020 na 3,1 miliardy dolarů roku 2023. Nicméně i kdyby firma jen stagnovala, jsme stále dost daleko od toho, co implikuje kapitalizace (viz výše). Trochu jiné jsou projekce volného toku hotovosti, protože ten by měl letos klesnout na 1,6 miliardy dolarů (MarketScreener), ale pak opět růst na 1,9 miliardy v roce 2023. Stále znatelně optimističtější scénář než ten implikovaný kapitalizací.

3. Jak to napasovat na sebe: Pokud by projekce typu MarketScreener byly relevantní, máme tu docela nesoulad mezi nimi na straně jedné a tím, co si myslí trh (implikuje kapitalizace na straně druhé). Nebude ale problém v tom, že volný tok hotovosti by se z nějakého důvodu nedostal k akcionářům?

Jak jsem uvedl, firma nevyplácí dividendy, její mustr toku hotovosti byl po léta až do roku 2020 dost jednoduchý: Zhruba vše, co zbylo po investicích (1 miliarda dolarů a více) bylo použito na odkupy akcií. Mustr se změnil až v roce 2020 a to situaci odpovídajícím způsobem: AutoZone výrazně snížil odkupy a navýšil zásobu hotovosti v rozvaze.

Celkově se pak podle základní analýzy nezdá, že by šlo o firmu, u které by mezi volným tokem hotovosti a výplatou hotovosti akcionářům stála nějaká velká bariéra. Poměr čistých dluhů k EBITDA byl v roce 2020 kolem 1,3, což na nějakou velkou finanční páku a potřebu směrovat všechen volný tok hotovosti na snížení dluhů neukazuje. Co investory možná může odrazovat, je účetní negativní hodnota vlastního jmění. Z čistě fundamentálního hlediska jde ale jen o účetní položku, rozhodující je skutečná hodnota vlastního jmění daná tím, co firma skutečně generuje.

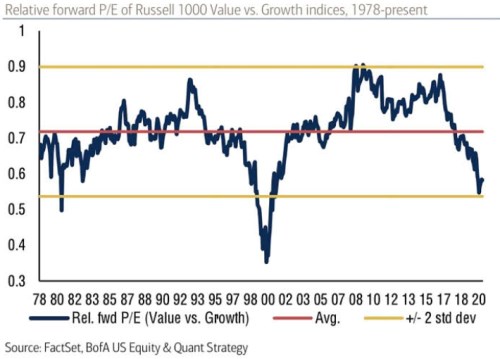

Ona již cca rok stagnující cena akcie ukazuje, že vše výše uvedené je trhem buď ignorováno, nebo to z nějakého důvodu není považováno za přesvědčivé argumenty pro růst ceny akcie (pro úplnost ani pro pokles). Včera jsem tu poukazoval na to, jak populární jsou neziskové technologické akcie, máme tu kauzy typu Gamestop, mimořádný růst popularity SPAC... Je dost dobře možné, že v rozsahu, kterém jsem se tu věnoval, mi něco uniklo a to je pravý důvod nezájmu trhu. Ale určitě se nepohybujeme v prostředí, kde panuje hlad po podobných hodnotových akciích*. Úvah o tom, kdy (či zda vůbec) se tento hlad vrátí, bylo prezentováno hodně (pár i mnou). Zde tak na závěr graf z počátku ledna, který ukazuje relativní valuace hodnotových a růstových titulů:

Zdroj:

*Podle zjednodušených pouček by se možná kvalifikoval jako ultrahodnotová akcie proto, že má ono negativní účetní vlastní jmění a tudíž nekonečně malý populární poměr tržní ceny a účetní hodnoty. Já se kloním k tomu, že posuzovat hodnotovost akcie podle nějakých jednoduchých násobků je přežitek, který může lehce napáchat více škody než užitku. To, že jde o kandidáta na skutečnou hodnotovou akcii, mi ukazuje postup prezentovaný výše.