Podle průzkumu BofA mezi investory za poslední měsíc poněkud poklesla atraktivita technologických akcií a ESG. Znatelný příklon naopak nastal u krátkých pozic na amerických vládních obligacích (viz i poslední Perly týdne). Pár souvisejících úvah, včetně pohledu na vliv úvěrových cyklů a tapering.

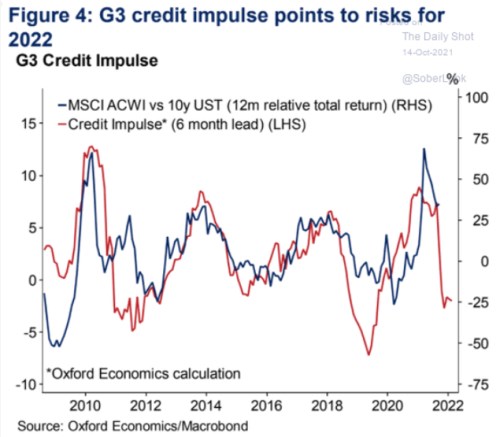

1. Globální úvěrový cyklus, akcie a dluhopisy: Ve středu jsem tu poukazoval na aktualizované grafy týkající se vývoje úvěrového cyklu v Číně a na jeho vztah k některým finančním trhům (viz i druhý bod). Následující obrázek se zase zaměřuje na úvěrový cyklus v USA, eurozóně a Japonsku a jeho možný vztah k tomu, jak si vedou globální akcie vs. dluhopisy.

Celkové vyznění obrázku je intuitivní – sílící impuls se rýmuje s lepšími výkony akcií, slábnoucí impuls s lepšími výkony obligací. A jelikož impuls v poslední době znatelně zeslábl, mělo by to nahrávat dluhopisům. Tato úvaha tedy za onou preferencí krátkých pozic na obligacích asi nestojí.

Zdroj:

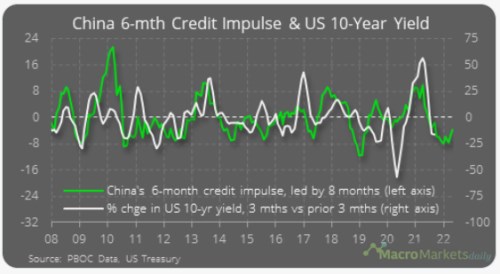

2. Čínský cyklus a americké obligace: Dnešním druhým grafem doplním onu čínskou úvahu ze středy, protože srovnává čínský úvěrový impuls s vývojem výnosů amerických vládních dluhopisů. Korelace tu od oka není extra silná, ale nějaká ano a opět v souladu s intuicí: Slábnoucí cyklus v Číně koreluje s poklesem amerických dluhopisových výnosů (růstem cen) a naopak. Což by podobně jako výše uvedené odpovídalo tomu, že slabší úvěrový impuls znamená slabší ekonomickou aktivitu, nižší inflační tlaky, a tudíž vyšší atraktivitu obligací a naopak.

Zdroj:

Čínský úvěrový cyklus si podle obrázku nedávno sáhnul na dno a to by znamenalo, že výnosy obligací v USA by se měly čistě podle tohoto vztahu dříve, či později začít zvedat také. Tedy pokud bude nový trend v Číně udržen, což je s ohledem na to, jaká je nyní v této ekonomice situace, otázka s ne tak úplně jasnou odpovědí. V jádru jde přitom o dilema, které je již roky v Číně stejné – vyšší růst vs. dlouhodobé stabilita.

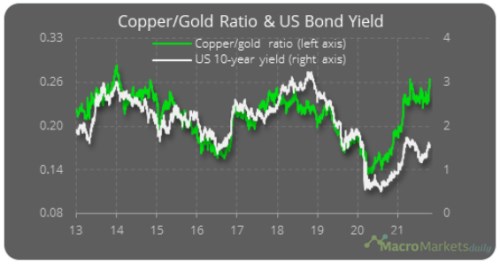

3. Výnosy a zlato-měď: Vyloženě proti americkým obligacím by pak hovořil poměr cen mědi a zlata – viz další obrázek. Tento poměr by teoreticky mohl fungovat jako indikátor averze k riziku ve světové ekonomice s tím, že jeho růst značí „risk – on“ prostředí a pokles naopak „risk – off“ prostředí. V první situaci přitom mají výnosy amerických dluhopisů tendenci růst, v druhé klesat, protože obligace se stávají atraktivní. Poměr měď/zlato růst výnosů dluhopisů indikuje, ale to už téměř dva roky a zatím kde nic, tu nic. Možná do něj promlouvá třeba to, že poptávka po mědi se zvedá nejen z cyklických, ale i strukturálních (zelených) důvodů:

Zdroj: Twitter

4. Co ten tapering: Jednoduchá logika „tapering se blíží, ceny obligací půjdou dolů, výnosy nahoru“ by stála za oněmi krátkými pozicemi na dluhopisech lehce. Je ale dobré mít na paměti, že jde o logiku „přes likviditu“, která pracuje s tím, že Fed se začne stahovat z trhu, což sníží poptávku a vyvolá popsaný efekt. Jenže pak je tu logika ekonomická, která ústí v přesně opačný závěr: Snižování nákupů aktiv ze strany Fedu půjde ruku v ruce s ochlazením ekonomického oživení, což ale zvedne poptávku po obligacích na straně soukromého sektoru. A jak ukazuje historie, nejde ani zdaleka jen o hypotetickou úvahu.

5. Suma sumárum: Úvěrový cyklus vyspělých zemí by podle historie nahrával dluhopisům (alespoň relativně k akciím), úvěrový cyklus v Číně (pokud se skutečně začne zvedat) by působil opačně. Efekt taperingu nemusí být ani zdaleka takový, jak bychom mohli na první zamyšlení čekat. A pak je tu dlouhá řada dalších argumentů a protiargumentů, včetně oné mědi a zlata, či různých predikcí přechodnější/dlouhodobější vyšší inflace.