Bezrizikové výnosy šly od počátku osmdesátých let dolů, v posledních více než deseti letech už měly v zemích jako USA silnou tendenci tíhnout k nule. Po roce 2008 se tak začalo hovořit o TINA. Tedy „there is no alternative“, není žádná alternativa k akciím. Jinak řečeno, pokud někdo chtěl vyšší než velmi nízké výnosy, musel na akciový trh. Nebo jiné rizikovější trhy. Ale minimálně na čas nyní TINA odchází.

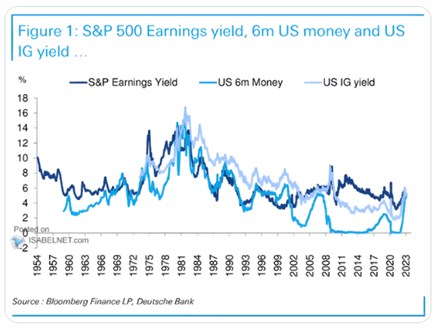

V souvislosti s výše uvedeným nešlo jen o akcie, hovořilo se o celkovém posunu k rizikovým aktivům, honbě za výnosy a podobně. podstatu věci shrnuje v následujícím grafu s takzvaným ziskovým výnosem akcií, výnosem krátkodobých vládních dluhopisů a výnosem korporátních obligací s investičním ratingem. TINA období jasně vystupuje zejména po roce 2008 s téměř nulovými výnosy na vládních dluhopisech a relativně nízkých na korporátních. Ziskový výnos (obrácené PE) indexu SPX 500 pak po roce 2008/9 postupně klesal až na úrovně podobné těm z vrcholu internetové bubliny (PE se zvedalo na tehdejší úrovně):

Zdroj: Twitter

Pointa grafu je v tom, že poslední rok, dva přinesly prudký růst výnosů vládních dluhopisů a také dluhopisů korporátních. Takže alternativa k akciím tu po dlouhé době opět je. A nejde o žádnou marginální věc. Co to může znamenat pro akcie? Po sedmdesátých letech se výnosy krátkodobých dluhopisů a EP od sebe až do roku 2000 výrazně neodchylovaly, až pokles výnosů k nule EP přece jen nenásledovalo. Jejich současné přiblížení se tak vlastně zhruba odpovídá režimu, který panoval před rokem 2000. Z tohoto pohledu (jednoho z mnoha), by onen odchod TINA už pro akcie sám o sobě nic moc znamenat nemusel. Jsme v podobném nastavení, jako třeba v roce 1994. Ale jak píšu, je to jeden z mnoha pohledů.

Zajímavější než akcie jsou z uvedeného pohledu spíše výnosy korporátních dluhopisů, které by podle rýmů historie nyní měly být svými výnosy znatelně výš (jejich ceny níž). Od osmdesátých let se totiž výnosy firemních obligací v podstatě vždy pohybovaly se znatelnou prémií nad výnosy dluhopisů krátkodobých vládních. Současná situace připomíná například období let 2006/7. Ale moc bych to nepřeceňoval.

Jak dlouho může současný NO TINA režim přetrvat? Touto otázkou se opět dostáváme k tomu, zda je současná makroekonomická situace jen relativně přechodným jevem, který pomine a opět převládnou strukturální dezinflační síly. Nebo zda jsme se překlopili do makroekonomického režimu nového. Rozhodující je zde samozřejmě inflace. Na to posun do režimu nového (starého, pokud za standard považujeme období před rokem 2008, respektive 2000) podle mne nemusí přijít žádný velký skok. Na velkou změnu může stačit to, pokud místo mírného podstřelování inflačního cíle bude nyní docházet k soustavnějšímu mírnému přestřelování cíle.