Jonathan Golub z se domnívá, že inverze výnosové křivky nemusí ještě znamenat přicházející recesi v americké ekonomice. Pro akcie ale podle něj následující rok dva budou spíše nic moc. Doug DeMuro hovoří o poklesu náskoku Tesly před konkurencí, BofA sleduje ochlazování globálního realitního trhu.

ztrácí náskok: Automobilový expert Doug DeMuro připomněl na Yahoo Finance, že přišla s Modelem S už více než před deseti lety. Tehdy tento vůz představoval obrovský technologický náskok před konkurencí. „Nebyl způsob, jak Teslu dohonit“. Ale během deseti let firma nepřišla s žádným dalším přelomovým modelem. A konkurence jí dohání.

Expert tedy míní, že může ztrácet svou konkurenční výhodu. Nenabízí totiž už jako jediná elektromobil se skutečně velkým dojezdem. A jako jediná elektromobil, který by měl skutečně schopného asistenta řízení. Výhodu jí podle DeMura nepřináší ani Cybertruck, protože s elektrickými vozy v této kategorii už přišel Rivian, či .

tedy měla výhodu, které se těší první firmy na trhu. Tu ale ztrácí, i když „stále má velmi silnou značku a zájem lidí“. Která automobilka přitom pro ni představuje největší konkurenci? DeMuro míní, že to záleží na rozdílných segmentech na trhu. Například zmíněný Rivian jí může hodně konkurovat v oblasti trucků, ale nepředstavuje konkurenci u jiných modelů. Polestar zase představuje konkurenci pro Model 3, ale nenabízí nic v segmentu SUV.

Tradiční automobilky se podle experta nyní věnují elektromobilům s intenzitou, která nemá v historii obdoby. A zřejmě budou nakonec pro Teslu tím hlavním konkurentem. Společnosti Lucid expert zase tak nevěří, za velkou konkurenci ale považuje třeba elektrický Mustang od Fordu. Právě tato automobilka spolu s GM budou pravděpodobně v následujících letech „bušit na dveře Tesly“.

Odklon od piva: Na vyšší ceny piva Američané v posledních měsících reagují nižší spotřebou tohoto nápoje. Tvrdí to na Yahoo Finance a přikládají následující graf. Ukazuje, jak rostou ceny meziročně u nejvýznamnějších značek. Bill Newlands, který stojí v čele Constellation Brands, k tomu uvedl, že pivo je „docela rezistentní vůči recesi“. Na Yahoo ale hovořili o rostoucí popularitě nealkoholického piva, které je zřejmá zejména u mladší generace.

Zdroj: Yahoo Finance

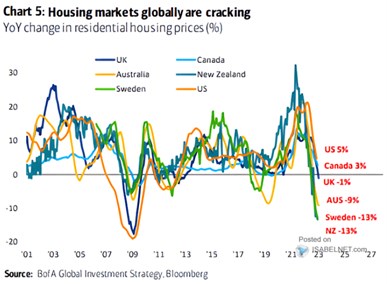

Globální reality chladnou, ale někde stále cenový růst: BofA v následujícím obrázku srovnává vývoj cen nemovitostí ve vybraných zemích. Meziroční pokles je nyní nejhlubší na Novém Zélandu a ve Švédsku, kde dosahuje 13 %. Na druhém konci spektra se nachází Spojené státy, kde sice tempo růstu ochlazuje, ale stále se drží v pozitivních číslech. To vše po období vysokého tempa růstu, které dosahovalo dvojciferných čísel a na zmíněném Novém Zélandu dokonce více než 30 %:

Zdroj: Twitter

Recese nebude: Jonathan Golub z hovořil na CNBC o široce rozšířeném názoru, podle kterého je inverze výnosové křivky spolehlivým indikátorem přicházející recese. Pokud se totiž v minulosti dostaly výnosy dlouhodobých obligací pod výnosy těch krátkodobých, recese se ve většině případů skutečně dostavila. A jelikož i nyní je výnosová křivka již delší dobu v inverzi, vede to řadu expertů k predikcím ekonomického poklesu.

Golub ale s uvedeným pohledem úplně nesouhlasí. Poukazuje na to, že z trhů futures se dá určit, kdy se podle investorů výnosová křivka dostane zpět z inverze. Tedy kdy výnosy dlouhodobých dluhopisů převýší výnosy krátkodobých. V minulosti podle Goluba inverze trvala půl roku až rok a půl. Nyní ale trhy predikují, že přetrvá až do počátku roku 2026. „To je mimořádné“, řekl stratég. S tím, že taková situace znamená, že podle trhů nezačne recese dříve, než někdy ke konci roku 2025.

V následujícím roce, či dvou bude podle experta inflace mezi 3,5 – 4 % a nezaměstnanost se v USA bude pohybovat mezi 3 – 4 %, což je velmi nízko. Ekonomický růst bude podle stratéga dosahovat asi 1 %, což „není nijak vysoko, ale nejde o recesi“. Takové prostředí se nedá ani vzdáleně přirovnávat ke stagflaci sedmdesátých let, kdy inflace i nezaměstnanost dosahovaly dvojciferných čísel. Golub míní, že budoucí dva roky budou s ohledem na popsanou charakteristiku dobré pro investice do krátkodobějších vládních dluhopisů, ale „nic moc pro akcie“.