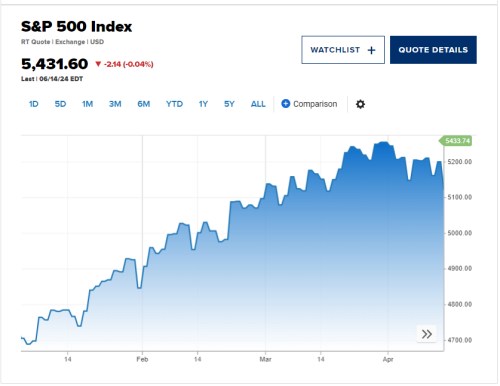

Index S&P 500 letos téměř třicetkrát překonal historická maxima, z toho čtyřikrát v minulém týdnu. Přesto se konverzace mezi investory točí kolem toho, jak je tato rally nedůvěryhodná, postrádá šířku a jak neodráží idealizovaný ekonomický scénář měkkého přistání. Co si myslet o rekordním růstu trhu, který vzbuzuje více nedůvěry než strachu, že přicházíte o zisky?

Rostoucí rozdíl ve výkonu mezi úzkým seskupením obřích technologických společností jedoucích na vlně umělé inteligence a několika tisíci dalšími akciemi bije do očí. Index S&P 500, který má 20 % své tržní hodnoty ve třech akciích (Microsoft, a Nvidia), letos vzrostl téměř o 14 %, přičemž jiná verze tohoto indexu s rovnocennými vahami konstituentů vzrostla pouze o 3,4 % a je 4 % pod svým vrcholem z konce března. S&P letos navýšil svou tržní kapitalizaci o 5,5 bilionu dolarů, přičemž zhruba polovinu z toho dodala právě Velká trojka. A zatímco tento index vzrostl ve druhém čtvrtletí o více než 3 %, medián jeho akcií byl nižší o 5 %. Podobně i širší index Russell 1000 nevážený o kapitalizaci k dnešnímu dni v podstatě stagnuje.

Tato kombinace zisků největších konstituentů indexu a volatilnějšího zbytku vytvořila zvláštní kombinaci překoupeného benchmarku, kdy většina jeho akcií stagnuje nebo koriguje. Index se tak zdá být trochu natažený směrem vzhůru vzhledem k tomu, jak daleko je nad svým 50denním klouzavým průměrem a dalšími technickými ukazateli. A dokonce méně než polovina jeho titulů je nad svými individuálními 50denními průměry.

Bespoke Investment Group v pátek shrnul chování trhu následovně: „Tento týden představoval upuštění páry, kdy investoři hodili ručník do ringu a u menších firem se vzdali jakékoli naděje na zhodnocení a neochotně nakupovali akcie s obří kapitalizací, které už mají za sebou obrovské posuny směrem nahoru.“

Jde o věrohodný názor, ale nelze jej s jistotou potvrdit ani vyvrátit. Trh nemá žádný jeden konkrétní správný způsob, jak se chovat. Někdy i malá šíře trhu nakonec mezeru uzavře se ziskem, jindy předpovídá pokles indexu. Ale vždy frustruje investory, kteří se svým výběrem akcií snaží překonat benchmark, a zároveň podkopává přesvědčení většiny investorů.

Staré známé tržní podmínky?

Nic z toho není nové. Během posledního desetiletí jsme viděli dominanci „FANG“, poté „FAANMG“, „Velkou sedmičkou“ a nyní „AI elitou“. Postupem času, jak se makroekonomická situace vyjasnila, se dostavila všeobecná rally jako v letech 2017, 2020 a koncem roku 2023 a vytvořila široký polštář pro nadcházející měsíce.

Tento trh ale v současnosti sužuje nedostatek fundamentálního přesvědčení. Ty největší společnosti mají zároveň nejlepší vyhlídky na sekulární růst, nejzdravější trendy budoucích výdělků a nejsilnější rozvahy. Všechny extrémy, které skeptici již několik let zmiňují (velké vs malé akcie, růst vs hodnota, vysoká vs nízká kvalita), se na současném trhu dále koncentrují a ti „nejlepší“ jsou zároveň ti největší.

Přesto se ale konkrétní makropodmínky tento měsíc posunuly pozoruhodným způsobem. Výnosy státních dluhopisů dramaticky klesly. A v poslední době pokles výnosů znamenal větší šířku trhu, kdy finanční a cyklické akcie a akcie s malou kapitalizací získaly určitou úlevu. V červnu tomu tak zatím není, protože trh implicitně vykazuje větší citlivost na signály zpomalení ekonomiky, než by si Fed nebo investoři přáli.

Fed sází na to, že bude raději vyčkávat a sledovat data, ale trh začíná být nervózní při pomyšlení, že trpělivost Fedu by mohla trvat déle než odolnost ekonomiky. Ideálním, ale zdaleka ne zaručeným scénářem, je, že Fed si najde okno pro zahájení ne nutného uvolňování, spíše než aby začal ve spěchu nouzově snižovat sazby.

To vše pomáhá vysvětlit poněkud nerozhodný trh, na kterém investoři jen slabě sponzorují akcie citlivé na ekonomiku. Pokud by však trh začal vysílat naléhavé signály o bezprostředním ekonomickém nebezpečí, čistě defenzivní sektory, jako jsou spotřební zboží a léčiva, by nevypadaly tak špatně. A jak poznamenává technický stratég společnosti Strategas Research Chris Verrone, ukazatele podnikových úvěrů zůstávají zdravé, i když se spready v posledních týdnech mírně rozšířily.

Stratégové z Wall Street nepočítají ve druhé polovině roku s žádným vzestupem na S&P 500 - jejich průměr i medián cíle na konec roku je pod pátečním závěrem. A druhá polovina června patřila v posledních letech k nejnáročnějším obdobím celého kalendáře.

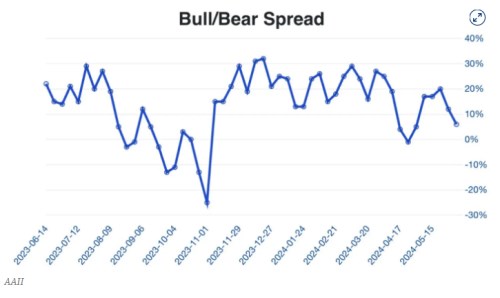

Týdenní průzkum Americké asociace individuálních investorů ukazuje, že spread mezi býky a medvědy se v poslední době zužuje, i když S&P roste stále výše. Ale vzhledem k tomu, že se ve druhém čtvrtletí očekává růst korporátních zisků u S&P 500 o 9 % meziročně, většina akcií se stále drží v dlouhodobějším vzestupném trendu, výnosy státních dluhopisů jsou zpět v komfortní zóně a vzhledem k tomu, že průměrné postoje k akciím i investoři samotní ochladli, ještě není čas přiklonit se k medvědům.

Zdroj: CNBC