Po nedávném růstu cen aktiv a navzdory snížení sazeb centrální banky očekáváme nižší výnosy než dříve a snažíme se méně riskovat u alokace kvůli globálním ekonomickým obavám. Ačkoli volby v USA a geopolitické události by mohly přinést krátkodobou volatilitu, očekáváme, že bude krátkodobá. V rámci našeho modelu zvyšujeme alokace do státních dluhopisů a dluhopisů investičního stupně (obojí na Overweight) a snižujeme alokace prostředků do nemovitostí a komodit (obojí na Neutral).

Realokace do defenzivních aktiv při nižších výnosech

„V posledních třech měsících jsme pozorovali růst cen aktiv spolu s klesajícími výnosy, což nás vede k očekávání nižších výnosů do budoucna. V důsledku toho podnikáme kroky ke snížení rizikovosti v našem modelu alokace aktiv, protože se domníváme, že současná situace nebude odměňovat další riskování,“ vysvětluje Paul Jackson z Invesca.

„Nyní zvyšujeme pozice ve státních dluhopisech a dluhopisech investičního stupně a obě tyto pozice přesouváme do nadvážených pozic – Overweight, zatímco expozici vůči nemovitostem a komoditám snižujeme na Neutral. Z regionálního hlediska preferujeme aktiva ve Velké Británii a na rozvíjejících se trzích (EM) a dále zvyšujeme expozici vůči japonskému jenu (JPY) prostřednictvím zajištění vůči americkému dolaru (USD).“

„Dobrá zpráva? V příštích 12 měsících očekáváme rychlý pokles úrokových sazeb ze strany centrálních bank, přičemž trhy již nyní počítají se snížením úrokových sazeb ze strany Fedu o přibližně 240 bazických bodů. Špatnou zprávou však je, že některá cyklická aktiva si to pravděpodobně již započítala. Stejně tak se domníváme, že globální ekonomika zpomaluje. Na obzoru jsou také potenciální geopolitická a volební rizika, i když očekáváme, že jejich dopad bude v dlouhém období omezený. Optimalizace založená na našich předpokladech ohledně 12měsíčních výnosů nás vede k defenzivnějšímu přístupu, i když jsme opatrní, abychom to zase nepřehnali.“

Předpovědi snížení sazeb Fedu a prognózy na rok 2024

Co lze od Fedu očekávat? Vzhledem k tomu, že v roce 2024 sníží sazby více než 40 centrálních bank, upírají se všechny oči na americký Federální rezervní systém. Fed oznámil své první snížení sazeb 18. září 2024 a to o 50 bazických bodů. Protože jádrová inflace PCE se pohybuje kolem 2,6 % a hospodářský růst zpomaluje, snížení bylo téměř jisté.

Očekávání trhu ohledně snížení sazeb Fedu prudce vzrostla, přičemž futures naznačují snížení o 110 bazických bodů do konce roku 2024 a o 235 bazických bodů do jednoho roku. I když to může znít dramaticky, je to v souladu s minulými cykly uvolňování, kdy Fed obvykle snižoval sazby o zhruba 180 bazických bodů během šesti měsíců.

Otázka zní: jak nízko sazby půjdou? Trhy předpokládají, že během příštího roku dojde k poklesu o 240 bazických bodů, čímž se sazby dostanou na úroveň kolem 3,10 %, přičemž je možné, že se dostanou až na 2,90 %. Podle Taylorova pravidla by se „neutrální“ sazba měla pohybovat kolem 4 %, pokud je inflace 2 %. Nicméně vzhledem k tomu, že mediánový odhad Fedu z června 2024 činí 2,8 %, očekáváme, že tyto prognózy po zmenšení nedávných zkreslení porostou.

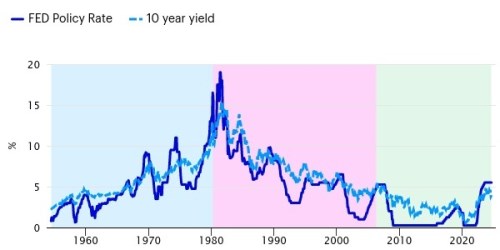

Pokud se zaměříme na sklon výnosové křivky, obrázek níže ukazuje zajímavý trend: od roku 1980 desetileté výnosy obecně převyšují základní úrokové sazby v průměru o 1,15 % až 1,30 %. Tento historický vzorec naznačuje „normální“ rozpětí desetiletých výnosů v rozmezí 4,00 % až 5,00 %. Zda se do tohoto rozpětí dostaneme, bude záviset na přesnosti našich předpovědí nebo předpovědí FOMC ohledně neutrální úrokové sazby Fedu. Pokud se bude sazba Fedu pohybovat v souladu s historickým vývojem, mohli bychom být svědky toho, že se desetileté výnosy pohodlně usadí v tomto očekávaném rozmezí.

Obrázek 1. Základní úroková sazba Fedu versus desetiletý výnos

Poznámka: Minulá výkonnost není zárukou budoucích výsledků. Měsíční data od července 1954 do srpna 2024 (k 30. srpnu 2024). Sazba Fedu je střední hodnota rozpětí úrokových sazeb Fedu. „10y-Fed Rate“ ukazuje průměrný rozdíl mezi desetiletými výnosy a sazbou Fed Policy Rate za dané období. „Bretton Woods“ byl režim pevného směnného kurzu, který přestal fungovat na počátku 70. let 20. století. „GFC“ je globální finanční krize. Zdroj: LSEG Datastream a Invesco Global Market Strategy Office.

Výnosy z nemovitosti (REITs) v posledních třech měsících klesly, proto snižujeme alokaci na neutrální 4 % (z 8 %). Alokace pro USA a EM snižujeme na nulu. Komodity mají za sebou několik obtížných měsíců, zejména energie. Přesto snižujeme alokaci jen na Neutrální 2 % (ze 4 %), protože se obáváme, že oslabení globální ekonomiky by mohlo ceny ještě dále snížit. Alokaci u energií snižujeme na nulu a zaměřujeme se na zemědělství a průmyslové kovy. Rizikem pro nás je, že geopolitické napětí (Blízký východ a Rusko/Ukrajina) by mohlo zvýšit ceny energií, ale tento faktor měl letos jen malý (pokud vůbec nějaký) vliv. V dalším období, pokud ekonomiky do roku 2025 zrychlí, by mohlo dojít k růstu průmyslových komodit.

Vliv voleb v USA na finanční trhy: Klíčové rozdíly mezi kandidáty

„Obecně se domníváme, že volby nemají za normálních okolností trvalejší dopad na finanční trhy. Naše historické analýzy zpochybňují tradiční názor a naznačují, že demokratičtí prezidenti byli často spojeni s lepšími hospodářskými výsledky a silnějšími akciovými trhy. Navíc se zdá, že neexistuje jasný vztah mezi mírou zdanění právnických osob a budoucími výnosy akciových trhů.

Přesto nadcházející volby v USA bedlivě sledujeme. Kandidáti reprezentují výrazné kontrasty: Donald Trump se zdá být frustrován svým omezeným vlivem na Fed, zatímco Kamala Harrisová bude pravděpodobně prosazovat jeho nezávislost. Očekává se, že Trump bude prosazovat nižší daně, a to jak jednotlivců, tak korporátní, zatímco Harrisová se zřejmě více soustředí na přerozdělování…,“ uzavírá Paul Jackson.