Téměř sto let bylo docela běžné, že americké akcie jako celek nabízely dividendové výnosy kolem 6 %. Nyní se dividendový výnos v indexu S&P 500 pohybuje znatelně pod 2 %. A také znatelně pod výnosy desetiletých vládních dluhopisů. Co to o trhu říká a co ne?

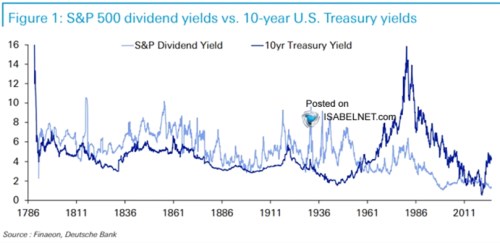

Následující graf ukazuje velmi dlouhodobou historii amerického akciového trhu viděnou právě skrz perspektivu dividendových výnosů Vidíme, že ty se drží dlouhodobě klesajícího trendu, nyní nejsme sice na historických minimech, ale zas ne tak daleko od nich. Výnosy desetiletých vládních dluhopisů, brané třeba jako určitá alternativa k akciím, se nějakým historicky nízkým hodnotám ani neblíží.

Zdroj: X, Deutsche Bank

Co ovlivňuje výši dividendového výnosu? Můžeme říci, že samozřejmě to, jaká je cena akcie relativně k vypláceným dividendám. Co ale ovlivňuje ochotu investorů platit za současné dividendy? Proč byli investoři kdysi ochotni platit za dolar dividendy 17 dolarů na ceně akcie a nyní jsou ochotni za stejný dolar platit více než 60 dolarů? Příčina může být v principu trojí.

Za prvé, mění se výnosy bezrizikových alternativ, tedy vládních dluhopisů. Čím vyšší jsou jejich výnosy, o to vyšší by měl nabízet dividendové výnosy akciový trh, aby si udržel svou konkurenceschopnost. A naopak. Jak jsme ale viděli, současné extrémně nízké výnosy dividendové doprovází relativně vyšší výnosy dluhopisů. To ukazuje, že zbylé dva faktory musí vyvažovat vliv vyšších výnosů obligací a to co zbude je stále ještě hodně silné.

Za druhé, mění se očekávaný budoucí růst dividend (zisků a toku hotovosti generovaného firmami): Za jeden dolar současné dividendy nerostoucí společnosti jsou totiž investoři samozřejmě ochotni zaplatit mnohem méně, než za dolar dividendy u firmy, u které se čeká mohutný růst dividend v budoucnu.

Za třetí, mění se rizikovost firem: Za jeden dolar dividendy u vysoce rizikové firmy, kde je velkou otázkou výplata dividend v dalších letech, budou investoři platit mnohem méně, než za dolar současné dividendy u společnosti, která je vysoce stabilní a predikovatelná.

Ony dva body tedy znamenají, že pokud dividendové výnosy relativně k těm dluhopisovým rostou, horší se růstový výhled akciového trhu a/nebo jeho rizikovost. A naopak, pokud dividendové výnosy relativně k těm dluhopisovým klesají, zlepšuje se výhled růstu a /nebo klesá riziko trhu. V grafu pak vidíme, že v praxi můžeme pozorovat různé režimy. Ale historiky naprosto dominantní byl ten, kdy akcie musí nabízet dividendové výnosy nad výnosy obligací. Protože rikově růstový profil akcií není tak zajímavý, aby dividendové výnosy pustil pod ty dluhopisové.

Na druhou stranu si ale většina investorů pamatuje spíše režim opačný, vládnoucí někdy od konce padesátých let. Tehdy se výnosy dividendové dostaly pod dluhopisové a více či méně to platí dodnes. V duchu výše uvedeného to znamená, že růstově-riziková atraktivita akcií stačí na to, aby dividendové výnosy byly v absolutním i relativním (ve srovnání s výnosy dluhopisů) tak nízko. V poslední době se navíc díky AI a dalším technologiím, respektive jejich očekávanému dopadu na ekonomiku a ziskovost, mezera mezi oběma typy výnosů opět rozšiřuje. Tj., zlepšuje se růstový výhled a podle vývoje odhadovaných rizikových prémií i snižuje (vnímané) riziko.

S výnosy dluhopisů jsou asi častěji srovnávány tzv. ziskové výnosy akcií, což je jen obrácené PE. Jak u EP, tak u dividendových výnosů pak lze někdy slyšet, že jejich nízké hodnoty (absolutní i relativní) ukazují na předraženost akcií. Opět v duchu výše uvedeného by to konkrétně znamenalo, že ona růstová očekávání jsou nerealistická a/nebo si investoři nenechávají dostatečně zaplatit za riziko podstupované investicemi do akcií. Je tomu tak? Možná ano, možná ne, v tuto chvíli to nikdo neví. Stačí se jen podívat na rozptyl odhadovaných přínosů AI na straně produktivity – někdo hovoří o několika procentních bodech (v následujících desetiletích), jiné odhady jsou výrazně konzervativnější.