Kolik firmy na americkém akciovém trhu vlastně „vydělávají“? Běžně bychom se asi v odpovědi zaměřili na výši zisků. Ale dnes se podíváme na měřítko, které zisky dává do nějaké perspektivy. Konkrétně řečeno, poměřuje je k velikosti vlastního jmění. Opověď na uvedenou otázku pak může znít „opravdu hodně“.

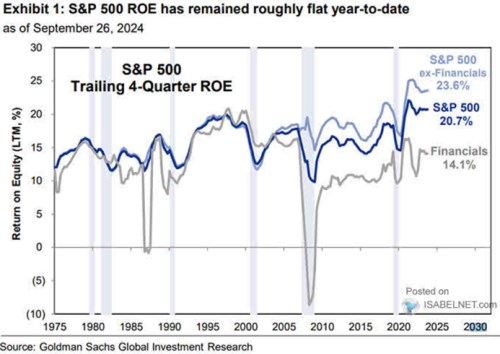

Návratnost vlastního jmění ROE je měřena jako poměr čistého zisku k účetní hodnotě vlastního jmění. Následující graf ukazuje, jak se ROE vyvíjelo u celého indexu SPX, ve finančním sektoru a jak na trhu bez finančního sektoru. Na celém trhu je vidět celkem jasný dlouhodobý rostoucí trend – firmy toho na jeden dolar vlastního jmění vydělávají ví a víc. Ovšem s výraznými cyklickými fluktuacemi. V roce 1975 tak byl trh svým ROE konkrétně na nějakých 12 %, nyní je nad 20 %. Bez financí dokonce ROE dosahuje více než 23 %, zatímco u financí samotných došlo po roce 2008 ke strukturálním obratu a ROE zamířilo dolů:

Zdroj: X

Co je u ROE „moc“, nebo „málo“? Pokud třeba zjistíme, že nějaká společnost vydělá ročně na jeden dolar vlastního jmění čtvrt dolaru zisků, dává smysl to porovnat s tím, kolik by „měla“ vydělávat. Tedy s tím, jaká je u ní požadovaná návratnost. Ta je dána jednak výnosy bezrizikových aktiv a také rizikovými prémiemi. Dejme tomu, že zde by šlo o velmi rizikovou firmu s požadovanou návratností vlastního jmění na 50 %.

Zmíněná návratnost 25 % by tedy mohla být na první pohled vysoká, ale na návratnost požadovanou by ani zdaleka nedosahovala. Z ekonomického pohledu by to znamenalo, že firma je neúspěšným projektem. V tom smyslu, že nezaplatí to, co do ní bylo vloženo. To ale nemusí znamenat, že by měla být uzavřena – to zase záleží na likvidační, popřípadě, reprodukční hodnotě jejích aktiv. A pak může velkou roli hrát i to, jaký je rozdíl mezi zisky na straně jedné a tím, co firma na toku hotovosti skutečně vydělává pro akcionáře. Ale zpět k jádru dnešního tématu:

Dnes jsou výnosy dlouhodobějších dluhopisů na necelých 4 % a kdybychom počítali se „standardní“ rizikovou prémií penzi 5 – 6 %, máme požadovanou návratnost u vlastního jmění na necelých 10 %. ROE je na více než dvojnásobku. Kdybychom požili prémii ve výši 3+ % (odhad Goldman Sachs), je rozdíl ještě větší. To pak naznačuje, že tržní hodnota obchodovaných firem jako celku je mnohem výš, než účetní hodnota jejich aktiv a vlastního jmění.

Co všechno přitom určuje výši ROE? Za prvé, celková výše aktiv, které firma potřebuje ke generování svých tržeb. Přesněji řečeno poměr tržeb k aktivům. Za druhé, poměr zisků k tržbám, tedy marže. A k tomu za třetí finanční páka – to jakou část aktiv financují dluhy a jakou vlastní jmění. Finanční páka se přitom promítá i do návratnosti požadované a zvyšování ROE vyšším zadlužením není tudíž obědem zadarmo (což je téma relevantní v řadě případů, včetně odkupů). Což může souviset i s průběhem dnešního grafu.

Ještě zmínka o dvou gigantech současného trhu: Podle Morningstar je ROE u společnosti NVIDIA ve fiskálním roce 2024 na více než 90 %, průměr posledních pěti let je na 45 %. Této firmě tak v posledních pěti letech stačily v průměru dva roky na to, aby vydělala stejně, jako je (účetní) hodnota vlastního jmění. je se svým průměrným pětiletým ROE na 124 %.

Vysoká ROE jsou přitom obvykle spojována se společnostmi na luxusních trzích s velkými bariérami vstupu. Třeba Ferrari má průměr ROE na 43 %, což by takový pohled potvrzovalo. Ale předchozí dvě společnosti ukazují, že obrázek vysokých ROE je pestřejší. Přesněji řečeno pestřejší jsou rysy výjimečnosti, silné konkurenční pozice a schopnosti dosahovat vysokých marží a obratu aktiv. Na trzích, které mají do nějakých tržních nik hodně daleko.