Na jednu stranu je pochopitelné, že střadatelé ve velké části světa nemají radost z dlouhého období nízkých sazeb, protože s úrokem nula nula nic se nespoří zrovna nejlépe. Pokud jsou ale nízké sazby odrazem stavu ekonomiky, je tu ještě druhá strana mince: Nemístný růst sazeb by znamenal pád ekonomiky do útlumu či recese. Platilo to zejména o první části pokrizových let. Celé dilema se tehdy v řadě vyspělých zemí dalo zarámovat následovně: „Sazby budou nízko a bude práce, nebo budou vysoko a lidé budou nezaměstnaní“. Asi nejvíce nás ale nyní zajímá to, jak dlouho ještě může období relativně nízkých sazeb a výnosů vládních dluhopisů trvat.

Investiční společnost Pictet před několika dny zveřejnila svůj odhad dlouhodobějšího vývoje na trhu amerických vládních obligací. Připomínám, že US ekonomika si vede mimořádně dobře, a tudíž by tu měl být relativně velký prostor pro další růst sazeb a výnosů obligací ve srovnání s řadou jiných vyspělých zemí. Projekce Pictetu jsou shrnuty v následující tabulce a jsou založeny na modelu, který odhaduje neutrální úroveň sazeb (tedy sazeb, při kterých ekonomika rovnovážně dlouhodobě roste), inflační očekávání a změny rozvahy Fedu.

Krátce řečeno: Do předkrizových úrovní budou mít sazby v USA a výnosy amerických obligací ještě dlouho hodně daleko. Průměr výnosů v letech 2004 – 2007 dosáhl 4,5 %. Podle projekcí Pictetu by se ale ještě v roce 2025 měly nacházet téměř celý procentní bod pod tímto standardem. I když Pictet dodává, že existuje více scénářů a že nečekaně silná ekonomika by samozřejmě výnosy zvedla více.

Strukturálně nízko?

Výše uvedené můžeme samozřejmě vnímat i tak, že sazby drží dole významné strukturální síly a i když by se cyklus přetrhnul, na předchozí standardy je nezvedne (přestože se to nyní kvůli krokům ČNB nemusí zdát, relevantní je tato diskuse plně i pro nás). Podobnému tématu se nedávno věnoval i Natixis, který došel k závěru, že sazby a výnosy vládních obligací drží dole tři hlavní dlouhodobé faktory. Za prvé, větší flexibilita trhu práce. Ta totiž snižuje tlak na růst inflace, a tudíž i na vyšší nominální výnosy. A i když to Natixis nezmiňuje, mohli bychom sem zařadit i globalizaci, která působila, a zřejmě ještě nějaký čas bude působit, podobně (zásoba levné práce z Číny je do značné míry vyčerpaná, ale Čína není v rozvíjející se Asii jediná).

Za druhé díky poklesu volatility inflace klesla i časová prémie – riziková prémie, kterou investoři požadují u obligací s delší dobou splatnosti (nedávno jsem tu o ní hovořil v souvislosti s tím, zda se máme, či nemáme bát invertující výnosové křivky). A za třetí Natixis poukazuje na faktor, který můžeme z dlouhodobějšího hlediska považovat možná za rozhodující: Převis (zamýšlených) globálních úspor nad (zamýšlenými) investicemi. O co jde?

Svět má tendenci hodně spořit a stále méně investovat, což tlačí hodnotu a cenu úspor (tedy sazby a výnosy) dolů. Příčin tohoto stavu je řada. Na straně investic sem bude určitě patřit posun k „měkčí“ ekonomice – tedy ekonomice saturované ocelí, jídlem, plasty apod., a posouvající se směrem ke službám. Tedy k aktivitě měkké, nevyžadující tolik investic. Na straně úspor by bylo z globálního hlediska nejlepší zeptat se Němců a Číňanů, proč tolik spoří (tj. proč vyrábí více, než sami spotřebovávají, a mimo jiné tím odčerpávají poptávku zaměstnanosti ze zbytku světa).

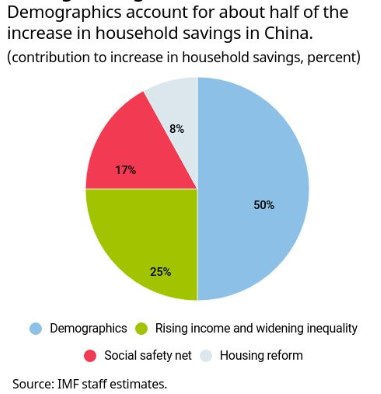

MMF něco takového nedávno sofistikovanějším způsobem učinil v druhém případě a zjistil, že většina růstu úspor v Číně je vyvolána demografickými změnami (50 % - viz následující graf). Za nimi je růst příjmů a nerovnosti, systém sociální podpory a reforma trhu s bydlením. S vlivem demografických změn to může být dost podobné v Německu. Což znamená, že by šlo o skutečně dlouhodobý faktor a změnu bychom jen tak čekat nemohli.

Pohádky a fakta

Trh s úsporami a zápůjčním kapitálem je svým způsobem středobodem každé ekonomiky. A pojí se s ním dlouhá řada pohádek a mýtů, které většinou pramení z toho, že vnímáme jen jednu stranu mince. Jednu jsem zmínil v úvodu – namísto kritiky nízkých sazeb jsme se měli dlouho ptát, jestli je pro nás lepší mít zaměstnání a málo úročená depozita, či se radovat z vyššího útočení doma na gauči na podpoře (hovořím zejména o první fázi pokrizového oživení). A nenechme se mýlit – ač se to nezdá, unáhlené zvyšování sazeb (scénář „gauč“) je stále na stole. Konec konců téměř všechny poválečné recese vyvolal Fed příliš prudkým utahováním.

Možná ještě větší pohádkou v této oblasti jsou všechny možné rady o tom, že se má spořit a nepůjčovat si, které úplně ignorují to, že každá pohledávka je zároveň závazkem (tj. nelze někomu půjčit bez toho, aby si on půjčil). Dobrým generátorem podobných pohádek je Německo – například v tom, že právě Němci, kteří na globální trh úspor tlačí obrovský objem kapitálu, si často hlasitě stěžují na nízké sazby a úročení vkladů. Je to jako kdybych vyráběl rohlíky v objemu vysoko nad poptávkou a pak si stěžoval, že jejich cena jde dolů.

Každopádně platí následující: Jsme ve fázi cyklu, kdy sazby jdou nahoru, ale výše uvedené naznačuje, že na dosažení jejich předchozích standardů či maxim bychom se zatím moc těšit neměli, s výjimkou unáhleného šlápnutí na monetární brzdy. Ale nic není jisté. Možná je dlouhodobá stagnace (charakterizovaná právě převisem úspor nad investicemi) věcí minulosti a vplouváme do období udržitelně vysokého růstu. V něm by se zvedly investice (viz můj předchozí příspěvek „Samé dobré zprávy“), a ty by do sebe úspěšně nasávaly nadměrné (zamýšlené) úspory a my bychom měli ten nejlepší ze všech světů: vysokou zaměstnanost a zajímavé úročení vkladů. Tedy pokud by ony investice nakonec nevyvolaly robotickou pohromu na trhu práce. Ale to je již opět z jiného soudku.