Investor Ed Yardeni tvrdí, že obchodní třenice si zatím svou daň na americkém akciovém trhu nevybírají. Pictet zase říká, že zatím není důvod upravovat růstové projekce pro tento a příští rok. A poukazuje i na to, že investice v USA prochází silným růstem. Samé dobré zprávy.

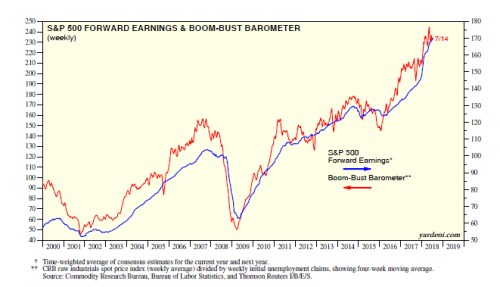

Následující graf ukazuje vývoj očekávaných zisků firem zahrnutých v americkém akciovém indexu SPX. Po letech 2014 a 2015, kdy si trh kvůli energetice prošel dvěma ziskovými recesemi, přišlo tříleté ziskové (z velké části daňové) Eldorádo. A nezdá se, že by analytici měli chuť svá očekávání obracet. Spolu s očekávanými zisky je také zobrazen Boom-Bust barometr, který pan Yardeni sestavuje z vývoje cen komodit a žádostí o podporu z nezaměstnanosti. Jeho korelace se ziskovostí není nezajímavá a i tento ukazatel se vyvíjí celkem optimistickým způsobem.

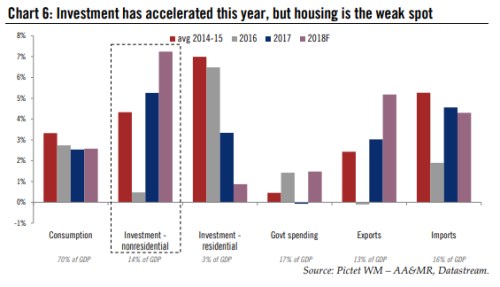

Pictet i nadále tvrdí, že americká ekonomika letos poroste o 3 %, inflace se dostane na 2,6 % a jádrová inflace na 1,9 %. Pokud se mají tyto růstové projekce naplnit, měla by druhá polovina roku vypadat zhruba podobně, jako ta první. Mimo jiné tedy žádná obchodní šok. Za pozornost pak určitě stojí následující obrázek, který ukazuje historický a očekávaný vývoj hlavních poptávkových složek produktu. Spotřeba, která tvoří asi 70 % US poptávky, by letos měla růst podobným tempem jako loni. Vládní výdaje (cca 17 % HDP) zase podobně jako předloni (loni byly zhruba neutrální). Výrazně lépe by na tom měly být exporty (zatímco dovozy porostou o něco málo pomalejším tempem než loni). Investice do bydlení značně ochladí (ale představují jen 3 % HDP), opak platí o investicích do produkčních kapacit ekonomiky. Ty představují 14 % HDP a jejich tempo růstu by mělo letos znatelně akcelerovat na cca 7 %:

Pokud si má americká ekonomika ještě delší dobu udržovat relativně vysoké tempo růstu, musí si udržet nejen silnou poptávku, ale kvůli uzavírající se produkční mezeře i růst nabídkové strany ekonomiky. Což do značné míry stojí a padá právě s investicemi. Z tohoto pohledu je výše uvedený vývoj (pokud se naplní) povzbudivý. Podotýkám, že Američané mají vůbec štěstí na to, že jim do sebe zapadnou části ekoskládačky přesně tak, jak by si přáli.

Velmi významně se to projevilo například těsně po finanční krizi, kdy se díky obnovenému optimismu na trhu a některým vládním krokům zvedla důvěra v akcie bank těsně předtím, než musely vydávat nové akcie a posilovat své vlastní jmění. První graf zase ukazuje, že snížení daňové zátěže korporátního sektoru v podstatě stále vytváří jakýsi polštář, který na akciovém trhu hodně tlumí dopad agresivní taktiky v oblasti mezinárodního obchodu. A nyní je možné, že do sebe hezky zapadne skládačka silné poptávky a akcelerujících investic, která nabídce umožní udržet s poptávkou potřebné tempo.

Samozřejmě, že k uvedenému šla doplnit dlouhá řada rizik a hrozeb, ale nebudu kazit narůžovělý tón dnešního příspěvku. Namísto toho se podívejme na jednu významnou perličku. Následující graf od Pictetu ukazuje vývoj míry úspor amerických domácností a to ve dvojím provedení – před a po poslední revizi Bureau of Economic Analysis. Podle revize to konkrétně vypadá, že americký spotřebitel se v posledních letech chová úplně jinak, než jsme se doposud domnívali. To znamená, že nevykazuje stále nižší ochotu spořit, ale míra úspor se naopak drží na nezvykle vysokých hodnotách.

V kombinaci s projekcemi relativně silné spotřebitelské poptávky by tato revize měla nést pozitivní poselství. Spotřebitel v USA by na tom totiž z hlediska síly své rozvahy měl být lépe, než se zdálo. Což je dobrá zpráva pro celou globální ekonomiku. Ne nadarmo se totiž americkému spotřebiteli někdy říká světový spotřebitel poslední instance – svou ochotou trávit víkendy v supermarketech totiž poptávkově pomáhá velké části světa. Pokud na tom americká vláda chce něco změnit, měla by v první řadě učit svůj lid více spořit a méně utrácet (pokud to vůbec jde). Pokud by to pak nemělo vyvolat globální poptávkový útlum, museli by zrcadlově své chování změnit zejména Němci a Číňané. Ale to už je zase z trochu jiného soudku.