Ne nepatrnou část optimismu, který postihl trhy na počátku tohoto roku, bych připisoval úvahám o tom, že oddlužení soukromého sektoru končí. Pokud je to pravda, byly by v horším případě jen otevřeny dveře další vlně oniománie, která by na čas posunula vyspělé ekonomiky blíže stavu plné zaměstnanosti (trhy se o více než „na čas“ nestarají). V lepším případě by pak končící proces oddlužení přestal tlumit poptávku a dal základ rozumnému nebublinovému růstu. Takže jak to s tím oddlužením je?

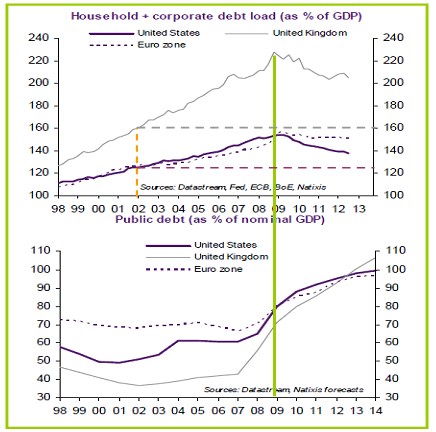

Dluh soukromého sektoru v USA od startovního roku oddlužování (2009) klesl o necelých 20 % HDP. Dluh veřejný zase o cca 20 % HDP vzrostl. Tedy v USA oddlužovací nula od nuly pošla s tím, že interpretací je několik. Ta má je takové, že pokud soukromý sektor oddlužuje, měl by se veřejný sektor (pokud může) stát na čas tahounem poptávky, jinak vše zkolabuje a neoddluží se nikdo.

V eurozóně je vidět marginální pokles soukromého dluhu vs. cca stejný růst veřejného dluhu jako v USA. Tedy ani „nula od nuly pošla“. A ve Velké Británii došlo také k cca 20 bodovému poklesu soukromého dluhu, veřejný dluh ale vyskočil o téměř 40 bodů. Zatímco tak ve Spojených státech přechází tíha dluhu ze soukromého sektoru na stát (přímo i nepřímo) cca v poměru 1:1, v eurozóně a GB je tento poměr výrazně horší. Británii navíc tíží neporovnatelně vyšší dluh soukromý, zatímco veřejné zadlužení je u všech třech ekonomik podobné. V prvním grafu je dluh soukromého sektoru, v druhém veřejného:

Tvůrce grafů Natixis si jako hrubé měřítko oddlužovacího cíle soukromého sektoru bere úroveň dluhu před realitní bublinou. Tedy někdy z let 2002 – 2003, což jsem vyznačil do prvního grafu. Podle této logiky mi vychází, že Spojené státy jsou pomalu v oddlužovacím finiši, eurozóně chybí nějakých dluhových 30 % HDP, což by při nastaveném téměř nulovém tempu pravděpodobně trvalo několik desetiletí. Británii chybí asi 40 % HDP, což při tempu 20 % HDP za čtyři roky znamená dalších cca 8 let oddlužování. U Británie bychom ale hlavně mohli namítnout, že její úroveň dluhu v roce 2002 byla už výše než kritické zadlužení v USA a eurozóně na vrcholu bubliny. Pokud by i pro ni byl relevantní oddlužovací cíl někde kolem 120 % HDP, měla by před sebou také desetiletí další snahy.

Možná hlavně z této perspektivy mimořádně vysokého celkového dluhu bychom měli vnímat emocionálně-racionální nastavení britské ekonomické politiky na fiskální utažení (snaha o zbavení se dluhů za každou cenu) a monetární (téměř super) uvolnění (snaha o maximální ulehčení oddlužování i za cenu vyšší inflace). Mimochodem, fiskální utažení bývá dáváno jako hlavní důvod růstových problémů GB, velkou vinu na nich ale nesou i exporty, které jsou velmi citlivé na vývoj v eurozóně (viz. například úvahy pana Daviese).

Proti americké ekonomické politice můžeme mít výhrady (zvlášť když mudrujeme za klávesnicí tisíce kilometrů od ní). Její výsledky jsou ale vidět v grafech. Zejména srovnání s eurozónou je při podobných startovních pozicích soukromého sektoru a horší pozici USA ve veřejném dluhu pro Evropu tristní. Každopádně můžeme říci, že pokud je tu nějaký kandidát na obrat v dluhovém cyklu, jsou to pouze USA.

Výjimky, které s tímto pohledem nesouhlasí, se samozřejmě najdou. Jednou z nich je i na těchto stránkách zmiňovaný Richard Koo z Nomury. Ten poukazuje na to, že od roku 2007 tvořily americké domácnosti finanční přebytky (vyšší finanční aktiva než závazky). Poslední dobou však domácnosti tvoří deficity a to je základem úvah o konci rozvahové recese (asi bychom ale měli spíše mluvit o oddlužovacím útlumu). Poslední čísla ovšem ukazují, že domácnosti své dluhy dále splácejí a tudíž se stále snaží o posílení svých rozvah. Deficity generují jen proto, že snižují i o objem finančních aktiv. Korporátní sektor v USA pak pokračuje ve spoření a Koo je přesvědčen, že se stále snaží o posílení svých rozvah, i když možná ne tak intenzivně jako domácnosti. Vyhlásit konec rozvahové recese by tak bylo podle ekonoma předčasné.

Možná je tedy rok 2002 jako relevantní měřítko cílové úrovně dluhu moc optimistický (minimálně z krátkodobého poptávkového hlediska). I přesto ale musíme uznat, že v oddlužení soukromého sektoru v USA došlo ke znatelnému pokroku. A i jeho pomalejší tempo by se spolu s lepšícím se trhem práce a bydlení mělo pozitivně projevit. Možná je to jeden z hlavních důvodů, proč se PE u S&P 500 dostalo nad dlouho odolávající hranici 13. Pohybovali bychom se totiž v příznivém prostředí opadajících dluhových tlaků soukromého sektoru a zatím ne plně probudivších se tlaků dluhu sektoru veřejného (viz druhý graf).

Pozn.: Jiří Soustružník je aktivní investor a témata, o nichž píše, mohou souviset s jeho investicemi. Jeho sloupky nejsou poskytovány jako investiční doporučení. Autor je externím spolupracovníkem Patrie, jeho názory se nemusí vždy shodovat s názorem společnosti.