Je trochu paradoxem, že vystřízlivění z výmarských snů o nekonečném růstu ceny zlata přišlo v době, kdy Bank of Japan posunula hranice netradiční monetární politiky opět o další krok do neznáma (tj. někdy na počátku roku). V „Jednoduché vysvětlení pohybů ceny zlata“ jsme se navíc mohli dočíst, že to není inflace, ale reálné sazby, co táhne, respektive koreluje, s cenou zlata. I kdyby tedy nakonec přišla vysoká inflace, stále to automaticky neznamená, že přijde i další zlatá rally. Záleží mimo jiné na tom, zda jde o inflaci nabídkovou, či poptávkovou. A dodal bych, že ještě před časem byl tento dualismus dost volný, protože monetární uvolnění (tj. poptávkový faktor) živilo růst cen komodit (nabídkový faktor) a až ten se promíjel do růstu, či ne tak rychlého poklesu inflace.

Boj mezi reálnými a finančními aktivy po několik posledních měsíců jednoznačně prohrávala první skupina, nyní se ale situace otočila. Patrné je to z následujícího grafu, který ukazuje aktuální vývoj zlaté ceny akcií. Tedy toho, za kolik uncí zlata jsme si v dané době mohli koupit index DJIA . Ceny akcií a ceny zlata může v danou chvíli ovlivňovat řada více, či méně souvisejících faktorů. Pohled na velmi dlouhé období od počátku minulého století ale ukazuje, že lze jasně rozlišit tři cykly. Rok 2012 je rokem, kdy se hraje o to, zda začne cyklus nový (směrem k větší popularitě finančních aktiv), či ještě neskončil ten třetí (tedy jeho fáze větší a větší popularity reálných aktiv – růstu jejich ceny relativně k aktivům finančním).

Zdroj: Macrotrends

Proti reálným aktivům a zejména zlatu nyní hraje stále to, že po několika zmatených pokrizových letech začínáme plně chápat, že výmarské hypersupermegainflační rovnice nelze automaticky vytahovat vždy, když centrální banky uvolní svou politiku, byť nekonvenčně. Před časem jsem zde psal o tom, že jeden z posledních hřebíků do rakve opětovného silného růstu ceny zlata zatlouká fiskální vývoj v USA. Zejména to, že během relativně krátké doby došlo k poměrně prudkému snížení odhadů toho, jak bude stoupat zadlužení veřejného sektoru této země.

Zodpovědná centrální banka stimuluje, pokud je třeba stimulovat (tj. panuje vysoká nezaměstnanost) a zároveň pokud existuje pro stimulaci prostor (inflační tlaky jsou mírné, ohled by měl být brán i na bubliny). Pokrizový růst ceny zlata automaticky předpokládal, že stimulovat se bude stále. Existuje skutečně několik cest, které by k tomu vedly, ale ani zdaleka nejde o hlavní scénáře. Což mimochodem dokazují současné taperingové tanečky. Z oněch cest vidím dvě hlavní:

První z nich by byla dlážděna vysokým objemem vládních dluhopisů v rozvahách finančních institucí. Utažení politiky v tomto prvním zlatém scénáři povede k poklesu cen těchto obligací a tudíž i dalšímu zhoršení kvality aktiv bank a spol. Při překročení určité hranice by musely být tyto instituce státem sanovány, tudíž by musely být vydávány další vládní dluhopisy, které by ale neměl kdo poptávat a přišla by buď krize na trzích vládních obligací a/nebo v bankovním sektoru. Nejde o nic hypotetického, v Evropě tento scénář stále nelze vyloučit. Centrální banka je pak v pozici, kdy musí volit menší zlo a je dost dobře možné, že tento vývoj by její politiku „uzamknul“ v neustálé uvolněnosti. Tomuto scénáři ale přesto nepřikládám velkou pravděpodobnost. Krátce řečeno proto, že do popsané „rovnice“ je nutné vložit růst. Pokud k jeho zvýšení nedojde (anebo nepřijde stagflace), není nutné politiku utahovat. Pokud se růst zvedne, utahování přijde, ale s růstem se zase bude zlepšovat fiskální situace a kvalita portfolií bank. Je to trochu chůze po ostří nože, ale při troše štěstí (podobnému tomu, co několikrát měly USA) to vyjde i v Evropě.

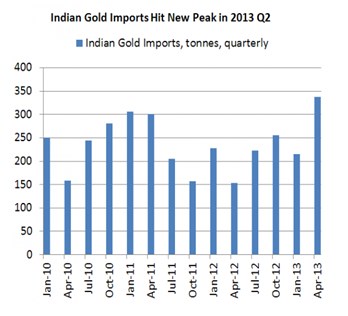

Druhou ze zmíněných cest vidíme pravděpodobně živě na vývoji v Indii. Jak poukazuje například Gavyn Davies, tato země čelí nejhorší krizi od 90. let. Měna prudce oslabuje, trhy jí nedůvěřují. Nový šéf centrální banky má před sebou velký oříšek, který bývá nazýván fiskální dominancí. Jde o stav, kdy centrální banka RBI více či méně tančí jak vláda a politici pískají. Tedy na rozdíl od výše popsaného případu, kdy se centrální banky stále rozhoduje nezávisle. RBI do roku 2008 nesměla nakupovat vládní dluhopisy, pak se ale situace obrátila. Přímé důkazy toho, že šlo o fiskální dominanci, nejsou, Davies ale tvrdí, že efekt byl jednoznačný – RBI umožnila vládě dosahovat vysokých rozpočtových deficitů. Někdo může samozřejmě tvrdit, že v USA, eurozóně, či Japonsku je situace stejná, takové tvrzení ale nepovažuji za objektivní, či kritické, ale za slepě cynické. V Indii kvůli výše uvedenému dochází přesně k tomu, co mělo podle nekritických milovníků zlata probíhat už roky po celém světě. Druhý obrázek ukazuje objem dovozů zlata do země:

Zdroj: Gavyn Davies

Ani vysoká globální inflace nemusí automaticky znamenat rally zlata (viz úvod). I tak ale současná Indie ukazuje druhý a hrubý mustr toho, jak by musely základy této rally vypadat v globálnějším měřítku. Opět může někdo faberovsky tvrdit, že to tak také dopadne. Pochybuji ale, že podobný cynismus maskovaný třeba útržkovitými a do kontextu nezasazenými příklady z historie je vhodnou investiční strategií. Indie tedy ukazuje cestu k prudkému růstu ceny zlata, jak tvrdím v nadpise. V celosvětovém měřítku je to ale stále cesta dost teoretická.

Pozn.: Jiří Soustružník je aktivní investor a témata, o nichž píše, mohou souviset s jeho investicemi. Jeho sloupky nejsou poskytovány jako investiční doporučení. Autor je externím spolupracovníkem Patrie, jeho názory se nemusí vždy shodovat s názorem společnosti.