Minulý týden pořádal Mezinárodní měnový fond konferenci na počest Stanleyho Fishera. Projev zde měl i Ben Bernanke, který krizi roku 2008 popsal jako klasický příklad finanční paniky, který se podobal například vývoji v roce 1907. Jak Bernanke poznamenal, nejde o nějaký nový poznatek, Fed tuto podobnost s předchozími panickými krizemi rozeznal brzy a podle toho svou politiku také nastavil. V obou případech systém čelil předem nevyčíslitelným finančním ztrátám, v roce 1907 pramenily ze spekulací na trhu s mědí, v roce 2008 byly spojené s trhem hypoték. Výsledkem byla možnost prudkých prodejů aktiv, které měly pokrýt již vzniklé ztráty, a následně problémy s likviditou, které by se nakonec projevily velkými ztrátami v celé ekonomice. Bernanke ale poukázal na jednu velmi zajímavou a přitom ne tak často zmiňovanou věc: „Jako v mnoha dalších případech finanční paniky, včetně té z roku 2008 či z roku 1907, došlo k jejímu vzniku v době, kdy ekonomika slábla.“

Míra, kterou ztráty na trhu s hypotékami přispěly k poslední krizi, je nejistá. Obvykle se zde ale zaměřujeme na to, jak vypadala situace na mikroekonomické úrovni: Které banky držely určité cenné papíry, jaké hypotéky byly obsaženy v konkrétních derivátech, jak spolehlivé byly informace spojené s jejich uvedením na trh a podobně. Neměli bychom ale zapomínat na to, že existuje i významná nejistota na makroekonomické úrovni a že její důležitost může být dokonce rozhodující. Pokud například produkt klesne o 3 %, stane se velká část úvěrů nedobytnou. Velké krize tak mají potenciál pro roztočení negativní spirály. Ve finančním systému mohou hrozit ztráty a pokud se poté byť jen mírně zhorší růstový výhled, očekávání ztrát to ještě zvýší. Jestliže se problém okamžitě neřeší, krize nabírá na otáčkách a výhled pro reálnou ekonomiku se dále zhoršuje. Krize dospívá do akutní fáze a reálná ekonomika trpí.

Úkolem centrální banky je samozřejmě to, aby takové spirále zabránila. Tedy aby bránila trhům ze skoků mezi „vše je perfektní“ k „vše je špatně“. V roce 1907 Spojené státy centrální banku neměly a likvidita tak závisela na to, jak se chovaly firmy a jednotlivci. Poslední krize již vyvolala reakci centrální banky, která likviditu poskytla. Úvěry pak od ní dostaly nejen banky, ale i některé nebankovní instituce. Může totiž dojít k tomu, že pochybení na straně několika subjektů může nakonec vést i k pádu firem, které chyby nedělaly. Jde o selhání trhu, které má korigovat centrální banka. Podobně bychom ale mohli argumentovat v případě, že finanční ztráty poškodí poptávku v ekonomice. Zde je však možné, že centrální banka bude reagovat příliš pozdě.

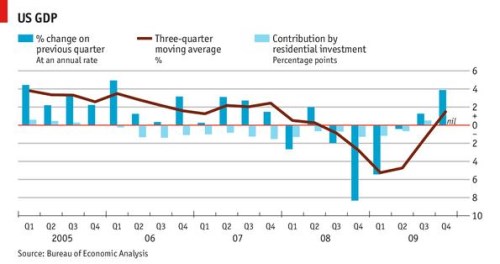

Následující graf ukazuje mezičtvrtletní anualizovaný růst amerického HDP, klouzavý průměr za poslední tři čtvrtletí a to, jak k růstu přispěly investice do bydlení. V roce 2005 byl růst ekonomiky poměrně silný, podle některých názorů dokonce příliš silný. Tento názor zastával i Fed a zvedl tak sazby o 175 bazických bodů. Trh s bydlením na to reagoval a jeho příspěvek k růstu začal klesat a postupně se stal růstovou brzdou (kterou zůstal až do třetího čtvrtletí roku 2009):

V roce 2009 se zdálo, že ekonomika roste zdravým tempem. Fed ale překvapivě dál utahoval a v roce 2006 zvýšil sazby o dalších 100 bazických bodů. Na počátku roku 2007 už ekonomika rostla pod trendem. A důležitější je to, že další pokles aktivity na trhu s bydlením už byl spíše symptomem ochlazení ekonomiky než jeho příčinou. Fed ale politiku neuvolnil, tento krok přišel až v září 2007. V té době již ovšem propukala krize. Fed se svými kroky zůstával dál pozadu, a to až do akutní fáze krize, která táhla dolů všechny sektory najednou. Vláda pak začala používat všechny dostupné nástroje a kolaps nakonec zastavila.

Při zpětném pohledu je jasné, že v roce 2006 už plně fungovala zpětná vazba mezi ekonomikou a trhem bydlení. Proč Fed nezasáhl? Možná, že tento trend neviděl, možná mu chyběla aktuální data. Možná, že celý obrázek zamlžily rostoucí ceny ropy, možná byla rozhodující kritika jeho dřívějších reakcí na vývoj cen aktiv či obavy z morálního hazardu. Později rozvinutá krize ale vytvořila mnohem více morálního hazardu, než by učinili včasnější záchranné kroky. Vláda pak obavy z něj opustila úplně, protože po pádu Lehman Brothers dávala hlasitě najevo, že už žádnou instituci padnout nenechá. Pod její ochranou pak byly jak banky dobré, tak ty špatné.

Ekonomická katastrofa přijde ve chvíli, kdy se centrální banka snaží využít slabou poptávku k tomu, aby potrestala nezodpovědné investory a aby bojovala s morálním hazardem. Bohužel se však zdá, že momentálně jdou centrální bankéři špatným směrem a spokojují se s tím, že slabá poptávka je přijatelnou cenou za prevenci bublin.

(Zdroj: Free Exchange)