Už bylo mnohokrát opakováno, že úspěšnost a přínosy nových technologií jsou věc jedna a vývoj na akciovém trhu věc druhá. Dnes se podíváme na související zajímavé srovnání současného vývoje s tím na konci devadesátých let. V něčem jsou si obě období až pozoruhodně podobné, v něčem nebe a dudy.

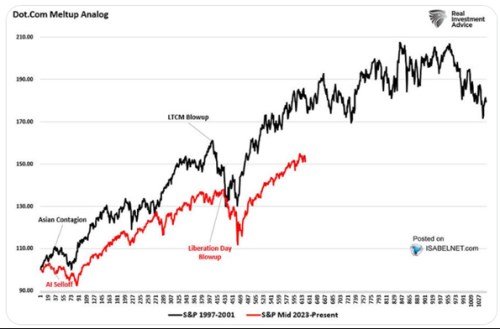

RIA v následujícím grafu porovnává vývoj indexu SPX 500 od roku 1997 do roku 2001 s tím, který začal v polovině roku 2023. Je celkem jasné, že v historii se najde celá řada hodně podobných období. Ovšem tady neporovnáváme dvě náhodně vybraná, ale ta, která se podobají kontextem. Tedy tím, že oběma se výrazně prolíná téma nových technologií, optimismu, či dokonce euforie. A vývoj současný ten tehdejší hodně kopíruje. Včetně dvou korekcí. Tehdy souvisejících s asijskými tenzemi a těmi vyvolanými pádem LTCM, nyní zejména prvním návalem celních nápadů a kroků.

Bublina na akciích ke konci devadesátých let bývá právě zmiňována jako příklad reálného technologického pokroku, který ale trhy hodně předběhly. A ve svých cenách a valuacích přepálily. Pokud bychom předpokládali, že rýmy historie budou v tomto případě hodně podobné, tak americké akcie mají před sebou ještě více než rok růstu. A pak by se dění posunulo směrem ke korekci a výrazně změně celkové psychologie trhu i fundamentu.

V souvislosti s fundamentem bývá někdy zmiňováno, že před rokem 2000 to bylo se ziskovostí firem, jejich tvorbou hotovosti a silou rozvahy výrazně horší, než nyní. Podívejme se i v této souvislosti na dnešní druhý obrázek, který ukazuje dlouhodobý vývoj podílu zisků amerického korporátního sektoru na celkových příjmech/produktu:

Podobné grafy bývají součástí řady úvah o vývoji ekonomické nerovnosti a důvod je zřejmý – podíl zisků na celkových příjmech dlouhodobě trendově roste (i když jsou jasně zřejmé silné cykly). Tento podíl se dostal konkrétně z cca 7 % na počátku devadesátých let na současných cca 13 %. Jde tedy o proměnnou, u které se vývoj v devadesátých letech a ten současný zase výrazně liší. A o proměnnou, která by spíše naznačovala, že křivky v grafu prvním se nemusí nakonec zase tak moc kopírovat.

K druhému grafu ještě dodám: Uvažuje se o tom, že AI by mohla zlepšit vývoj vládních dluhů a financí. Třeba Ken Rogoff ale tvrdí, že kapitál se hůře zdaňuje tudíž potenciál pro zlepšení tu je malý. Protože AI zvedne hlavně zisky (a jejich podíl na příjmech). Pokud se přesuneme do oblasti spekulací, můžeme přitom vymyslet více „AI scénářů“ týkáních se vývoje podílu zisků. Může tu dojít k jeho znatelnému růstu, který pak ale bude korigován. Ne tím, že by zaměstnanci opět získali větší vyjednávací sílu. Ale proto, že tenze budou neudržitelné a dojde k výrazné změně ve zdanění - vládou organizovanému přerozdělení příjmů. A možností je více.

Všimnout si také můžeme, jak poměr zisků na celkových příjmech prudce skočil nahoru po roce 2020. Do té doby se dokonce mohlo zdát, že onen rostoucí trend se snad začíná lámat. Ovšem pak přišlo ono období s inflačními tlaky, které korporátní sektor netlumil poklesem svých marží, ale ještě je násobil. Marže se tedy zlepšovaly, podíl zisků na příjmech rostl.

To je podle mne docela důležitý bod v celé diskusi o tom, zda šlo spíše o inflaci nabídkovou, či poptávkovou (a nakolik by tedy dávalo smysl postupovat razantnější na straně monetární politiky). Ono chování firem by totiž naznačovalo, že poptávkové faktory hrály nemalou roli. Pokud by tomu tak nebylo, firmy by neměly takový prostor pro zvyšování cen. Jejich cenová politika a zvyšování marží by vyvolávaly by větší negativní reakci na straně poptávky domácností.