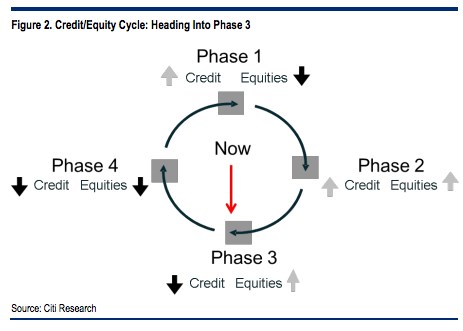

tvrdí, že na dluhopisových a akciových trzích můžeme rozlišit čtyři základní cyklické fáze. Během první z nich rostou ceny korporátních dluhopisů, ceny akcií ale klesají. Je to fáze, kdy končí medvědí trh na dluhopisech, spready klesají, protože firmy posílily své rozvahy, a to s použitím prodeje akcií za velmi nízké ceny. Tlaky na zisky ale pokračuje, což spolu s ředěním počtu akcií drží ceny akcií dole. U posledního cyklu tato fáze začala v prosinci roku 2008.

Ve druhé fázi už rostou ceny akcií i dluhopisů. Začíná býčí trh na akciích, ekonomické indikátory se stabilizují a zlepšují se očekávání růstu zisků. Pokračuje býčí trh na korporátních obligacích, firmám se zlepšuje cash flow a jejich rozvahy nadále sílí. Tato fáze začala v březnu 2009.

Třetí fázi charakterizuje konec býčího trhu na dluhopisech, rizikové spready se začínají rozevírat, protože klesá chuť investorů k dalšímu zvyšování dluhu firem. Na akciích ale býčí trh pokračuje i nadále, protože rostou zisky a vedení firem je stále ochotno podnikat rizikové projekty.

V poslední fázi klesají ceny obligací i akcií. Jde o klasický medvědí trh, kdy se oba trhy hýbou stejným směrem. Obvykle je s ním spojen propad zisků a zhoršování kvality rozvah. Na trh dluhopisů doléhá vlna insolvencí, na akciový trh varování před horšími zisky. Nejlépe si v této fázi vede hotovost a vládní dluhopisy. Celý mechanismus shrnuje následující graf. Podle se nyní nacházíme ve třetí fázi popsaného cyklu, kdy klesají ceny korporátních obligací a rostou ceny akcií (equities).

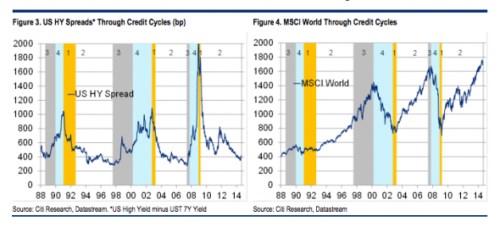

dodává, že první fáze může být velmi krátká, v letech 2008 a 2009 trvala pouze tři měsíce. Naopak fáze druhá je nejdelší, naposledy trvala minimálně čtyři roky. Fáze třetí byla během posledního cyklu zase velmi krátká (jen čtyři měsíce), v 90. letech ale trvala téměř tři roky. Fáze poslední obvykle trvá alespoň čtyři roky. První z následujících dvou grafů ukazuje vývoj spreadů spekulativních dluhopisů, vyznačeny jsou zmíněné čtyři fáze. Druhý graf ukazuje tyto fáze spolu s akciovým indexem MSCI World.

Podle kvantitativní uvolňování prodloužilo druhou fázi, situace se ale možná mění. Zatímco doposud byl patrný příliv peněz na trh spekulativních dluhopisů, nyní nastal jejich odliv a spready se rozšířily. Je tak možné, že začíná „opožděný přechod z fáze druhé do třetí“. Býčí trh na akciích se podle banky dostává do konečné fáze, ale k úplnému konci ještě nedorazil. V 80. letech trval růst akcií během třetí fáze 16 měsíců, v 90. letech tomu dokonce bylo 32 měsíců a akcie si připsaly ještě 50 %. Minulý cyklus ale přinesl velmi krátkou třetí fázi a akcie dosáhly svého vrcholu pouhé čtyři měsíce poté, co spready narazily na dno.

Dá se čekat, že s růstem spreadů poroste volatilita na akciovém trhu, tedy i index VIX. Přesně k tomu v posledních týdnech dochází. Nákup akcií je stále možný, ale pouze při přechodném poklesu trhu. K zapáčeným nákupům byla vhodná fáze druhá, ta současná už ne, domnívá se . Třetí fáze je podle ní také náchylná na tvorbu bublin.

Zdroj: , FTAlphaville