O propadu eurodolaru hovořit nemůžeme, ale jeho pokles je patrný už od počátku července. Tento pohyb se pak projevuje i na dalších měnových trzích, kde je cítit obecná síla dolaru. Ta je přitom bezpochyby ospravedlněna i fundamentem. Poslední data totiž ukazují, že pokles amerického produktu v prvním čtvrtletí tohoto roku představoval skutečně výjimku. Trhy se tak stále více zajímají o to, co se stane ve chvíli, kdy Fed ukončí nákupy cenných papírů. K tomu pravděpodobně dojde v říjnu a klíčovou otázkou tedy je, kdy Fed zvedne sazby. Trhy v současné době čekají, že k prvnímu zvednutí sazeb dojde v červenci 2015. My se domníváme, že k němu dojde o něco dříve.

Podle našeho modelu může nyní za vývoj na eurodolaru stejnou měrou síla dolaru jako slabost eura. Politika ECB je stále více uvolněná, což se projevuje na tlaku na kurz eura. V dohledné době zde ke změně nedojde, protože ECB nemá mnoho prostoru k utažení její politiky. Euro platí daň za to, že ECB implicitně garantuje nízké výnosy dluhopisů na periferii eurozóny a že její politika nulových sazeb vyvolává honbu za výnosy. Eurodolar tedy bude pravděpodobně nadále pod tlakem, i když jeho pokles nemusí nabírat na intenzitě.

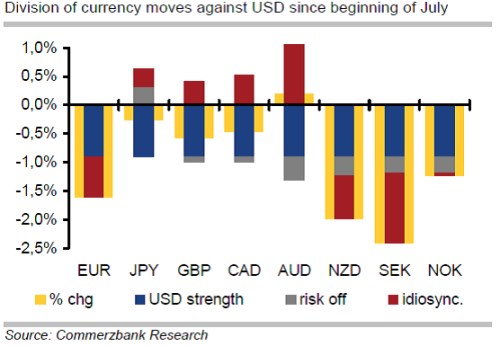

Následující graf ukazuje pohyb vybraných měn k dolaru od počátku července. Celková změna je vyznačena žlutě, modře je vyznačeno to, jak k ní přispěla „síla dolaru“, šedě vztah trhů k riziku:

Indexy DAX a Euro Stoxx 50 se podle našeho názoru nacházejí uprostřed 5 – 10 % konsolidace, která je vyvolána geopolitickými tenzemi, zklamáním z růstu v eurozóně, rostoucími inflačními očekáváními v USA a slábnoucím trhem s bydlením v Číně. Růst peněžního agregátu M1 v eurozóně, který je dobře fungujícím vedoucím indikátorem pro DAX, oslabil na 5 %. V minulých měsících dosahoval 9 % a současná změna může signalizovat zhoršený výhled růstu HDP v celé měnové unii.

V USA naopak růst M1 zrychlil z 8 % na 12 %, což by mělo působit i proti většímu poklesu cen na německém trhu. Pozitivně by měl působit i rekordně vysoký rozdíl mezi dividendovými výnosy akcií v indexu DAX (3 %) a výnosy korporátních dluhopisů s ratingem BBB (2 %). Ziskovost amerických firem se zlepšuje, na rozdíl od německého trhu i indexu Euro Stoxx 50 si americké trhy užívají býčí trh tažený zisky. Jejich valuace PE je tak podle našeho názoru stále v neutrálním teritoriu.

U indexu S&P 500 se nyní PE nachází asi 10 % nad dlouhodobým průměrem ve výši 14. U indexu Nasdaq 100 se PE v současnosti pohybuje asi 10 % pod desetiletým průměrem ve výši 20. Pokud vezmeme v úvahu zmíněný rozdíl mezi dividendovými výnosy a výnosy dluhopisů, růst M1 a silný ziskový trend v USA, německé akcie bychom ve třetím čtvrtletí nakupovali po 5 – 10% oslabení.

Zdroj: Commerzbank