Velké americké investiční banky již reportovaly svoje hospodářské výsledky za třetí kvartál letošního roku a je proto čas na shrnutí oznámených čísel. Sektor (amerických) investičních bank si v 3Q14 vedl velmi slušně, všechny banky zveřejnily zisk na akcii vyšší, než byl tržní konsensus (po očištění o mimořádné právní náklady) a většina bankovních domů (kromě Bank of America) překonala očekávání trhu také na úrovni tržeb a čistého zisku.

Vyšší tržby bankám přinášely především obchodní divize, akcelerace byla patrná především u FICC segmentu a investičního bankovnictví. Též zvýšená volatilita na forexovém trhu spojená s vyššími objemy obchodů pomáhala bankám tržby navyšovat.

Je dobré také zmínit vysoké objemy zpětných odkupů, které investiční banky v 3Q realizovaly, především a . Nákupem vlastních cenných papírů se totiž snižuje volně dostupný počet akcií, mezi které se následně dělí zisk společnosti, což vede k (uměle) vyššímu zisku na akcii (EPS).

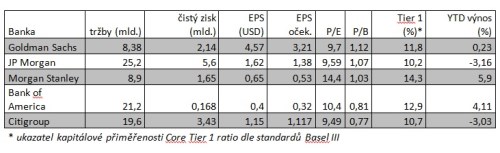

V souvislosti s chystanou změnou kurzu americké měnové politiky, koncem QE a postupným zvyšováním sazeb, budou americké investiční banky (primárně) exponovány v prostředí rostoucích sazeb, což jim může dávat jistou konkurenční výhodu oproti evropským rivalům na úrovni čisté úrokové marže. Základní údaje o hospodaření za 3Q14 shrnuje následující tabulka.

Největší světová investiční banka (GS) má za sebou velmi úspěšné třetí čtvrtletí. Banka zvýšila tržby, zisk a díky tomu vyplatí svým investorům i vyšší kvartální dividendu (+ 5 centů). vykázala v 3Q14 čisté tržby ve výši 8,38 mld. USD, což představuje meziroční nárůst o téměř 25 %. GS hospodařila s čistým ziskem 2,14 mld. dolarů, tedy y/y + 10 %, zisk na akcii (ukazatel EPS) ve výši 4,57 USD překonal očekávání trhu nastavená na 3,21 dolaru. Banka q/q navýšila objem prostředků, které spravuje o 20 mld. USD na celkových 1,15 bilionu dolarů, což je nový firemní rekord. Velmi úspěšná byla banka především v dluhovém upisování, což ji přineslo 13 miliard. V 3Q14 GS realizovala zpětný odkup 1,7 milionu akcií za průměrnou cenu 176 USD v hodnotě 1,25 mld. USD. Dle schváleného plánu odkupu zbývá odkoupit ještě 32 milionu vlastních cenných papírů. To by mohlo způsobit růst ceny akcií, protože by banka (uměle) snížila počet cenných papírů, které jsou na burze volně dostupné, a tudíž by se zisk dělil mezi menší počet cenných papírů (což by mělo, ceteris paribus, zlepšovat ukazatel EPS). Ukazatel kapitálové přiměřenosti (Core Tier 1 ratio) má pro hodnotu 11,8 %.

Chase

hospodařila v 3Q14 se ziskem 5,6 mld. USD, neboli 1,36 USD na akcii, zatímco trh počítal s hodnotou 1,38 USD. Tržby stouply meziročně o 5 % na 25,2 mld. USD a předčily tak tržní očekávání. Výsledky zatížily právní náklady ve výši 1 mld. USD. Kapitálová přiměřenost dle požadavků Basel III dosahuje 10,2 %. Objem poskytnutých úvěrů mírně poklesl (-0,5 % q/q), čistá úroková marže stagnovala na úrovni 2,2 %. Cenné papíry se obchodují lehce nad svojí účetní hodnotou, ukazatel P/B má hodnotu 1,07. Titul od začátku roku odepsal 3,16 % a to zejména kvůli výprodejům z minulého týdne, které akciím umazaly zisk ve výši 4,2 %. Analytici Patria Direct vnímají výsledky neutrálně, proti lepšímu výkonu investiční divize stojí nečekaný nárůst nákladů a opatrná vyjádření vedení ohledně budoucnosti FICC segmentu. Akcie zůstávají v seznamu Dlouhodobých investičních příležitostí Patria Direct.

vykázala v 3Q14 upravený zisk na akcii ve výši 77c, bez započtení daňových benefitů realizovaných v uplynulém čtvrtletí EPS dosáhl 65c (konsensus počítal s 54c.) Na úrovni tržeb banka hlásí meziroční růst o 11 % na 8,9 mld. USD. Projevilo se především zlepšení v oblasti institucionálních cenných papírů, kde v rámci služeb jako je úpis kapitálu, poradentství při akvizicích a fúzích došlo s vlnou IPO k růstu poptávky, u tradingu a FICC pak bance k vyšším tržbám pomohla zvýšená volatilita na trzích. Celková hodnota aktiv ve správě na konci 3Q činila 2 bil. USD. S větším objemem pak narostl také počet zaměstnanců, což se projevilo v růstu mzdových nákladů. , obdobně jako její konkurenti, vylepšila svou kapitálovou pozici, když kapitálová přiměřenost v rámci CET 1 stoupla z červnových 13,9 % na 14,3 % v 3Q14. Kvartální dividenda dosáhla 0,1 USD a banka v rámci odkupu stáhla z oběhu akcie v hodnotě 195 mil. USD. Od začátku letošního roku titul připsal téměř 6 % a obchoduje se na 1,03 násobku své účetní hodnoty, což je pod průměrem finančního sektoru, který činí 1,34.

Čisté tržby BoA dosáhly v 3Q14 úrovně 21,2 mld. USD (- 1,5 % y/y), čistý zisk pak činil 168 mil. dolarů. Výsledky za 3Q14 byly zatíženy vyrovnáním ve věci pochybného poskytování hypoték a prodeje hypotečních cenných papírů v souhrnném objemu 16,7 mld. USD (z toho 9,65 mld. USD v hotovosti, zbytek na úvěrových úlevách). Trh byl však s touto sumou dopředu obeznámen. Investiční divize zvýšila zisk o 24 %, když profitovala podobně jako konkurence z volatilního září na dluhopisových a měnových trzích. Příjmy z obchodování v FICC segmentu narostly meziročně o 11 % na 2,25 mld. USD, v akciovém segmentu o 6 % na 1 mld. USD. Retailová divize zvýšila zisk o 4 % primárně díky nižším rizikovým nákladům. BoA zlepšila svoji kapitálovou pozici, když ukazatel Core Tier 1 ratio q/q vzrostl o 0,4 p.b. na 12,9 % rizikově vážených aktiv. Od začátku roku akcie přidaly 4,11 % a obchodují se na 0,81 násobku své účetní hodnoty.

v 3Q14 zvýšila zisk meziročně o 7 % na 3,4 mld. USD, neboli 1,15 USD na akcii ve srovnání s trhem očekávanými 1,12 USD. Podobně jako JPM profitovala i z nečekaného růstu příjmů z obchodování v FICC segmentu kapitálových trhů, vůči němuž je banka značně exponovaná. Příjmy z obchodování na dluhopisových trzích vzrostly meziročně o 5 % na 3 mld. USD, segment akciových trhů si připsal dokonce 14 % na 763 mil. USD. Celkový nárůst příjmů z obchodování tak dosáhl 6,7 %. Banka zároveň oznámila, že zruší retailové aktivity na 11 zahraničních trzích včetně ČR. Od počátku roku titul poklesl o 3 % a obchoduje se na 0,77 násobku své účetní hodnoty.