Při náběhu na ekonomické ochlazení je podle tradičních pouček o rotaci třeba točit portfolio směrem k defenzivním odvětvím a akciím. O tomto pohledu se dá trochu diskutovat. Předně je tu problém s časováním, protože pro úspěch je dobré začít se „točit“ dříve než zbytek trhu – tedy dříve, než už jsou ceny defenziv zvednuty davovým posunem. A kdo z nás umí takto dobře časovat? A pak je tu problém s návratnostmi: Defenzivní tituly si skutečně vedou nejlépe v dobách, kdy je potřeba se na trhu „bránit“. To ale ani zdaleka nemusí znamenat, že generují zisky. Někdy jde jen o to, že jejich ztráty jsou menší než u cyklických titulů. Ale stále jde o ztráty a jiné skupiny aktiv, či prostá hotovost ztráty generovat nemusí.

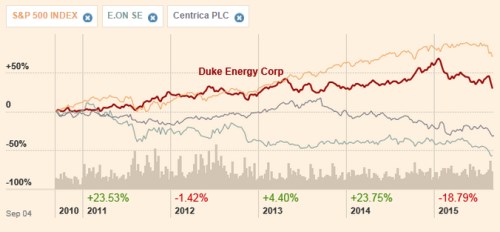

Před časem jsem tu psal o pravidlu 4-4, které ukazuje, že obrat na trhu by měl být ještě nějaký čas před námi. Je ale dost dobře možné, že trh se do obratu prostagnuje. Jak ukazuje následující graf, v USA, v UK a ani v Německu se zatím defenzívy ve formě energetik netěší plošné přízni dané snahami o defenzivní rotaci. Přesto se domnívám, že je pomalu načase podívat se na pár zástupců tohoto odvětví. Ne proto, že chci malovat čerta, respektive medvěda na zeď, ale proto, že štěstí prý přeje připraveným.

Pro začátek jsem vybral americkou . Jak vidíme z grafu, její dlouhodobější návratnost je výrazně lepší než u německého EONu, či britské Centricy. Ale stále znatelně zaostává za indexem SPX, od kterého se akcie odtrhla směrem dolů v první polovině roku 2013. Nicméně si musíme uvědomit, že DE má i na energetiku hodně nízkou betu dosahující hodnoty pouhých 0,15. To znamená, že požadovaná návratnost se u ní může pohybovat kolem 3,3 %. Pokud vezmeme v úvahu, že dividendový výnos je hodně vysoký (nyní necelých 5 %), musíme jako investoři být spokojeni i s návratností generovanou pohybem akcie, která je daleko za výkonem celého trhu:

Zdroj: FT

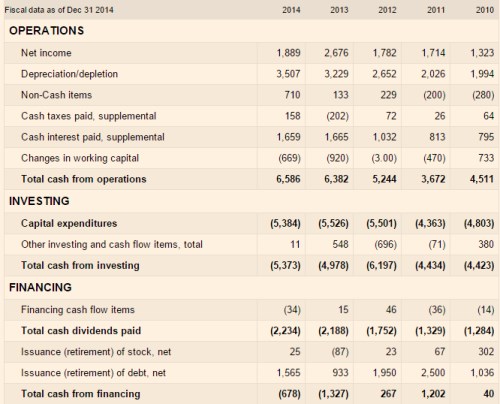

Duke posledních pět let dokázala zvyšovat tržby, zisky jsou rozházenější v tom smyslu, že vrcholu dosáhly v roce 2013, poté klesly. Nicméně provozní tok hotovosti rostl i v minulém roce, kdy dosáhl 6,5 miliardy dolarů. Ovšem jen v posledních dvou letech je firma schopná pokrývat své investice provozním cash flow, předtím si musela hodně pomáhat navyšován dluhu. Ten pak roste dál i v letech 2013 a 2014. Příčinou už není nepoměr mezi provozním tokem hotovosti a investicemi, ale to, že tok hotovosti po investicích nestačí na pokrytí štědrých dividend. Ona štědrost se zde tedy projevuje tím, že firma už dlouho vyplácí více, než na co má.

Zdroj: FT

Výše uvedené tedy může čtenáře trochu mást: Na začátku jsem tu hovořil o defenzivních titulech, ale následující pohled na tok hotovosti na nějakou finanční sílu a konzervativnost neukazuje – jak jsem uvedl, firma soustavně vyplácí více, než si může dovolit. K tomu má asi 40 miliard dolarů dluhu a asi 2 miliardy dolarů hotovosti v konsolidované rozvaze. EBITDA v minulém roce dosáhla cca 9 miliard dolarů, takže poměr čistého dluhu k EBITDA tu dosahuje více než 4, což také nelze považovat za vrchol finanční obezřetnosti. Rovnice je jasná, pokud se nezvýší provozní tok hotovosti, či se nesníží investice, už se rychle blíží chvíle, kdy budou muset povolit dividendy. To trh opravdu nemá rád, ale v tomto případě to pravděpodobně čeká. Což může být i důvod, proč je současný dividendový výnos tak vysoko – cena je relativně k současným dividendám nízko (výnos vysoko), protože se čeká, že dividenda klesne.

Jak je to s valuací? S požadovanou návratností na 3,3 % se obecně dají dělat divy a zde vypadá situace následovně: Pokud vezmu za bernou minci dividendu z minulého roku a předpokládám, že bude dlouhodobě stagnovat, je její současná hodnota 78,3 miliard dolarů. Jak jsem ale uvedl výše, i pouhá stagnace této dividendy je hodně optimistickým předpokladem. A trh si toho asi je skutečně vědom, protože kapitalizace DE dosahuje pouze 47 miliard dolarů. Na tuto hodnotu se dostaneme, pokud předpokládáme, že dividenda bude dlouhodobě klesat o 1,7 %. Je to optimismus, či pesimismus? Pokud bychom se řídili loňským rozdílem mezi provozním tokem hotovosti a investicemi, musela by dividenda bez dotace dluhem klesnout asi o celou miliardu dolarů. To implikuje znatelně vyšší pokles dividend než jednotky procent ročně.

Jedním z důvodů, proč jsem se na Duke díval, byla jedna poměrně nadšená analýza, která se této firmě věnovala. Její centrální tezí bylo to, že firma hodně investuje a to jí zajistí dlouhodobý růst ziskovosti (v analýze se hovoří o růstu ve výši 5 %). S ohledem na výše uvedené je to ale jen část investičního příběhu této společnosti – ta optimističtější. Ta pesimističtější tvrdí, že firma a její akcionáři si už delší dobu žijí vysoko nad dividendové a cash flow poměry. Růst zisků je sice hezký, pokud je ale dotován nepřiměřeně vysokými investicemi, celý obrázek to mění.

V úvodu jsem psal, že štěstí přeje připraveným. Rád bych čtenářovi nabídl titul, který by v tomto ohledu posloužil jako kandidát na dobrý defenzivní tah ve chvíli, kdy na něj uzraje doba. Z uvedeného ale pro mne osobně plyne závěr, že v tomto případě tudy cesta nevede. Energetikám se tu chci ještě několikrát věnovat, ale už nyní lze předeslat, že jejich plošné použití jako defenzivního nástroje je protentokrát problematické, protože čelí řadě strukturálních problémů. Mohlo by se tak stát, že ve snaze o obranu proti cyklickému útlumu skočíme do ještě větších problémů. Otázka ale je, nakolik bude trh chovající se mnohdy podle hodně jednoduchých pravidel podobným nuancím věnovat pozornost.