O svátcích si navzájem i sami sobě přejeme hodně věcí. Minimálně v ekonomické oblasti bychom možná naše přání mohli vtěsnat do „tak hlavně hodně nudy“. Té se obvykle snažíme za každou cenu vyhnout, ale dobře fungující ekonomika bez krizí, kostlivců ve skříni a podobných jevů by vlastně měla být hodně velká nuda. V minulém příspěvku jsem se vrátil k hlavnímu epicentru potenciálních problémů globální ekonomiky v roce 2016, dnes předestřu úvahu pozitivnější a tudíž nevyhnutelně mnohem nudnější.

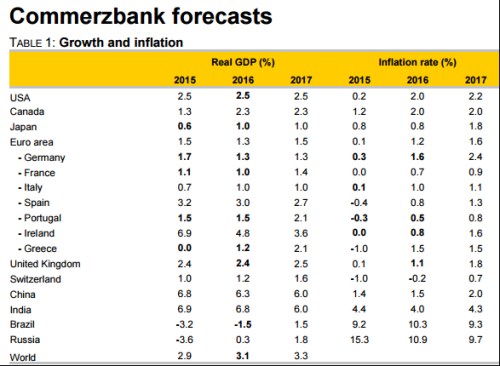

Základem dnešního pohledu na jakýsi základní scénář vývoje v příštím roce mohou být nové projekce od . Tato banka čeká, že růst americké ekonomiky bude v letech 2015 – 2017 na 2,5 % ročně. Inflace by se měla postupně zvedat z 0,2 % přes 2 % na 2,2 % v roce 2017. Tak trochu v duchu obecně patrného německého inflačního konzervatismu tedy vidíme, že očekává inflaci v roce 2017 nad cílem ve výši 2 %. Celkově pak nejde o žádnou hitparádu, která by mohla trhy poslat do další prudké rally. Ale podle mne je v současné době namístě radost z opačného pohledu – uvedené by nemělo přinést žádný velký negativní šok a prudkou korekci.

Zlepšení by mělo nastat v Japonsku. Tedy v zemi, kde dosažení 1 % růstu a inflace blížící se v roce 2017 2 % může být považováno za úspěch. Spolu s Japonskem můžeme už nějaký čas hovořit téměř jedním dechem o eurozóně. Té totiž podle mne stále hrozí „japonizace“, respektive spíše její negativní rysy. Nezaměstnanosti pod 4 % si totiž asi v eurozóně ani v celé Evropě užívat nebudeme. Jaká jsou tedy očekávání pro nám blízkou monetární unii, do které chceme/nechceme?

Eurozóna si v roce 2016 šáhne na růst 1,3 % a v roce 2017 to bude dokonce 1,5 %. Inflace by se tou dobou mohla pohybovat na 1,7 %. I z toho je patrné, kterému pólu globální ekonomiky budeme blíže – zda tomu západnímu (USA), či východnímu (Japonsko). Detailnější pohled na eurozónu ukazuje určité zpomalení v Německu a ve Španělsku. Zrychlit by naopak trochu měla Itálie a Francie. A hlavně Řecko, které by mohlo v roce 2017 dosáhnout více než 2 % růstu a jeho cenový pohyb by se měl z deflace přehoupnout do inflace ve výši 1,5 %. Jen nevím, zda je tu s ohledem na předchozí očistec namístě hovořit o úspěchu.

Ze zbytku světa bych rád poukázal ještě na Čínu. Tato země stále není úplně bezpečně vzdálena tvrdému přistání – i když nejde o hlavní scénář, nelze ho ani zdaleka vyloučit. Z globálního pohledu je pak Čína asi tím největším rizikem roku 2016. ale v podstatě předpokládá nudu i zde (ono predikovat tvrdá přistání není jednoduché technicky, ani psychologicky a společensky). I její relativně umírněné projekce ale hovoří o tom, že růst v zemi draka klesne z letošních téměř 7 % na 6 % v roce 2017.

Ač to nezaznívá explicitně, z projekcí na nás celkově dýchá posun k větší rovnováze v celé globální ekonomice: Spojené státy se oddlužily a až na parciální výjimky stojí jejich ekonomika na poměrně pevných nohou. Čína a USA jsou v globálním pohledu do značné míry dvě strany jedné mince a je potěšující, že v Číně by měl dál probíhat posun směrem ke spotřebě, odbourávání dluhu a nadbytečných kapacit. A Japonsko s eurozónou se snad budou dál posouvat od útesu.

Nuda i na měnových trzích. Až na jednu výjimku

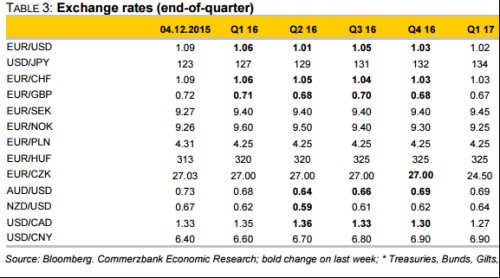

Popsaný vývoj by měl na měnových trzích vést k tomu, že euro se bude postupně přibližovat k paritě s dolarem, nejblíže jí bude v Q2 2016 (viz druhá tabulka). Na posledním řádku tabulky je uveden vývoj kurzu, který je a bude pro globální ekonomiku možná nejdůležitější. Jde o kurz čínského renminbi k dolaru. Jeho důležitost vyplula jasně na povrch během posledních měsíců. Krátce řečeno – čím více by se Čína snažila exportovat své deflační tlaky do světové ekonomiky oslabováním svého kurzu, tím hůře pro globální ekonomiku.

Podle by skutečně mělo docházet k postupnému oslabování renminbi k dolaru. Do prvního čtvrtletí roku 2017 by měl tento kurz oslabit o necelých 8 %. Z USA tak by pak zřejmě opět sílily hlasy o nefér konkurenci, ale žádná revoluce se asi konat nebude.

Pozornému čtenáři pravděpodobně neuniklo, že v tabulce je i kurz koruny k euru. Ze všech uvedených čísel jde snad o jedinou oblast, kde nuda nebude. Hovořím ale až o roce 2017. totiž předpokládá, že během prvního čtvrtletí toho roku bude kurz uvolněn a koruna se posune z 27 Kč za euro na 24,5 Kč za euro. Názor, že v době uvolnění už nebudou silné fundamentální tlaky na posílení koruny existovat, tak tedy v Německu zřejmě nesdílí.