V minulém příspěvku jsme se začali věnovat tématu strojírenství a potenciálně atraktivních firem a akcií, které snad lze v tomto jinak poměrně zkoušeném odvětví najít. Akcie společnosti Xylem zajímavě vypadá (viz předchozí příspěvek) a možná potěší i náš dnešní cíl, společnost Pantair. I její akcie se dokázala v posledních letech odpoutat od obecné strojírenské stagnace a i tato společnost se zaměřuje na výrobky spojené s vodohospodářstvím. Ovšem nejen s ním – dodává i pro energetiku (jde tedy částečně o sázku na vývoj cen ropy), či zemědělství.

Pentair dokázal v posledních pěti letech znatelně navýšit tržby, ale v roce 2015 už čelil meziročnímu poklesu a na úrovni zisků dokonce klesl do červených čísel. Klíčové ovšem je, že podle Zacks by i tato firma měla v následujících letech dosahovat významného růstu ziskovosti.

Zdroj: FT

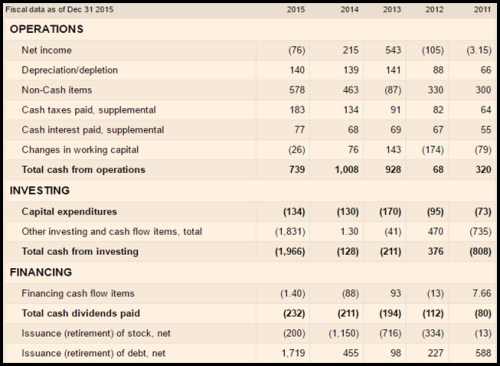

Klíčový je i zde pohled na tok hotovosti. Pokud dáme stranou akvizice, respektive ostatní investice, provozní cash flow firmy hravě pokrývá její investiční potřeby. Po CapEx jí v roce 2015 zbylo asi 600 milionů dolarů, v roce 2014 téměř 900 milionů dolarů a v roce 2013 asi 750 milionů dolarů. Z hlediska výplaty hotovosti akcionářům firma tuto volatilitu řeší tak, že stabilně rostoucí dividendy kombinuje se značně proměnlivou výší odkupů:

Zdroj: FT

Máme tu tedy takový cyničtější strojek na peníze, který toho dovede pro své akcionáře generovat hodně. S čistým dluhem pohybujícím se v Q1 kolem 4,7 miliard dolarů a EBITDA (2015) na úrovni 300 milionů dolarů tu ale také máme hodně zadluženou společnost. K tomu jí výrazně dopomohla akvizice společnosti ERICO (viz cash flow 2015), která by sama o sobě měla ziskovost zvýšit, ale o nějaké extrasilné rozvaze tu ani poté hovořit nemůžeme Jak je na tom firma a její akcie s valuací?

Beta akcie je na hodnotě 1,3, požadovaná návratnost se tedy bude pohybovat na necelých 9 %. Jak bylo konstatováno, cash flow po CapEx je hodně rozkolísané. Navíc ho zde nelze automaticky považovat za volné cash flow pro akcionáře a příčinou je zmíněný vysoký dluh, který volá po snížení. Pokud bychom se tedy v naší úvaze odrazili od dividend, dojdeme k následujícímu:

Současná kapitalizace je na 10,72 miliardách dolarů. Na její ospravedlnění by musela dividenda roku 2015 růst dlouhodobě o 6,8 %. Pokud bychom počítali s veškerou výplatou hotovosti akcionářů provedenou v roce 2015 (odkupy a dividendy), musela by tato částka růst dlouhodobě o necelých 5 % ročně. Pokud by se tedy měla naplnit očekávání téměř 10 % růstu zisků (Zacks) akcie svou valuační atraktivitu má. Za zmínku stojí i to, že Pentair je dividendovým aristokratem (méně známým), který svou dividendu navyšuje velmi dlouhodobě. Snad si to současným silným zapáčením své rozvahy nepokazí.

Jak bylo konstatováno v úvodu, obě strojírenské společnosti, kterým jsme se zde věnovali, mají silnou vazbu na vodohospodářství. Pro hodně dlouhodobě uvažující investory to může být významné téma související s úvahami o rostoucím nedostatku vody a atraktivitě firem, které se v této oblasti pohybují. A tématu bych se rád věnoval ve svých následujících příspěvcích.