Od vytvoření eurozóny a společné měny až do roku 2008 se investoři domnívali, že pokud se nějaká země měnové unie dostane do problémů se splácením svých dluhů, bude jí poskytnuta pomoc. Tato víra přetrvávala i přesto, že takovou pomoc dohody neumožňují. Trhy se tedy chovaly, jako kdyby v eurozóně neexistovalo riziko defaultu, píše Natixis.

V letech 2008–2013 investoři chápali, že jejich teorie byla mylná. Čemu ale věří dnes? Domnívají se, že budou dluhy členských zemí eurozóny sdíleny a ručení za ně bude společné? Podobné sdílení dluhů je velmi nepravděpodobné a investoři se možná opět hrubě mýlí podobně, jako tomu bylo do roku 2008.

Současný vývoj naopak naznačuje, že v eurozóně se bude v budoucnu pro řešení dluhových krizí používat restrukturalizace dluhů. To znamená, píše Natixis, že pokud se vláda některé země dostane do problémů se splácením svých půjček, bude velikost dluhu snížena, nebo budou restrukturalizovány jeho splátky. Takový vývoj by ale měl naopak vést k tomu, aby rizikové prémie u některých zemí rostly. Tedy opak toho, co již nějakou dobu probíhá.

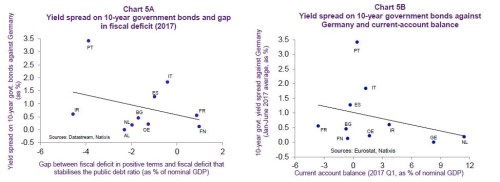

Následující grafy ukazují způsob, jakým se trhy chovají v roce 2017. První graf porovnává mezeru mezi skutečným fiskálním deficitem a deficitem nutným pro stabilizaci vládního dluhu (osa x) s výší rizikových prémií dané země. Druhý graf porovnává rizikové spready s bilancí běžného účtu. V něm je zřejmá negativní korelace, která ovšem není významná. Z prvního grafu je pak zřejmé, že se trhy nyní chovají ještě absurdněji než před rokem 2008. Zdá se totiž, že čím horší je fiskální solvence, o to nižší jsou rizikové spready:

Rok 2008 ukázal, že víra ve finanční záchranu zemí se slabou fiskální pozicí je mylná. Pokud investoři i přesto začali opět věřit v něco podobného, jde o další vážnou chybu, soudí Natixis.