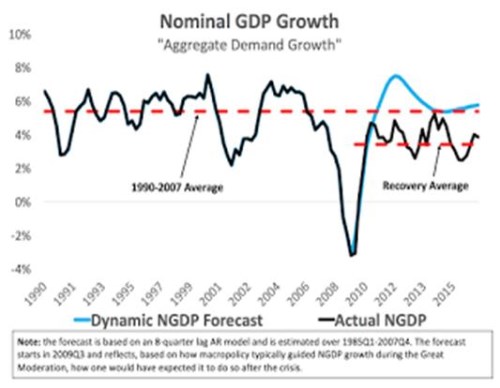

Davida Beckwortha z Mercatus Center na George Mason University sleduji již roky, dnes už je díky svému monetaristickému blogu poměrně dosti známým ekonomem. Tento zastánce cílení nominálního produktu (namísto cílení inflace) nedávno v jednom ze svých příspěvků zveřejnil následující obrázek s vývojem nominálního produktu americké ekonomiky. Vypráví poměrně jednoduchý příběh, který jde ovšem proti rozšířenému pohledu na to, co se po poslední krizi vlastně děje.

Během období takzvaného Velkého uklidnění se průměrný růst nominálního produktu pohyboval znatelně nad 5 %, zatímco po poslední finanční krizi jen na 3,4 %. Pozornější pohled na graf ale ukáže ještě jednu věc. Pokrizové růstové skoky nominálního HDP byly z nějakého důvodu vždy zastropovány blízko předchozího průměru a nedokázaly se dostat nad něj:

Pan Beckworth toto chování nominálního HDP vysvětluje tak, že ony skoky byly vždy zaříznuty monetární politikou. Jinak řečeno, nedostatečná stimulace, hovory o utažení politiky, či její reálné utahování nenechaly NHDP vyskočit ještě více a tudíž vytáhnout průměrný pokrizový růst na standard předchozích let. Přílišná opatrnost centrálních bankéřů tak byla podle této logiky hlavní příčinou dlouholetého mimořádně slabého oživení americké ekonomiky (a nejen jí). Pokud by ekonomická politika umožnila plné oživení agregátní poptávky, vývoj mohl připomínat spíše to, co v grafu ukazuje modrá křivka odvozená na základě jednoduchého autoregresního modelu.

Pokrizová monetární politika je obecně vnímána jako změna předchozího přístupu směrem k velmi agresivnímu uvolňování. Výše uvedené sice také tvrdí, že došlo k znatelnému posunu v monetárním režimu, ovšem úplně opačným směrem. Tedy k přílišné opatrnosti a konzervativnosti. Jde o trochu paradoxní situaci: Veřejnost vnímala hlavně to, že probíhá stimulace, která byla dosud svou mírou i použitými nástroji nepoznaná. Ovšem z hlediska toho, co by bylo třeba na obvyklé oživení nominálního produktu, bylo třeba stimulace více. Přesněji řečeno, bylo třeba, aby Fed nezačal brzdit (slovně, či fakticky) ve chvíli, kdy se produkt začal zvedat a měl ho nechat přestřelit podobně, jako během předchozích období.

Nemůže být pochyb o tom, že „inflace je vždy a všude peněžním jevem“. To není otázka názoru, jde o čistě technické konstatování – pohyb cen nemůže být dán ničím jiným, než vývojem objemu peněz (a rychlostí jeho cirkulace) relativně k produktu. Z tohoto pohledu tak výše uvedená úvaha má svou pevnou logiku. A je podle mne vlastně lehké pochopit, proč k neradostnému pokrizovému vývoji došlo:

I Fed byl zřejmě značně nervózní z toho, že se se svou stimulací pohybuje v neprobádaných vodách. K tomu na něj ze všech stran mířila kritika ze všech stran: Od zlatomilců, od zastánců tvrdých peněz (z nichž někteří nyní hovoří o příliš silném dolaru a fiskální stimulaci přepalující se ekonomiky), či od lidí se selektivní pamětí, které dominují inflační sedmdesátá léta a Výmarská republika. Podobná kritika byla ale namístě jen na počátku pokrizových let, kdy ještě prudce rostly ceny komodit (sám jsem tehdy hovořil o „deflinflaci“ ve snaze vyjádřit, že čelíme riziku obou extrémů).

Každopádně zmíněná nervozita Fedu se projevila právě v tom, že nenechal nominální produkt přestřelovat jako dříve, aby náhodou neudělal inflační chybu. Chybu nakonec soustavně dělal, ale opačným směrem. Na druhou stranu si stále vedl mimořádně dobře ve srovnání s jinými, včetně ECB. Globální ekonomce se nyní daří výjimečně dobře a teoreticky je možné, že podobná dilemata již nebudeme muset nikdy řešit. Pokud ano, měli bychom se poučit stejně, jako u celá desetiletí oblíbené karikatury keynesiánství, o které jsem zde hovořil v jednom z předchozích příspěvků.