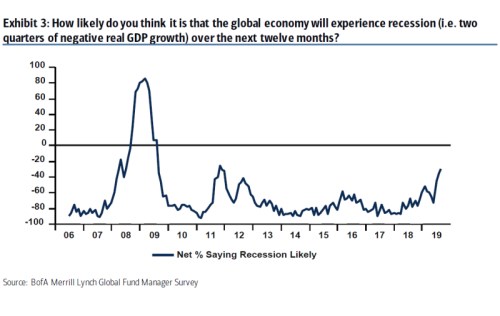

Valuace na řadě druhů aktiv na trhu jsou mimořádně napjaté po letech měnové stimulace centrálními bankami a do tohoto prostředí vstupuje prudký vzestup očekávání recese do jednoho roku ze strany finančníků, říká v aktuální analytické zprávě s tím, že sázka za dva sestupné kvartály v řadě je nyní nejvyšší od roku 2011.

„Eskalace čínsko-americké obchodní války nutí investory hledat alternativní aktiva a zdroje výnosu. Centrální banky netlumí (naopak) měnovou stimulaci, naopak jsou očekávány nové programy. To vše zvyšuje riziko bublin a otřesů hlavních finančních trhů,“ soudí .

Finanční manažeři dle jako nejohroženější vidí trh korporátního a vládního dluhu, následován americkými akciemi a zlatem.

Zároveň, vyplývá z průzkumu, 43 % finančních manažerů – nejvíce od roku 2008 – očekává další pokles krátkodobých úrokových sazeb během nejbližšího roku, opačný vývoj čeká pouze 9 % z nich.

V globálním průzkumu odpovídá celkem 171 manažerů fondů a dalších správců aktiv, kteří dohromady obhospodařují řádově 455 miliard amerických dolarů aktiv.

Jaký je jejich aktuální postoj či komentáře k trhům? Nadinvestováni aktuálně jsou v dluhopisech či sektoru utilit, utlumeni naopak v sektorech průmyslu a základních materiálů. Zhruba 5 % drží v hotovosti. Z pohledu akciových investic stále se 78% preferencí vítězí Spojené státy, ač je manažeři souběžně považují za valuačně nadhodnocený akciový trh. Za riziko považují také míru zadlužení firem.

Banka Goldman Sachs minulý týden uvedla, že již neočekává dosažení obchodní dohodu mezi Washingtonem a Pekingem před prezidentskými volbami v USA v příštím roce. Varovala rovněž před rostoucím rizikem, že vleklá obchodní válka povede k hospodářské recesi.

Obavy ohledně hospodářského vývoje obvykle zvyšují zájem o státní cenné papíry na úkor rizikovějších investic, jako jsou například akcie. Největší aktivita nyní podle průzkumu panuje na trhu s dluhopisy vlády Spojených států. V Evropě jsou tradičním bezpečným útočištěm investorů dluhopisy německé vlády, napsala agentura Reuters.

(Zdroj: , Bloomberg, Reuters, čtk)