Někoho přitahují dividendoví aristokraté, jiného současné dividendy nezajímají a zaměřuje se na růstové akcie a jejich příběhy. Někdo hledá skrytou hodnotu tam, kde se ceny nachází jen na nízkých násobcích zisků. Jiný zase klade důraz na silné rozvahy, značku, konkurenční pozici firem. Dnes se s pár souvisejícícmi poznámkami podíváme, jak si jednotlivé strategie vedly za poslední dva roky.

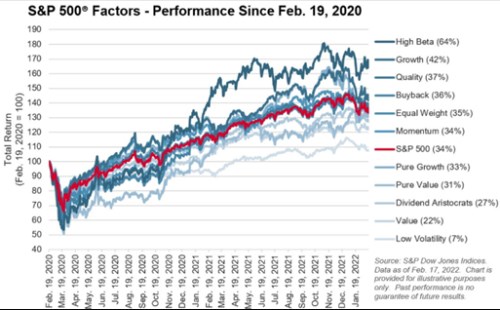

V grafu je vyznačen výkon řady strategií a investičních stylů po únoru 2020. Je jich tam tolik, že celé dílo trochu ztrácí vypovídací schopnost, protože řada křivek se překrývá a je třeba luštit, co je vlastně co. I kdybychom ale nic luštit nechtěli, obrázek nám alespoň dává dobrý přehled oněch investičních stylů. Bráno odshora tu máme na prvním místě sázky na vysokou betu, tedy citlivost na pohyby celého trhu, potažmo celkový ekonomický vývoj. Jinak řečeno, jde o akcie cyklické, které by si měly vést nejlépe v době boomu a oživení. Od konce minulého roku přitom spíše stagnují, což odpovídá tomu, co jsem tu psal v pátek – Známky ochlazení.

Z grafu je tedy vidět, že „vysoká beta“ jsou o aktiva s nejvyšší realizovanou návratností za poslední dva roky. Jejich protějškem by měly být tituly s betou nízkou, tato skupina ale v grafu není. Nejblíže jí mohou být akcie s nízkou volatilitou, ale nejde úplně o to samé*. Nízká volatilita je pak skutečně na druhém konci spektra grafu, protože její návratnost je s přehledem nejnižší, i když stále kladná:

Zdroj:

Pokud někdo sleduje dění na trhu, asi jej nepřekvapí, že mezi nejlépe si vedoucí faktory patří i růst**. Respektive patřil až donedávna, kdy jeho návratnost prudce koriguje výhled na zvedání sazeb a utahování monetární politiky. Z tohoto pohledu se tak chová také cyklicky a to bude určovat i další vývoj. Tématickým protipólem růstových akcií jsou pak akcie hodnotové, které zde také nacházíme na opačném konci spektra. Nedávno jsem tu přitom psal o relativní valuaci růst/hodnota a vlivu, který na jejich relativní návratnost mají reálné sazby (viz Konečně čas hodnotových akcií?). Nic moc relativně k celému trhu pak nepředváděli ani dividendoví artistokraté.

Někoho může graf vybízet k tomu, aby se snažil rotovat, časovat vstupy do jednotlivých druhů akcií a podobně. Ale dovedu si představit, že jiného zase od podobných aktivit spíše odradí. Nemusí ale jít jen o rotace a podobně. Třeba výběr mezi růstovými a hodnotovými akciemi může záviset i na tom, čemu investor rozumí: Pokud někoho zajímají a baví ho nové technologie, bude asi přirozeně tíhnout k úvahám o akciích typu . Možná úplně bez toho, aby přemýšlel o vlivu aktuální fáze cyklu na sazby a následně na podobné tituly s velkou durací toku hotovosti.

Někoho jiného zase mohou více bavit úvahy o společnostech typu . Jinak řečeno, i dlouhodobý investor, kterého nezajímá časování trhu a přesuny sem a tam, může podle mne „přirozeně“ tíhnout k některé strategii. Ale pak je pro něj uvedený graf tak maximálně jen zajímavostí. Je to mimochodem stejná myšlenka, jako ta, podle které dlouhodobého investora zajímá hodnota (relativně k ceně) a je jedno, jestli je jejich poměr výhodný u akcií nazývaných růstové, či hodnoté, či jakékoliv jiné.

*Jaký je rozdíl mezi nízkou volatilitou a nízkou betou, či vysokou betou a vysokou volatilitou? Zjednodušeně řečeno, volatilita ukazuje, jak moc se akcie hýbe sem a tam. Beta ukazuje, jak moc se hýbe relativně k trhu. Pokud se například akcie drží s trhem pevně za ruku, její beta je rovna jedné. Přitom trh se může zrovna hýbat málo a panuje tak prostředí celkově nízké volatility a daná akcie je také akcie nízkovolatilní. A naopak.

Mohou také nastat zábavné případy, například když je akcie hodně volatilní, ale její pohyb jde často proti pohybu trhu. Takže má zároveň nízkou betu. Pokud pak její riziko posuzujeme na základě volatility, je vysoko. Ale pokud jej posuzujeme „učebnicově“ na základě bety, riziko je nízko. Protože v takovém případě má akcie velký potenicál z hlediska diverzifikace – hodně pomáhá profilu riziko/návratnost celého investičního portfolia.

Jinak řečeno, beta má z hlediska rizika relevanci jen pro ty, kteří jsou diverzifikovaní. Což je opět běžný „učebnicový“ předpoklad, podle kterého by na trhu vlastně nediverzifikovaní investoři vůbec neměli být.

**Graf rozlišuje „růst“ a „čistý růst“, který na rozdíl od první kategorie poměrně zaostával. Nevím ale, jaký je faktický rozdíl mezi oběma kategoriemi.