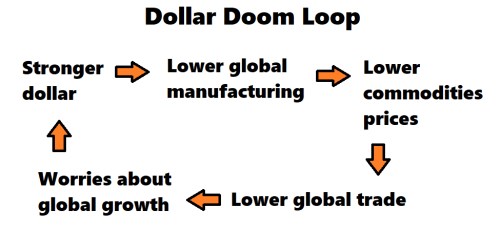

Zisky na dolaru znamenají pro zbytek světa problém a podle současné trajektorie to může být ještě mnohem horší, domnívá se ekonom Jon Turek. Dolarový index Bloombergu se vyšplhal na rekordní maxima a na párech s měnami, jako je euro a jen, je americký dolar na několikaletých maximech. Ale vzhledem k tomu, že naprostá většina přeshraničního obchodu je stále denominována v dolarech a silnější americká měna se historicky negativně promítá do světové ekonomiky, hrozí, že se dostane do spirály. K tomu tu máme vyšší než očekávané inflace a rostoucí ceny komodit. Podle Jona Tureka, zakladatele JST Advisors, je pravděpodobnost, že směřujeme do dolarové „smyčky zkázy“ vyšší než kdy předtím.

Vzhledem k tomu, že Fed zvyšuje úrokové sazby nejrychlejším tempem za desetiletí, není jisté, co by mohlo v příštích několika měsících tuto zpětnou vazbu přerušit, domnívá se Turek. „To, co dělá tuto verzi smyčky zkázy skutečně děsivou, je, že je těžké odhadnout, jak se tyto spínače v blízké budoucnosti projeví,“ říká Turek v nové epizodě podcastu Odd Lots. „Máme tu evropský problém, který vytváří tlak na euro, což posílá dolar výše, což zhoršuje výrobní cyklus, což celou věc opakuje. Ale otočí Fed, když je spotová inflací na osminásobku cíle?“

Období pozoruhodně silného dolaru tu byly samozřejmě i dříve, jako například v roce 2016 nebo 2018. Tehdy dolar posiloval, když se Fed snažil zpřísnit měnovou politiku, a jakmile s tím centrální banka přestala, růst zastavil. Jenže když spotřebitelská inflace v červnu meziročně vzrostla o 9,1 %, má Fed pro změnu kurzu mnohem menší prostor. Klíčovou otázkou tedy je, do jaké míry bude silnější dolar v nadcházejících měsících omezovat zvyšování úrokových sazeb Fedem, což by mohlo potenciálně poskytnout určitou úlevu exportérům a dlužníkům po celém světě?

Mezi dolarem a světovou ekonomikou je mnoho tansmisních kanálů. Výzkumníci jako Gita Gopinath z Mezinárodního měnového fondu a Hyun Song Shin z Banky pro mezinárodní platby například prokázali, že silnější americká měna může vést ke zpřísnění globálních finančních podmínek a mít dopad na reálné investice. Americká měna má zvláštní postavení na světových trzích. Když se investoři začnou obávat rizika, mají tendenci prchat do bezpečí aktiv denominovaných v dolarech a ještě více tak tuto měnu posilovat. To je jeden z důvodů, proč dolar prudce vzrostl, když trhy v březnu 2020 spadly, a proč nyní posiluje.

Současnou situaci navíc komplikuje skutečnost, že hlavní centrální banky po celém světě jsou nyní v režimu zpřísňování nebo se na něj připravují. Očekává se, že Evropská centrální banka začne tento měsíc zvyšovat sazby poprvé od roku 2011. „Nyní jsme ve světě, kde centrální banky, které se potýkají s inflací nad cílem, mají velmi malou toleranci k masivnímu oslabení měny, protože zvýšení sazeb dále zesiluje tlaky, se kterými se potýkají,“ říká Turek. „Jsme v jakési reverzní měnové válce, ale myslím si, že centrální banky jasně kladou důraz na roli měn, některé samozřejmě explicitněji než jiné... Vzhledem k povaze šoku to dává smysl, aby se centrální banky silně zaměřovaly na měnu.“

To může být jeden z důvodů, proč švýcarská centrální banka překvapila trh červnovým zvýšením sazby o 50 bazických bodů, což bylo první zvýšení za 15 let. Přestože byl švýcarský frank relativně silný, tvrdí Turek, „nebyl dostatečně silný v reálném vyjádření, aby vykompenzoval část inflace nad cílem, se kterou se potýkají dokonce i tam.“ Mezitím Catherine Mann z Bank of England ve svém projevu na začátku tohoto měsíce poznamenala, že „přísnější měnová politika USA má tendenci zvyšovat inflaci ve Velké Británii kvůli slabší libře“.

Žolíka by mohla mít Čína, domnívá se Turek. Úvěry zde v červnu vyskočily poté, co vláda uvolnila stimuly zaměřené na kompenzaci dopadů omezení proti Covid-19. Ale vzhledem ke stále probíhajícím pandemickým omezením je i přes tyto stimuly těžké, aby se nové půjčky a další typy monetárního uvolňování přenesly do reálné ekonomiky.

V USA mezitím dolar odpracovává část mandátu Fedu, pokud jde o boj s inflací. „To, co dělá tuto verzi smyčky zkázy tak obtížnou, je to, že je to podmínka či externalita toho, že Fed ve svém úsilí snížit inflaci a snížit ji rychle ve skutečnosti zdůrazňuje to, co si myslím, že je podle jejich názoru pozitivní.“ říká Turek. „Otázka, kterou by si účastníci trhu měli začít klást, je, jestli dolar udělá všechnu tu práci. Musí jít Fed na 4,5 % nebo něco takového? Myslím, že to je sama o sobě zajímavá otázka, ale pokud jde o to, co tuto současnou dynamiku zastaví, to je opravdu složité."

Zdroj: Bloomberg