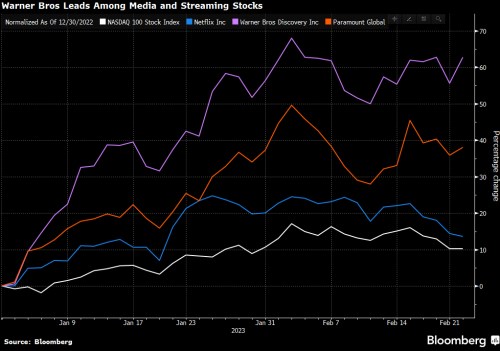

Po roce 2022 vyletěly akcie Warner Bros Discovery prudce nahoru. Po letošním růstu o 63% je druhou nejvýkonnější složkou indexu Nasdaq 100 , jen mírně za společností a daleko před svými mediálními kolegy. Navíc má podle analytiků tato mateřská společnost HBO ještě prostor pro růst.

Letošní růst přichází po více než 60% propadu od dubnové fúze mezi divizemi WarnerMedia společnosti a Discovery až do konce roku 2022. Přestože obavy z vysokého zadlužení a oslabení ve streamingovém sektoru zcela nezmizely, pozornost analytiků upoutala levná valuace akcií, spolu s výdaji, které se společnost snaží snížit o 3,5 miliardy dolarů. Výsledky hospodaření po dnešním uzavření trhu by navíc mohly objasnit strategii firmy ohledně jejího snižování nákladů a cílů ziskovosti.

„Celá léta se streaming točil kolem přilákání spousty lidí, ale nyní jde o ziskový růst a Warner je ukázkovým příkladem omezování nákladů,“ řekl David Klink, hlavní akciový analytik Huntington Private Bank. „Nyní je to, co chtějí investoři vidět, snižování nákladů a Warner zůstává v oblasti kvalitního obsahu zlatým standardem. To znamená, že lze tuto rally snadno ospravedlnit."

Jde přitom o názor široce sdílený. Průměrný cenový cíl mezi analytiky z Wall Street ukazuje, že akcie mají ze současných úrovní narůst ještě o 26 %. Má tak vyšší potenciál návratnosti, než se očekává od Paramount Global nebo Netflixu, které Warner letos hravě překonal. Podle Geethy Ranganathan, seniorní analytičky Bloomberg Intelligence, zůstávají valuace stále lákavé i po letošní rally. Akcie se obchodují při poměru forwardové hodnoty EV k zisku Ebitda na 8,1násobku, což je pod mediánem mediální skupiny na 11násobku.

Vývoj nákladů je pro investici také klíčový, protože méně jistý makroekonomický výhled nutí investory zaměřovat se spíše na ziskovost než na růst. Mediálním společnostem od Netflixu až po Disney se na této frontě již dostalo v této výsledkové sezóně vřelého přijetí.

V minulém čtvrtletí, na znamení toho, že řízení výdajů je pro management Warner prioritou, řekl generální ředitel David Zaslav, že ziskovost, a nikoli čistě počet předplatných, „je naším měřítkem úspěchu“. Ebitda má podle průměrných odhadů Bloombergu za fiskální rok 2022 dosáhnout 9,2 miliardy dolarů a příští rok má vyskočit až na 11,3 miliardy dolarů. „I když stále existují otázky ohledně proveditelnosti a časových plánů, tak tento růst ukazuje, že je Warner na správné cestě, a investoři mají pocit, že je velmi atraktivní,“ řekla Ranganathan z BI.

Akcie samozřejmě nejsou bez rizika. Analytici stále mají obavy ohledně síly reklamního trhu (jak minulý týden doložil Paramount) a hrubého dluhu Warneru, který na konci třetího čtvrtletí přesáhl 50 miliard dolarů. "Je to sama o sobě chaotická společnost," dodala Ranganathan. "Ale i když si prochází spoustou problémů, nedá se říct, že je nadhodnocená."

Zdroj: Bloomberg