Americké akcie se (stále) obchodují s velkou valuační prémií ke zbytku světa. Jak se to rýmuje s fundamentem jednotlivých trhů – výnosy dluhopisů, rizikovými prémiemi a růstovým výhledem?

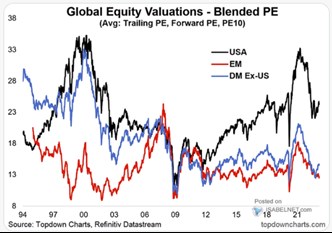

Následující graf jsem zde ukazoval poprvé minulý týden. Je v něm vývoj valuací na hlavních světových trzích. Přesněji řečeno v USA, na rozvíjejících se trzích a ve vyspělých zemí mimo USA. Valuační prémie amerických trhů nemá již řadu let tendenci k nějakému znatelnějšímu poklesu (a i ve srovnání s historií je PE amerických akcií znatelně výše, než u zbytku).

Zdroj: Twitter

Poměr cen a „současných“ zisků PE by měl být dán bezrizikovými sazbami, rizikovými prémiemi a očekávaným dlouhodobějším růstem ziskovosti, cash flow a dividend. Pokud se zaměříme na USA vs. zbytek vyspělých trhů, vidíme, že sazby a výnosy dluhopisů (tj. bezrizikové výnosy) jsou ve Spojených státech znatelně výš. To by samo o sobě implikovalo nižší americké PE, ne vyšší. Co rizikové prémie a očekávaný růst?

Ani jedna z dvou zmíněných proměnných není přímo pozorovatelná. Třeba Damodaran odhaduje nyní rizikové prémie u USA na necelých 6 %, u Německa je to podobné, u Japonska na více než 7 %, u Francie na něco pod 7 %. Celkově by tedy prémie v USA mohly být o něco níže, což je v souladu s o něco vyšším PE. Celou mezeru zobrazenou v grafu ale vysvětlí jen těžko. Co tedy očekávaný růst?

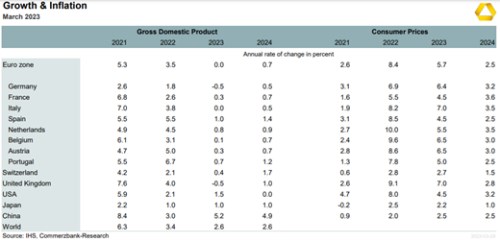

Porovnat bychom mohli potenciály zmíněných ekonomik, jednoznačně nejlépe by pak na tom byly Spojené státy (cca 2 % vs. cca 1 % u eurozóny). Měli bychom navíc brát do úvahy sektorové složení trhů, kdy by opět strukturálně získával růstově navrch ten americký a to díky velké váze technologií a spol. A následující tabulka ukazuje odhady týkající se krátkodobějšího výhledu pro růst (a inflaci):

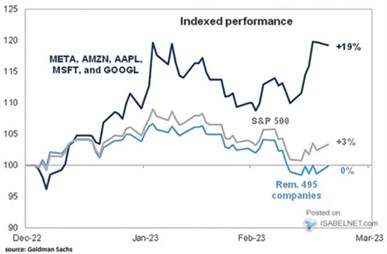

Eurozóna by podle predikcí této banky měla letos být na nule, příští rok růst o 0,7 %. Spojené státy letos růst o 1,5 %, příští rok na nule. A Japonsko soustavně o 1 % nahoru. Z takových a podobných odhadů tedy těžko odvodit nějaký pádný důvod, proč by americké valuace měly být nyní o tolik výše, než jejich vyspělé protějšky. Takže zbývají ony rizikové prémie, potenciální růst a asi hlavně americké technologie. Třetí graf přitom ukazuje, že o nějakém jejich zaostávání daném strukturální změnou makroprostředí a odvětví se (opět) nedá moc hovořit:

Zdroj: Twitter