Ed Yardeni a Allan Boomer z Momentum Advisors si na CNBC notovali v pozitivním výhledu pro ekonomiku a akciový trh. Boomer jako největší riziko pro akcie zmínil příliš razantní postup Fedu (viz první část rozhovoru zde). Dobré zprávy z ekonomiky tak podle něj zároveň budí spekulace o tom, jak se kvůli nim změní postup centrální banky. Na CNBC k tomu doplnili, že přesně tímto způsobem někteří uvažují třeba o opětovném růstu cen některých komodit. Ten totiž může být vnímán jako známka silnější ekonomiky. Ale také jako faktor, který přiměje Fed k razantnějšímu utahování ve snaze snížit inflační tlaky.

Boomer se domnívá, že většina lidí z vedení Fedu by nyní „chtěla vidět sazby ještě výš“. Konkrétně by preferovala ještě dvojí zvýšení sazeb, ale trhy podle investora vidí celou situaci jinak a panuje tak rozdíl v tom, co o dalším vývoji monetární politiky říká centrální banka a co si o něm myslí trhy. Boomer tak vidí prostor pro lepší komunikaci ze strany centrální banky, ale zároveň doufá, že už nebude zvedat sazby. „Udělali toho hodně během krátké doby a s křehkým bankovním systémem nechceme, aby sazby šly ještě výrazně nahoru,“ řekl investor.

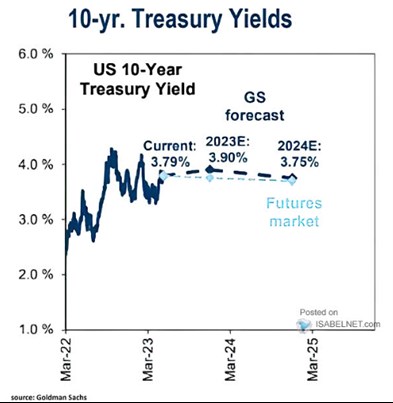

Následující graf ukazuje, jak by se podle ekonomů měly vyvíjet výnosy desetiletých vládních dluhopisů. Podle těchto predikcí by měly v podstatě stagnovat a na počátku roku 2025 se držet na 3,75 %. Trhy s futures vidí vývoj hodně podobně a podle nich a by tedy na úrovni dlouhodobějších výnosů už nemělo dojít k žádným velkým změnám:

Zdroj: Twitter

Yardeni byl na CNBC požádán, aby okomentoval svůj cíl pro index S&P 500. Ekonom již nějakou dobu hovoří o tom, že by měl na konci roku dosáhnout hodnoty 4600 bodů. Posilování trhu mu ale „dělá „starosti“, protože index se k této hranici pohybuje poměrně rychle a Yardeni tak podle svých slov musí přemýšlet, zda cíl ponechá na jeho současné úrovni, nebo jej změní. Na straně zisků pak podle něj došlo k velmi mírné recesi, nyní je pro firmy důležité, aby zvyšovaly produktivitu a nesnažily se dosáhnout vyšších marží přes zvyšování cen.

Yardeni se domnívá, že ziskové marže obchodovaných firem již zřejmě dosáhly svého dna. Jelikož ale spotřebitelé začínají protestovat proti pokračujícímu zvyšování cen, měly by se firmy ve snaze opětovného zvednutí marží zaměřit na zmíněnou produktivitu a snižování nákladů.

Zdroj: CNBC