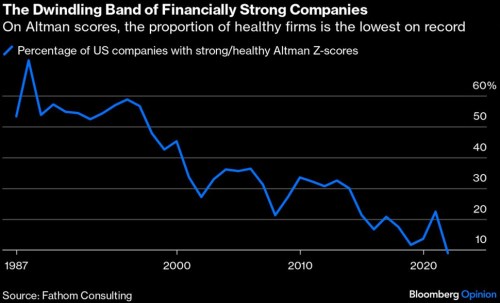

Někteří čtenáři možná někdy narazili na tzv. Altmanovo Z-score, které by mělo indikovat finanční sílu firem, respektive jejich riziko bankrotu. Liz Ann Sonders ukazuje na X graf s vývojem podílu finančně silných firem, přičemž tato síla je měřena právě tímto Z modelem. Popsaný vývoj je poměrně extrémní.

Podle onoho grafu, který vidíme níže, bylo na konci osmdesátých let asi 60 % firem v USA finančně silných. Od té doby je trend celkem jasný a směřuje dolů. A výsledkem je, že podle grafu je nyní finančně silných/zdravých jen asi 10 % společností. Jak jsem psal, šlo by o hodně velký extrém, který vynikne možná více , pokud si to reformulujeme na 90 % finančně slabých společností:

Zdroj: X

Z-score může mít více podob a hranice finanční síly a slabosti mohou být také rozdílné. I tak by ale při stejné metodologii graf ukazoval na výraznou změnu. Otázkou je, zda skutečně k tak moc horšímu. Co tím mám na mysli? Obvyklou součástí tohoto modelu jsou například poměry pracovního kapitálu k celkovým aktivům. Za pozitivní se přitom automaticky považuje poměr vyšší s tím, že taková firma má více likvidních aktiv. Logiku takového pohledu ale může hodně nabourávat řada strukturálních změn ve finančním sektoru – posun k just in time výrobním a logistickým podnikatelským modelům, rostoucí váha technologických firem s minimem zásob a podobně.

Součástí Z modelu může být také například poměr tržeb k aktivům a opět s tím, že vyšší obrat aktiv je „lepší“ a naopak. Jenže pokud se firemní sektor přesouvá směrem ke společnostem s nižším obratem, ale vyššími maržemi, klesající poměr tržeb k aktivům je zavádějící. Skutečná schopnost firem generovat zisky a hlavně cash flow totiž může dost dobře růst. Čímž se dostávám k tomu, jak by se (podle mne) mělo finanční zdraví firmy posuzovat – na základě (volného) toku hotovosti (v poměru k dluhům, úrokovým výdajům, celkové dluhové službě). A to nejen současného, ale rozumně predikovaného v budoucnu.

Volný tok hotovosti je v praxi často aproximován provozními zisky, respektive zisky před úroky a zdaněním. Ty jsou dávány do poměry k úrokovým nákladům a Fed v roce 2020 zveřejnil studii, podle které tento poměr v USA dosahoval kolem roku 2000 asi 2,5. Tj., zisky byly asi 2,5 krát vyšší, než úrokové náklady. Do roku 2018 se poměr dostal cca na 6,5, pak do roku 2020 klesl asi o jeden bod.

Jde tedy o vývoj trendově úplně opačný, než by naznačovalo Z-score. Podobně hovoří třeba rizikové prémie u dluhopisů – pokud je například u BBB za posledních deseti let nějaký trend, tak spíše klesající a ne rostoucí, jak by implikoval dnešní graf. Ten tak možná neříká tolik o finanční síle firemního sektoru, jako o tom, jaké v něm proběhly strukturální změny a jak následně klesá relevance toho, co bylo odvozeno před desítkami let. Některé teorie a koncepty jsou dost nadčasové (třeba ono cash flow), některé ne.