S&P 500 právě zaznamenal svůj třetí kvartální vzestup v řadě a zároveň jde o šesté rostoucí čtvrtletí z posledních sedmi. Poslední delší sérií rostoucích čtvrtletích bylo sedm v řadě od 2Q 2020 do 4Q 2021. To byla docela slušná šňůra, ale ne ve srovnání s koncem 90. let. Od 1. čtvrtletí 1995 do 2. čtvrtletí 1998 rostl index S&P 500 14 čtvrtletí v řadě. To dokazuje, že trendy mohou trvat déle (a někdy mnohem déle), než si myslíme. Pojďme se podívat na čtyři důležité technické faktory, které popisují uplynulé pololetí a dávají vhled do druhé poloviny roku.

1. Úspěšné býčí vzorce

O silných ziscích indexu S&P 500 v prvních šesti měsících jsme za posledních několik dní slyšeli hodně, ale zde je konkrétní skóre počtu úspěšných vzorců technické analýzy:

Býčích: sedm,

Medvědích: nula.

Tento graf sahá až do listopadu 2023, nicméně pět ze sedmi vzestupných cílů indexu S&P 500 bylo dosaženo v roce 2024. A nebude tomu ani jinak, dokud býčí vzorce nepřestanou fungovat a nezačnou se skutečně projevovat naopak medvědí vzorce.

2. Rotace

Za mnoho pohybů indexu S&P 500 byly od začátku roku zodpovědné ty největší akcie. Nicméně do 1. července 2024 je celkem 292 akcií indexu S&P 500 (58 % indexu) oproti začátku roku výše a 116 z nich narostlo o více než celý S&P 500 (+14,8 %).

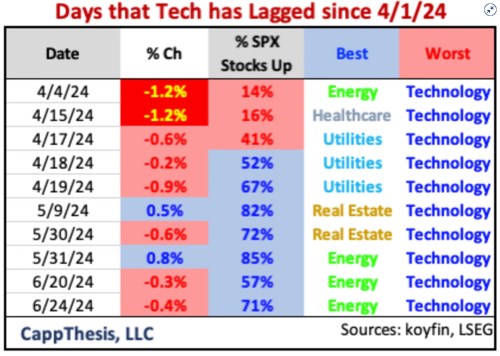

Také jedny z nejlepších dnů v roce 2024 nastaly při obchodních relacích, ve kterých technologie naopak zaostávaly. Konkrétně byly technologie od začátku druhého čtvrtletí desetkrát nejhorším sektorem indexu a během těchto dnů měl S&P 500 pozitivní šíři sedmkrát. I když vzhledem k neuvěřitelné 32% váze potřebujeme, aby technologie patřily mezi lídry, aby index S&P 500 mohl pokračovat v růstu, v obdobích, kdy technologie zaostávají, musí ostatní sektory pokračovat v posilování.

3. Nízká obousměrná volatilita

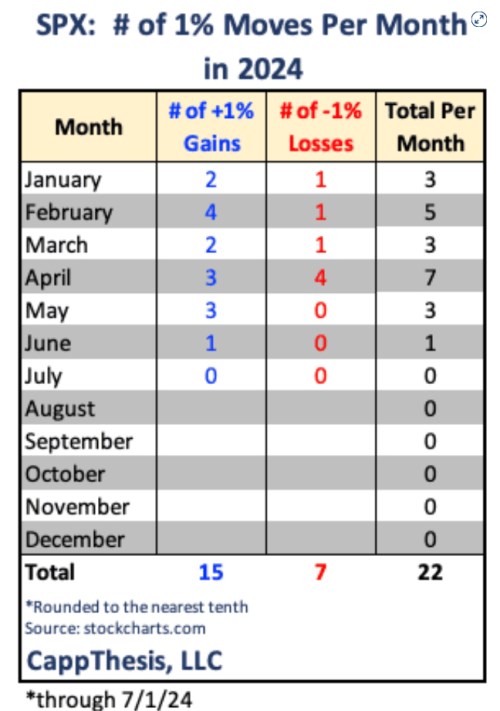

Tato tabulka pohybu +/-1 % mluví za vše. Během prvních šesti měsíců jsme viděli 15 1% zisků a pouhých 7 1% ztrát. Z toho vyplývá, že obousměrná volatilita je velmi nízká, a to souvisí s tím, proč výše uvedené býčí vzorce fungovaly. Pro kontext, v první polovině roku 2023 měl index 26 1% zisků a 16 1% ztrát. V první polovině roku 2022 měl masivních 30 1% zisků a ještě masivnějších 37 1% ztrát.

4. Dobré závěry trhu

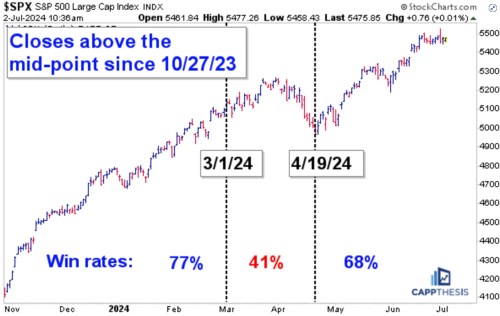

S&P 500 uzavřel nad svým intradenním středním bodem v 77 ze 125 (62 %) obchodních dnů. A zahrnuje to i období od 3. ledna do 19. dubna, kdy S&P 500 uzavřel nad svým středem jen v 41 % času. Od té doby index téměř v 70 % případů opět uzavřel nad svým středem.

Tímto krátkodobým fenoménem to všechno začíná. Pokud jsou největší instituce býčí, budou pokračovat v nákupech po celý obchodní den, i když ceny porostou. To má za následek silné závěry trhu. A pokud to pokračuje, vytváří se vzestupný trend.

Jsou i další faktory, které indexu pomohly dostat se tam, kde je dnes, ale z technického hlediska jsou tyto čtyři nejdůležitější. A pokud budou pokračovat tímto tempem, mohla by se druhá polovina roku hodně podobat té první.

Zdroj: CNBC