Poslední roky doprovází rozpad některých předtím slušně fungujících korelací, či dokonce vztahů a závislostí. Cena zlata se utrhla od reálných sazeb, Sahmové pravidlo zasvítilo bez recese a tak dále. Onen rozpad je z mého pohledu často dán tím, že doposud fungující korelace byly často taženy poptávkovým cyklem. Ale v posledních letech se výrazně ozvala nabídková strana ekonomiky. Podívejme se dnes na to, jak v poslední době fungují některé základní tržně ekonomické mustry a co říkají o dalším vývoji.

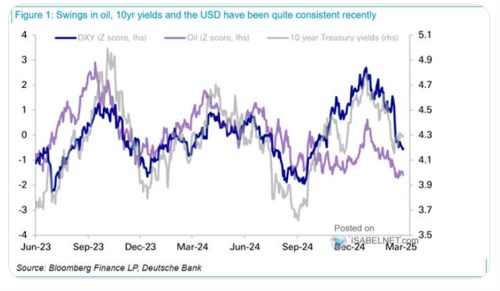

Deutsche Bank v následujícím grafu popisuje vývoj ceny ropy, kurzu dolaru a výnosů amerických desetiletých vládních dluhopisů. Ty tu občas pasuji do možná nejdůležitější ceny na globálních finančních trzích, jedním z jejich hlavních tahounů jsou právě změny v ekonomickém výhledu. Což zřejmě platí i nyní, když v posledních týdnech/měsících výnosy mířily dolů tak, jak se stále více hovoří o zpomalení americké ekonomické aktivity.

Zdroj: X

Desetileté výnosy jsou jednou ze dvou proměnných obvykle používaných pro měření sklonu výnosové křivky – rozdílu mezi krátkodobými a dlouhodobými výnosy. Pokud jdou ty dlouhodobé/desetileté dolů, mělo by to samo o sobě přibližovat křivku k inverzi – poklesu dlouhodobých výnosů pod krátkodobé. Nyní jsou ty druhé těm prvním stále docela vzdáleny. Což ovšem není známka toho, že by křivka neindikovala recesi. Jak jsem psal minulý týden, tou hlavní známkou blížící se recese by bylo to, co se stalo v září minulého roku – vynoření se křivky z předchozí docela dlouho trvající inverze.

To, že se v grafu již nějakou dobu spolu s výnosy pohybují s docela slušnou korelací kurz dolaru a ceny ropy, není překvapivé. Obojí je také citlivé na cyklus a celkově jde o jeden z hlavních tržních mustrů, jehož základem je přepínání mezi režimy vyšší růst/nízké riziko na straně jedné a útlum/vyšší riziko a obavy na straně druhé. Připomenout si tu můžeme rok 2023, kdy bujely spekulace o recesi, která se nakonec nedostavila. Výnosy dluhopisů a dolar přitom tehdy klesly ještě více, než nyní - na konci roku 2023 se výnosy dostaly na úroveň kolem 3,7 %.

Připomeňme si i to, že cyklický pohyb výnosů funguje jako určitý tlumič u akcií – v dobách obav a klesajících odhadů růstu jdou výnosy proti tomu, jak působí nižší růstová očekávání a případně i rostoucí riziková prémie. V dobách boomu naopak výnosy svým růstem tlumí pozitivní dopad očekávání a prémií. Čímž se dostávám k druhému grafu, který porovnává aktuální vývoj výnosů s akciemi:

Zdroj: X

I ve druhém grafu vidíme docela častý mustr, kdy akcie míří podobným směrem jako výnosy. V kontextu předchozích slov to znamená, že výnosy sice efekt nižších očekávání a případně vyšších prémií tlumí, ale plně nevyvažují. Akcie tedy jdou kvůli horšícímu se výhledu dolů, jen brzděny výnosy. Nyní je navíc otázka, nakolik do vývoje na akciích promlouvají vedle cyklických faktorů a úvah i ty dlouhodobější a strukturální. Tedy zejména to, jaký je ziskový potenciál AI, jak se budou vyvíjet investice do ní, jaká bude jejich návratnost atd. Jako zajímavost si zde můžeme připomenout, že po roce 2008 (tedy také v dost neprobádaných vodách) šly občas akcie a výnosy dluhopisů proti sobě. A jejich odlišné názory nakonec končily tak, že se akcie vydaly směrem určeným dluhopisy.

Obligace přitom nefungují jako ukazatel změny očekávání ekonomického vývoje jen v USA. Nyní je to hodně zřejmé třeba v Německu, kde se výnosy v posledních týdnech zvedly z úrovní kolem 2,4 % na 2,8 % a to velice pravděpodobně v reflexi plánovaného fiskálního programu. Německo tak je v tomto ohledu (opět) určitým protipólem USA. V tom smyslu, že fiskální expanze u něj dává smysl z cyklického hlediska, zatímco v USA dokázaly jít v extrémní síle proti základní ekonomické/cyklické logice. Určitým protikladem je pak Německo i v tom, že jeho fiskální prostor je mnohem větší, než v USA.