Při zvažování investic do zahraničních akcií se mimo jiné vynořuje otázka, zda nejsme znevýhodněni proti domácímu týmu, či zda naopak nemáme nějakou výhodu. Důkazem pro první tezi jsou např. studie ukazující, že fondy z UK vydělávají na trhu v US méně, než domácí fondy, či že evropské neněmecké fondy vydělávají na německém trhu méně, než tamní investoři. Nicméně existují i studie ukazující pravý opak (jak jinak) – např. na finském trhu prý nejvíce rostoucí akcie kupují před obdobím jejich výjimečného růstu právě zahraniční investoři.

Mikro – kde je bordel, těží domácí

Úspěšnost domácích vs. zahraničních investorů většinou rozděluje (i) informační asymetrie (kdo se rychleji dostane k relevantním informacím) a (ii) míra sofistikace investorů (kdo je dovede relevantně zpracovat). První se tedy vztahuje hlavně k tomu, že domácí investoři mohou mít lepší přístup k informacím ohledně dané firmy, dovedou si je dát lépe do souvislostí s ostatními domácími událostmi, apod. Na druhou stranu zahraniční investoři mohou vykazovat vyšší míru sofistikace, včetně globálního přehledu, vidění věcí v širším kontextu, méně emotivním přístupu k událostem, apod.

U akcií, u kterých je vysoká míra transparentnosti a informovanosti investorů, by pak měli mít navrch investoři zahraniční. Naopak u akcií netransparentních firem, kdy se informace o nich těžce shání, se ztrácí význam sofistikovanosti a přehledu investorů a důležitý je naopak lokální přístup k informacím a schopnost jejich vyhodnocení. Např. studie „Do Foreign Investors Perform Better Than Locals? - Information Asymmetry, Investor Sophistication, and Market Liquidity“ (WOOCHAN KIM, 2002) skutečně ukazuje, že se u akcií velkých společností vyplatí investovat podle toho, zda a nakolik do nich investují zahraniční investoři.

Makro - kde je bordel, netěží nikdo

Výše uvedené se zaměřuje na posuzování a investice do jednotlivých akcií. Z této činnosti se ale za poslední tři roky stala popelka, protože většina pohybu cen se nyní odvíjí od makro faktorů. Úvaha domácí vs. hosté je ale relevantní i zde. Tj. pokud máme například zájem o investice do akcií v USA, je opět na místě otázka, zda budeme schopni posoudit tamní makro a nebudeme hrát roli hejlů, kterým domácí natlačí překoupené akcie, či od kterých budou nakupovat akcie podhodnocené.

Dovolím si tvrdit, že princip zde zůstává hodně podobný, jako v případě mikra. U trhů - ekonomik, u kterých je vysoká míra transparentnosti a informovanosti, by měly být síly vyrovnány. Naopak u netransparentních ekonomik, kdy se informace o nich těžce shání, kde je důležité mít „vcítění se“ do situace a kde je nutné vidět co se děje na ulicích, se opět ztrácí význam sofistikovanosti a přehledu investorů a důležitý je naopak lokální přístup k informacím, schopnost jejich vyhodnocení.

Je tu ale jeden detail, který je patrný na příkladech. Příkladem supertransparentní ekonomiky jsou USA, kde si dovolím tvrdit, že hřiště je férové pro všechny. Do druhého extrému trochu zabíhá Čína (která data asi má, ale o jejich kvalitě jsou pochyby), plně v něm jsou například tzv. hraniční trhy (kde ani smysluplná data nejsou). Trh v Číně je trhem pro drobné investory. U nich se výhoda pro zahraniční investory trochu nepřehledného domácího hřiště rychle maže s jejich přesvědčením, že „Komunistická strana pokles trhu nedovolí“. Na hraničních trzích zase mohou mít domácí velmi dobrý přehled o událostech, ale nemají co a kam by investovali. V porovnání s mikrem tu tedy je onen ďábel v detailu – ti, co peníze mají, nemohou; ti co mohou je nemají, nebo nechtějí.

Jsou tu vůbec ještě domácí a hosté?

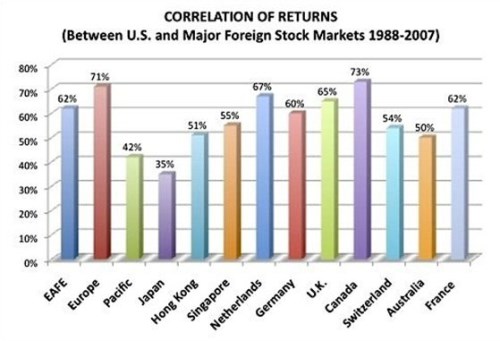

Postupem času vidíme, jak se díky globalizaci většina trhů pro všechny zdomácňuje. Vidět to je například i na korelacích – míře společného pohybu trhů - graf ukazuje korelace mezi hlavními akciovými trhy a trhem v USA:

Zdroj: T. Rowe Price

Z obrázku je patrné, že před krizí byla nejmenší korelace amerického trhu s Japonskem, Asií a Pacifikem. Opak platí o Kanadě, Evropě a v ní zejména o Nizozemí, Francii, Německu a UK. I tak je ale v naprosté většině případů propojenost vysoká. A není třeba připomínat, že zejména díky globálnímu pohybu averze k riziku během a po krizi uvedené korelace poslední dobou ještě znatelně vzrostly. Namísto geografického rozdělení se aktiva rozdělila spíše jen na dvě skupiny – riziková a ještě více riziková. Pomalu se ale začíná zase rozlišovat.

Rád bych na závěr připomněl, že z dlouhodobého hlediska jsou korelace mezi trhy nejvyšší v obdobích vysoké integrace finančních systémů po celém světě, nejnižší naopak v obdobích nízké propojenosti trhů. V souvislosti s tím se možná zdá, že tato integrace trhů postupně roste, takže je od počátku existence trhů nejvyšší právě v dnešní době. Není tomu ale tak – z hlediska propojenosti trhů nyní zažíváme už druhý vrchol. Prvním bylo období do Velké deprese v minulém století, po níž (a zejména pak po druhé světové válce), došlo k omezení propojenosti trhů po celém světě. V současné době tedy díky vysoké propojenosti trhů máme z historického hlediska nejmenší možnost diverzifikovat svá portfolia tím, že budeme investovat na zahraničních trzích. Situace je to podobná tomu, jak to na trzích vypadalo před druhou světovou válkou (kdy např. podle některých odhadů per-capita tržní kapitalizace obchodovaných společností dosahovala hodnot podobných těm dnešním). Nejvyšší možnost diverzifikace naopak byla v období fungování Bretton - Woods systému (1946-1971).

Uvedený dlouhodobý pohled je pak namístě doplnit o to, jak se korelace trhů mění v dobách jejich růstu a v dobách poklesu – tedy o krátkodobější pohled. Většinou dostaneme ne zrovna radostnou odpověď – korelace trhů znatelně stoupá v dobách medvědí nálady na trhu. Což je ten nejhorší scénář ze všech – v dobách klidu se zdá, že existuje úkryt pro horší časy (korelace jsou menší), ale ten s jejich příchodem okamžitě zmizí. Jinak řečeno, v dobách klidu (menšího, či většího růstu) jsou modely risk managementu nakrmeny malými korelacemi, které se okamžitě změní (stoupnou) v dobách poklesů, kdy se díváme na to, jak pěkně všechno míří dolů. Pro hosty i domácí.