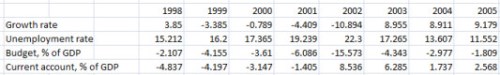

Dnes široce rozšířený názor, že vysoce zadlužené ekonomiky musí projít utahováním opasků bez ohledu na to, co mohou dělat se svou měnou, je chybou. Podívejme se na to, jak vypadala situace v Argentině před a po devalvaci a defaultu v letech 2001 – 2002. První řádek ukazuje růst ekonomiky, druhý nezaměstnanost, třetí rozpočtový deficit jako poměr k HDP a poslední běžný účet jako poměr k HDP:

Zdroj: MMF

Běžný účet se po devalvaci dostal do velkého přebytku, rozpočtový deficit se po přechodném zvýšení ustálil na předkrizových úrovních. V překonání nejbolestivějšího období ekonomice pomohl exporty tažený boom; rostoucí vládní příjmy ulehčily snižování deficitů. Nešlo přitom o ojedinělý případ – fakt, že po defaultu a devalvaci přišlo rychlé oživení, jsme mohli pozorovat často.

Jádrem problému zemí na periferii eurozóny je to, že v nich probíhají úsporné programy a mají pevný kurz. Náklady této politiky jsou pak mnohem vyšší, protože úspory sníží poptávku a oslabí ekonomiku. Složitější je následně i fiskální reforma, protože klesají vládní příjmy. Při současném stavu ale žádná jednoduchá alternativa neexistuje. Ani jedna ze zadlužených zemí nemůže pomyslet na opuštění eurozóny, aniž by vznikla panika, a lidé nezačali vybírat své peníze z bank. Žádný ekonomický zákon však neříká, že náklady vzniklé sníženými vládními výdaji jsou stejné bez ohledu na to, jaká je monetární a kurzová politika.

(Zdroj: Blog Paula Krugmana)