Dolar mi poslední dobou trochu vrtá hlavou, v čemž asi nejsem na trhu žádnou výjimkou. Důvodem je u mě hlavně obava, aby při možné akciové rally (opět) nesmazal většinu, či všechny zisky v korunovém vyjádření.

Podivuhodné léto

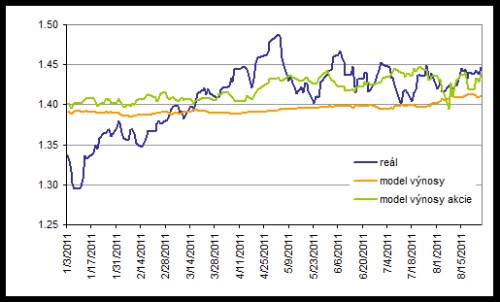

Jarně-letní chování dolaru bylo, alespoň na první pohled, atypické. Ani přes jasné přepnutí trhů na averzi k riziku se totiž až do září nedostavilo žádné velké posilování této měny, která je (trochu na principu „z nouze ctnost“) stále považována za globální bezpečné útočiště. Konkrétnější pohled na to jaký byl kurz k euru ve skutečnosti a jaký „měl být“ (ona se nám ta realita ale stále nechce chovat podle modelů) ukazuje František Koudelka (viz předchozí dva sloupy). Určité letní „podhodnocení“ dolaru patrné je, zejména u Františka Plus je ale nanejvýše marginální:

Když se tedy dolar v posledních dnech dosáhl až k 1,36, je minimálně podle Koudelky příliš silný. Což zvyšuje ono riziko mazání potenciálních akciových (či komoditních) zisků (i když závisí na tom, čím by byly taženy).

Pohled na velký zlom

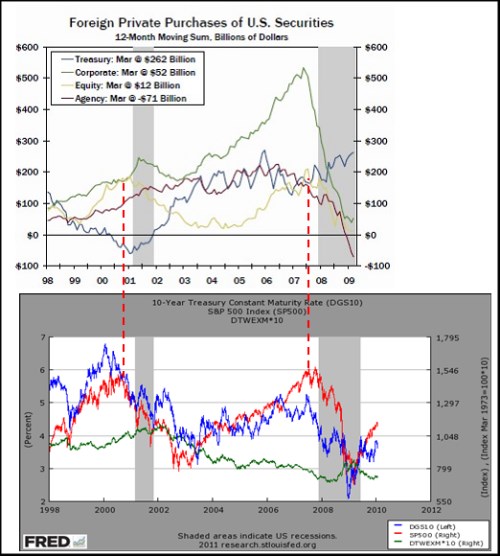

Pokud se na uvedené podíváme trochu s odstupem, bavíme se v podstatě o tom, jakým směrem a jak citlivě dolar reaguje na změny ve výhledu a riziku u americké a globální ekonomiky. Rád bych tak zde trochu rozpitval velkou změnu, ke které došlo po přelomu tisíciletí. Cca do roku 2001 totiž platilo, že rostoucí US ekonomika a trh znamená posilující dolar. Pak se ale polarity přehodily. Klesající trh poté obvykle jde s posilujícím dolarem a rostoucí akcie a ekonomika s oslabujícím (tedy mustr, na který jsme dobře zvyklí i dnes).

Patrný je uvedený vzorec chování z druhého z následujících dvou grafů (akcie červeně, dolarový index zeleně). První graf pak ukazuje, jakým směrem šly zahraniční investice soukromých subjektů do amerických cenných papírů během 11 let od roku 98 (jde o plovoucí 12 měsíční částky v miliardách dolarů). Zaměřme se hlavně na žlutohnědé akcie – absolutní a relativní velikost investic do nich v přelomovém roce prudce klesá (s prasknutím dot.com bubliny). Na váze naopak razantně přidávají všechny tři kategorie dluhopisů. A tento posun v preferencích zahraničních investorů od akcií k pevně úročeným instrumentům by mohl být jednou z hlavních příčin uvedené změny polarit.

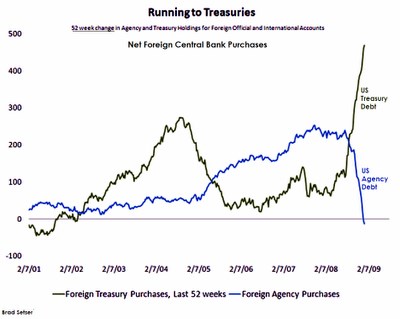

Z dnešního pohledu je klíčové, zda je možnost, že by se uvedený dolarově akciový mustr opět prohodil. Je patrné, že rok 2008 sebou přinesl prudký pokles investic do akcií, ale ještě prudší pokles investic do korporátních dluhopisů a (polo)vládních institucí. Chování soukromých investorů ale vyvažují centrální banky. Jejich nákupy amerických aktiv shrnuje další graf:

Doufat tedy v opětovné prohození polarit „dolar – rizikově růstový výhled“ na základě této na kost ohlodané úvahy zatím asi nejde. Určitá letní odolnost dolaru k posilování tak je spíše odrazem toho, že v Evropě ještě nebylo na jeho posilování dost špatně, změnilo se to až v září.

Čína a Švýcarsko

V době, kdy nepolevuje boj Číny s inflací, je dobré mít na paměti, že jedním z nástrojů, které k tomu může efektivně použít, je posílení její měny. Argumentů pro a proti se najde dost. Pokud by se ale rychlost posilování renminbi přece jen zvýšila, znamenalo by to menší poptávku po dolarových aktivech, tedy i po dolaru. Čínská centrální banka PBoC by totiž již nemusela nakupovat tolik amerických aktiv, zejména vládních dluhopisů. Pokud by jí navíc ještě více zachutnala kuchyně Evropská, s kterou stále více flirtuje, dolaru to jistě neprospěje (americké ekonomice ano).

Opačný efekt může na dolar mít krok švýcarské centrální banky. Ta stanovila limit na kurz franku, což znamená, že proti němu bude v případě potřeby nakupovat eura. V prvním sledu by to mohlo podpořit kurz této ošklivky, pokud ale bude SNB své portfolio následně diverzifikovat, může to dolaru přinést nějakou podporu (viz například argumentace Gavyna Daviese). Ve světle výše uvedeného bych ale na tento efekt moc nevsázel.

Bonanza?

Americké akcie v posledních týdnech trpí mnohem méně než jejich evropské protějšky, dolar má ale dlouhodobě onu vlastnost, že domácím investorům maže minimálně velkou část akciový zisků generovaných na americkém trhu (platívalo to ale i o ztrátách). Výše uvedené mě zatím nevede k názoru, že by se na tom mělo něco systematicky změnit.

To ale nevylučuje, že se krátkodobě neobjeví dolarová bonanza (viz Suma sumárum: Eurodolarové bonanzy, antibonanzy a vše mezi nimi). Ta by vyžadovala zlepšující se výhled v USA (QE3, fiskální stimulace, zázrak...) kombinovaný se špatnou situací v Evropě a nešvýcarizující korunou. Americké akcie by tak šly nahoru a dolar by posiloval k euru a koruně (či by k nim alespoň neoslaboval).

Pozn.: Autor je externím spolupracovníkem Patrie, jeho názory se nemusí vždy shodovat s názorem společnosti.