Nadpisem nechci nalákat čtenáře na úvahy o tom, do jakých skupin investičních aktiv je nyní nejlepší investovat. Správným koněm mám na mysli hlavní tahouny akciových výnosů. I když se situace pozvolna mění, akcie jsou stále do značné míry sázkou na makroekonomický a plošný vývoj. Naše pozice jsou tedy alespoň implicitně sázkou na růst zisků (tedy růst HDP, podíl celkových zisků na produktu a podíl zisků obchodovaných firem na celkových ziscích v ekonomice – viz „Síla ekonomiky a síla akciových býků“) a/nebo růst valuace (tedy vývoj bezrizikových sazeb, růstový výhled a vývoj rizikových prémií).

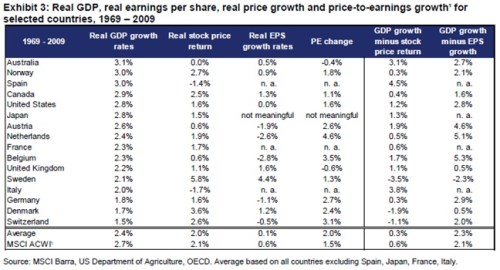

Vedle krátkodobého pohledu můžeme tyto koně táhnoucí ceny akcií posuzovat z dlouhodobého hlediska. Přinejmenším se tak zbavíme naprosto nerealistických očekávání. Pomoci nám v tom může následující tabulka. Její významnou přidanou hodnotou je i to, že se nezaměřuje jen na americký trh. První číselný sloupec tabulky ukazuje reálný růst ekonomiky dosahovaný v letech 1969 – 2009. Průměr je na 2,4 %, ti nejlepší dosahovali růstu ve výši kolem 3 %, ti nejhorší něco nad 1,5 %. V této souvislosti bych poznamenal, že podle dlouhodobých projekcí OECD by měl růst zemí OECD mezi lety 2011 – 2030 dosahovat kolem 2,2 % (země mimo OECD by měly růst více než dvojnásobným tempem). K žádnému velkému skoku by zde tedy dojít nemělo.

Druhý číselný sloupec popisuje reálnou návratnost akciového trhu dosaženou ročně ve stejném období. I zběžný pohled ukazuje, že korelace mezi tímto a předchozím sloupcem je mizivá, konkrétní rozdíly jsou ve sloupci předposledním. Průměr reálného růstu akcií je pak pod průměrným reálným růstem ekonomik, protože dosahuje pouze 2 % ročně. Domnívám se, že pro nejednoho investora je při všech hovorech o tom, jak se na akciích dá vydělat, toto číslo překvapivě nízko. Nezapomínejme ale, že jde o návratnost reálnou (tj. očištěnou o inflaci). Určitě pak nebude na škodu, mentálně se nastavit na to, že reálná návratnost v řádech několika málo jednotek procent je standardem, či dokonce úspěchem.

Třetí a čtvrtý číselný sloupec poskytují vhled do toho, co reálnou návratnost akcií táhlo – růst reálných zisků na akcii EPS, či valuace PE (produkt těchto změn je reálná návratnost v druhém sloupci). Pohled na průměry ukazuje poměrně zajímavý fakt: Průměrný reálný růst akciových trhů byl tažen změnou valuace, přínos růstu reálných zisků byl téměř nulový. Extrémy pak představovalo na jedné straně Švédsko s 4,4 % růstem EPS a pouze 1,3 % růstem valuace, a na druhé straně Nizozemí s 2,6 % poklesem EPS a 4,6 % růstem PE.

Shrňme si tedy základní fakta: Během 40 let do roku 2009 rostly reálné ekonomiky „reprezentativních“ vyspělých zemí v průměru o 2,4 % ročně, akciové trhy reálně posilovaly jen o 2 % ročně. Toto posílení pak bylo téměř výhradně taženo změnou valuace, růst reálných zisků hrál marginální roli. Pokud pak pohlédneme na analyticky „profláknuté“ Spojené státy, není jejich situace žádným extrémem: 2,8 % růst ekonomiky, 1,6 % růst trhu tažený pouze valuací.

Z praktického hlediska je u uvedeného klíčové to, co takový dlouhodobý pohled říká a období krátkých a hlavně o tom současném. Na jednu stranu tu je nepopiratelná logika toho, že dlouhé období je jen sumou období krátkých. Trend toho dlouhého tak nastavuje mantinely i pro ty krátké, pokud některé z nich přestřelí, jiné to musí korigovat. Na stranu druhou máme většinou silný pocit, že pohledy na dlouhá období jsou irelevantní, protože současnost je nějak výjimečná. Podle mne je většinou lepší vycházet z prvního a brát v úvahu možnost druhého pohledu, než naopak.

Každopádně platí, že hlavní akciový kůň minulosti – tedy valuace, během oněch 40 let rostly díky dlouhodobému poklesu bezrizikových výnosů a zároveň i celkovému uklidnění ekonomik (nižší riziko a rizikové prémie). V delším výhledu na první faktor už rozhodně sázet nemůžeme, naopak. Pokud se totiž neponoříme do deflační pasti likvidity, bezrizikové výnosy porostou. Rizikové prémie jsou asi stále nadprůměrně vysoko (odhady se liší) takže zde by prostor pro další růst valuace ze současných úrovní měl být. To samé platí o možném zlepšování růstového výhledu. O žádných skocích ale nemluvíme. A stále je tu vztyčený prst s nápisem CAPE, ale o tom někdy příště.

Pozn.: Jiří Soustružník je aktivní investor a témata, o nichž píše, mohou souviset s jeho investicemi. Jeho sloupky nejsou poskytovány jako investiční doporučení. Autor je externím spolupracovníkem Patrie a jeho názory se nemusí vždy shodovat s názorem společnosti.