Kurz CZK/EUR se ve chvíli zrodu tohoto článku pohybuje kolem 25,62, CZK/USD kolem 18,89. Naposledy jsme se dívali na to, jak koruna (de)švýcarizuje, někdy na počátku února. V následujícím grafu s aktuálními čísly je vidět, jak kurz koruny k dolaru reaguje na kurz eurodolaru. Logika takového pohledu je jednoduchá: Jedním z hlavních tahounů eurodolaru bylo globální přepínání na averzi (posilování dolaru) a náklonnost k riziku (k tomu přidejme očekávané relativní uvolnění politiky Fedu a ECB)). Chování koruny si tak můžeme rozdělit na to tažené právě posuny mezi globálním optimismem a pesimismem a na všezahrnující zbytek – tedy i „hrozbu“ intervencí.

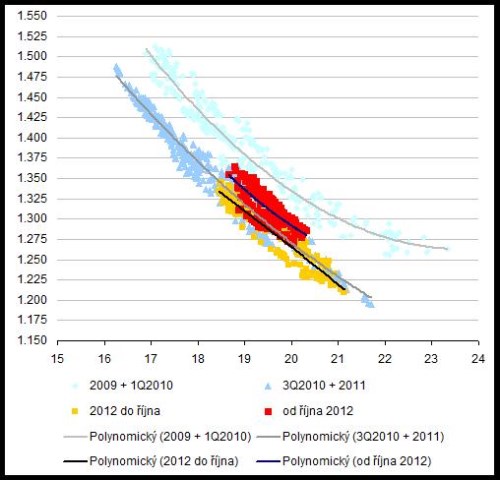

Světle modré body ukazují reakční funkci koruny, která platila roku 2011. Pak došlo k systematickému posílení koruny, o kterém můžeme hovořit jako o švýcarizaci – reakční křivka se posunuje doleva. Jinak řečeno, při každé z úrovní eurodolaru byla koruna systematicky silnější. Oranžově je vidět reakční funkce koruny v roce 2012 do října. V podstatě se plně kryla s body tmavě modrými. Červené body pak ukazují, jak se koruna chovala po říjnu. Tedy po měsíci, kdy se začalo spekulovat o zásahu ČNB (zanedlouho začala ČNB slovně intervenovat). Prvotní vývoj byl takový, že koruna si posilovala a oslabovala dále v souladu s dříve nastavenou reakční funkcí. Měkké intervence ČNB měly tedy zanedbatelný efekt. Pak se ale červené body začaly konečně posouvat doprava. Jinak řečeno, při každé úrovni eurodolaru se koruna stávala slabší. Vracela se tak zpět do mustru chování nastaveného v roce 2009. Zároveň je ale patrné, že až k němu ani zdaleka nedošla. Zastavila se tak na třetině této cesty:

Z grafu je tak do určité míry patrné, jak úspěšné byly dosavadní slovní intervence ČNB. Ale skutečně jen do určité míry. Není totiž jasné, co by se stalo bez nich. Je dost dobře možné, že by se reakční funkce nadále posouvala doleva a slova ČNB jsou tak mocnější, než by se zdálo z porovnání s rokem 2011. Příliš velkým zjednodušením je pak přímé porovnávání kurzů někdy „tehdy“ a dnes – nebere v úvahu to, že na kurz má silný dopad vývoj v globální ekonomice, zde aproximovaný právě eurodolarem.

Pro exportéry bude koruna stále příliš silná, pro turisty a dovozce příliš slabá. Mimochodem, byl by zajímavý průzkum toho, v kolika českých hlavách vedle sebe bezkonfliktně žije obecná touha po tom, čemu se říká tvrdá měna (nejlépe krytá kovem se značkou výrazu bolesti (sic)), a zároveň poptávka po oslabování koruny intervencemi. U nich zde od začátku zastávám opatrný postoj, postup ČNB dnes vnímám jako rozumný kompromis (je tu ale „ale“ – viz konec). Základní argumenty pro intervence zde nemusíme rozebírat, někdy jsou ale prezentovány tak, jako kdyby šlo o naprostý oběd zadarmo. Tak by tomu samozřejmě nebylo.

Cena za intervenční oběd je přímá – vyšší ceny dovozů a možný negativní dopad na (už nyní utlumenou) poptávku po českém zboží (jak moc jsme například schopni substituovat dražší zahraniční zboží domácí produkcí?). A nezanedbatelná je i cena nepřímá – nejistota, možné špatné načasování, apod. Rozdíl od Švýcarska a jeho SNB je u nás v tom, že koruna posiluje při přepnutí trhů na náklonnost k riziku, zatímco frank při přepnutí trhů na averzi k rizik. Intervence SNB mají tedy proticyklický nádech, zatímco intervence ČNB jsou nádechu cyklického. Což je recept na problémy.

Názory na další vývoj eurodolaru (tedy stále významného tahounu kurzu koruny) jsou nyní poměrně nevyprofilované, podobné je to i s korunou samotnou. V „Stratégové SocGen radí nakupovat českou korunu. Bezpečný ráj dle nich trvá. v opozici“, jsme se mohli dočíst, že oni SocGen vidí korunu jako bezpečný přístav. zase radí jí prodávat proti euru, protože „ČNB není tak daleko od intervence, jak si trh nyní myslí“. Což mě zaujalo, protože podle tohoto se domnívá, že má exkluzivní vhled do hlav rady ČNB, ale i do hlav „trhu“. Možná ano. Každopádně je to ale povědomá hra „já si myslím, že oni si myslí, že já si myslím“, kterou konec konců hraje i ČNB s „intervencemi“ na koruně od samého počátku.

Popsaná hra je globální a tak třeba ve svém posledním komentáři k eurodolaru píše, že záleží na tom, jak při hlasování o taperingu vypadala většina a menšina. Proč se ale zastavovat i fyzických většin a menšin. Nezáleží i na tom, jak moc většinová ta většina byla? Tedy jak moc byl ten či onen přesvědčen, že má hlasovat tím, či oním způsobem. Kdysi jsem tu v narážce na psal, že terminály obchodníků budou možná v budoucnu spojeny s online diagnostikou zdravotního stavu hvězdných CEO. Možná, že ale první na řadě budou snímače mozkových vln centrálních bankéřů. Tak, jako bylo kdysi průlomem zveřejňování zápisu z jejich jednání, tak by dalším krokem mohlo být právě toto online vlnění na Bloombergu. S ohledem na to, jak jsem tento článek začal, si ale nyní trochu připadám jako příklad cimrmanovského „neschopnost udržet myšlenku a neschopnost myšlenku opustit“. Možná se to ale už brzy bude hodit i k těm „intervencím“. Donekonečna jen opakovat to, že něco asi udělám, nejde bez následků. Buď to musím udělat, nebo říct, že jsem změnil názor.

Pozn.: Jiří Soustružník je aktivní investor a témata, o nichž píše, mohou souviset s jeho investicemi. Jeho sloupky nejsou poskytovány jako investiční doporučení. Autor je externím spolupracovníkem Patrie a jeho názory se nemusí vždy shodovat s názorem společnosti.