Minule jsme se dívali na sektor průmyslových firem, dnes se budeme věnovat novému zástupci tohoto sektoru, společnosti (dříve jsme tak už učinili u a John Deere). CAT a Deere si vedly velice dobře v pokrizových letech, do první poloviny roku 2011 si dovedly připsat více než 200 % a více než 100 %. Pak se ale chování změnilo – celý trh sice s korekcemi, ale přece jen soustavně dál posiloval, zatímco CAT i Deere se až nyní dostávají k předchozím maximům. Jasně patrná je pak vysoká volatilita a citlivost těchto titulů – tam, kde trh udělá malý krok tím, či oním směrem, skáčou CAT i Deere jeleními skoky (jak jinak). Patrné je to i z vývoje letošního roku, kdy zejména CAT předvádí, co je to pravá adrenalinová akcie.

Zdroj: FT

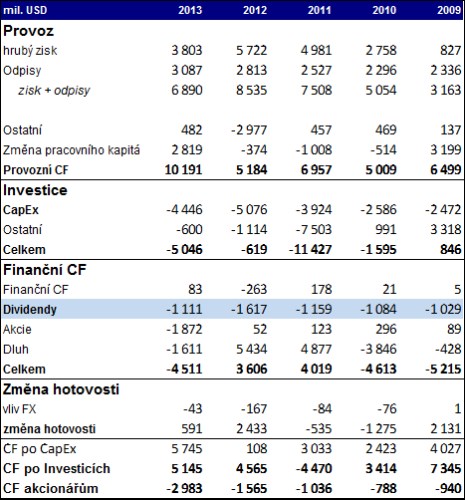

Podívejme se na kvalitu zmíněného adrenalinu. Tedy zejména na to, jak vypadá tok hotovosti u této firmy. Tržby v roce 2013 klesly na 55,6 miliard USD z 65,8 miliard USD v roce 2012. Klesla i provozní marže, takže ziskovost se zhoršila. To ale neplatí o provozním toku hotovosti, který se meziročně cca zdvojnásobil (na 10,1 miliardy USD). Na „vině“ je z valné části pohyb pracovního kapitálu, který generoval necelé 3 miliardy USD namísto toho, aby hotovost odčerpával. Ale s klesajícími tržbami by k poklesu pracovního kapitálu docházet mělo a u firmy tak náročné na pracovní kapitál jako CAT to platí dvojnásob. Hotovost z pracovního kapitálu je ale jen jednorázovou náplastí na klesající tržby a zisky (stejně jako jsou investice do pracovního kapitálu snižující provozní CF často jednorázovou „daní“ za tržby rostoucí).

Až do předminulého roku firma znatelně zvyšovala investice do provozních aktiv, loni o něco klesly. Pokud se podíváme na CF po investicích do provozních aktiv (CapEx), vidíme značnou rozkolísanost: Minulý rok maximum na 5,7 miliardách USD, rok předtím jen černá nula, rok předtím 3 miliardy USD ... Podobné je to s CF po celkových investicích. Relativně rozkolísané je i CF k akcionářům a dividendy, i když u nich už je samozřejmě patrná jasná snaha o vyhlazování (relativně k ostatním položkám CF).

Jak vypadá výhled? Na konci dubna jsme se zde mohli dočíst, že společnost, jejíž výsledky „jsou trhem sledovány coby barometr globální ekonomiky“, potěšila v prvním čtvrtletí na úrovni zisků a také na úrovni tržeb. V segmentu stavebnictví se podařilo navýšit čtvrtletní tržby o 20 procent. Pozitivní vývoj v tomto segmentu kontrastuje s pokračujícím poklesem prodeje těžební techniky v důsledku oslabení investic do těžby. Tento útlum vedl loni poprvé od roku 2009 k poklesu tržeb i zisků společnosti. Firma reaguje uzavíráním továren a propouštěním zaměstnanců. Pozitivní čtvrtletní čísla firma doplnila lepším celoročním výhledem, za rok 2014 nyní čeká zisk na akcii na úrovni 6,10 USD, konsensus je ukotven na 5,81 USD. Ve srovnání s předchozím výhledem zvyšuje prognózu růstu tržeb z prodeje stavebních strojů meziročně na dvojnásobných 10 procent, zatímco u těžební techniky očekává naopak pokles o pětinu (dříve o desetinu) z důvodu nadále nízkých objednávek v tomto segmentu. Výhled růstu tržeb na trhu Energie & doprava zůstává na 5 procentech. Celkově firma potvrdila dřívější výhled tržeb pro rok 2014 na úrovni 56 mld. USD s odchylkou 5 % (konsensus trhu je 55,6 mld. USD).

Těžbě jsme se zde věnovali minule (tedy celému sektoru materiálů a poté firmě Vale), takže nás uvedené tolik nepřekvapí a pohledem na CAT vlastně plynně navazujeme na nakousnuté téma. Valuační úvahy jsou u podobně volatilních společností střelbou na hodně čiperný cíl. Dopusťme se ale nějaké základní. Předně je u ní dobré všimnout si toho, že CAT má nyní poměr čistého dluhu k EBITDA na 3,2, před dvěma lety to bylo na konzervativnějších 2,3, v roce 2009 zase na odpudivých 7,8. Primárně to je samozřejmě dáno velkou fluktuací zisků, ale přesto (či právě proto), nejde o vyloženě konzervativní rozvahu. Management společnosti se ale podle všeho nedomnívá, že by šel za hranice snesitelnosti – dluh nijak razantně nesnižuje, naopak snižuje vlastní jmění (rok 2013). A nyní už pár základních čísel:

S betou na 1,72 se požadovaná návratnost CATu pohybuje kolem 12 %. Pokud je tedy akcie nyní správně oceněna a nepřijdou významné nečekané události, měla by majiteli vynášet 12 % ročně. Pokud bychom pracovali se základem ve výši dividend roku 2013 (tedy 1,1 miliardy USD) musely by na „ospravedlnění“ současné ceny akcie tyto dividendy dlouhodobě růst asi o 10,3 % ročně. Jde o nominální růst. Pro srovnání: Světová banka čeká dlouhodobý růst globální ekonomiky do roku 2060 (ano věštění, ale má svou logiku) na úrovni 3 %. Odhadovat globální inflaci je ještě těžší, dejme tomu 5 – 6 %. Nominální růst globálního produktu tedy někde kolem 8 – 9 %. Používání dividend by zde ale asi bylo dost konzervativní, lepší bude CF po investicích, respektive CapEx. Jeho průměr od roku 2009 dosahuje 3 miliardy USD. Pokud to budeme považovat za relevantní (o cyklus očištěné) volné cash flow na vlastní jmění, muselo by na ospravedlnění současné ceny akcie růst dlouhodobě o nějakých 7,6 %.

CAT tedy bojuje o nahrazení zisků z těžebního segmentu zisky odjinud. Oceněn je tak, že se mu to celkem úspěšně podaří. Nebo tak, že se po čase vrátí komoditní boom. Pokud tedy například věříte tomu, že se komoditní cyklus v dohledné době obrátí (porostou ceny a investice), je CAT zajímavou alternativou k přímým sázkám.

Pozn.: Jiří Soustružník je aktivní investor a témata, o nichž píše, mohou souviset s jeho investicemi. Jeho sloupky nejsou poskytovány jako investiční doporučení. Autor je externím spolupracovníkem Patrie, jeho názory se nemusí vždy shodovat s názorem společnosti.